7月26日,深圳市龙图光罩股份有限公司(下称“龙图光罩”,SH:688721 $龙图光罩(688721)$ )开启申购,将在上海证券交易所科创板上市。本次冲刺上市,龙图光罩的发行价为18.50元/股,发行数量为3337.5万股,募资总额约为6.17亿元,募资净额约为5.53亿元。

据贝多财经了解,龙图光罩于2023年5月递交招股书,准备在科创板上市。本次冲刺上市,龙图光罩原计划募资6.62亿元,将用于高端半导体芯片掩模版制造基地项目、高端半导体芯片掩模版研发中心项目,以及补充流动资金项目。

以此来看,龙图光罩最终的募资金额相对减少约1亿元。龙图光罩在招股书中表示,若实际募集资金不能满足上述项目的资金需求,不足部分由公司通过自筹方式解决。若实际募集资金超出投资资金需求,超出部分将用于补充公司流动资金或其他项目投入。

据招股书介绍,龙图光罩的主营业务为半导体掩模版的研发、生产和销售,是一家独立第三方半导体掩模版厂商,产品应用于功率半导体、MEMS传感器、IC封装、模拟IC等特色工艺半导体领域。

天眼查App信息显示,龙图光罩成立于2010年4月,前身为深圳市龙图光电有限公司。目前,该公司的注册资本约为1亿元,法定代表人为叶小龙,股东包括叶小龙、柯汉奇、张道谷、同创伟业等。

目前,龙图光罩的客户包括中芯集成、士兰微、积塔半导体、华虹半导体、新唐科技、比亚迪半导体、立昂微、燕东微、粤芯半导体、长飞先进、扬杰科技、英集芯、芯朋微、斯达半导体、清华大学、上海交通大学等。

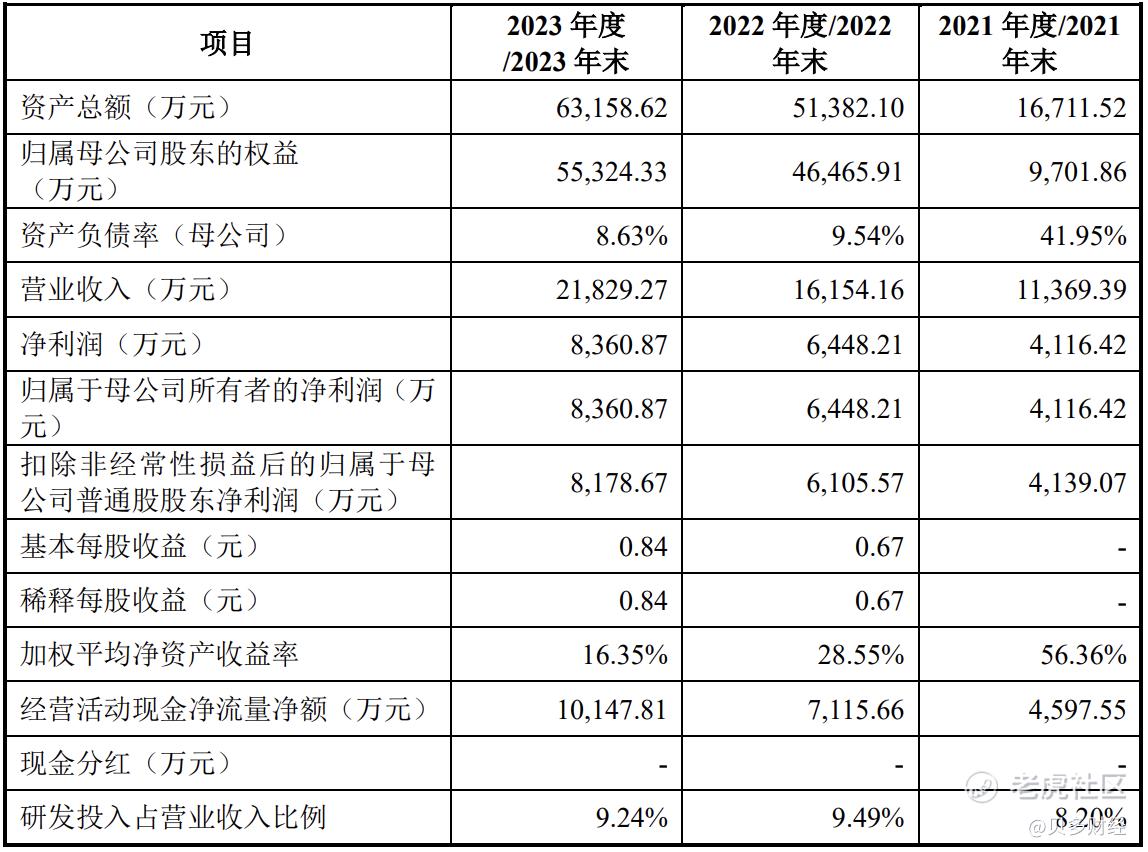

2021年、2022年和2023年,龙图光罩分别实现营业收入约1.14亿元、1.62亿元和2.18亿元,净利润分别约为4116.42万元、6448.21万元和8360.87万元,扣非后净利润分别约为4139.07万元、6105.57万元和8178.67万元。

不难看出,龙图光罩的业绩整体保持增长态势,但增速却明显下滑。此前招股书显示,该公司2020年的营收约为5268.83万元。按此计算,龙图光罩2021年、2022年和2023年的收入增长率分别为115.78%、42.08%和34.57%,其中2022年的收入增速大幅下降。

上海证券交易所曾在问询函中要求龙图光罩结合单价与销量的变化情况及原因量化分析各细分产品收入变动的主要驱动因素;IC封装、MEMS传感器、其他半导体领域收入未明显增长的原因,苏打掩模版以及光学器件、其他领域收入是否会进一步下滑。

同时,结合行业发展趋势、下游应用需求变化,以及不同领域发展规划及客户拓展情况、掩模版可复用特点对客户复购的影响、期末在手订单变化及期后销售情况等,说明收入增长的可持续性。

龙图光罩方面表示,该公司的收入增长具有可持续性。从外部看,特色工艺半导体技术更新及终端市场需求增长,带来半导体掩模版持续大量需求。从内部看,该公司的技术水平、产能和客户结构均不断提升和优化,为其未来收入增长提供了强劲的内生动力。

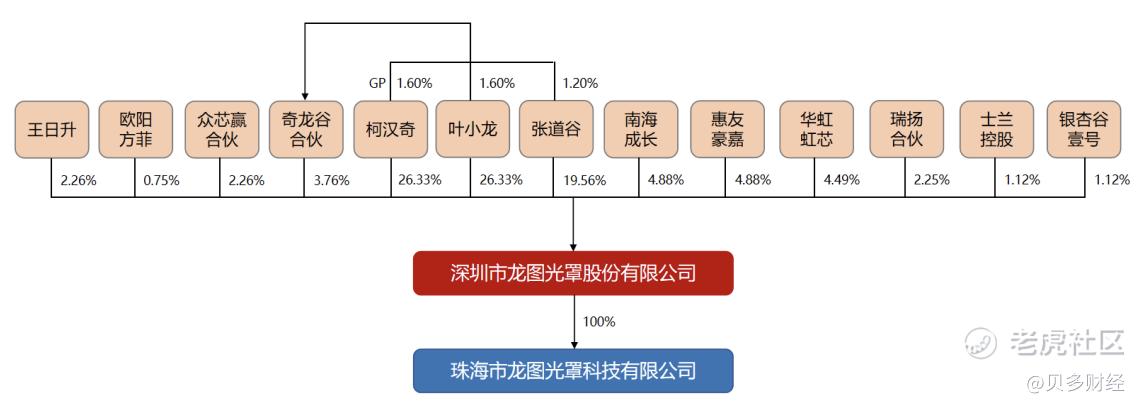

贝多财经发现,龙图光罩还存在客户关联方突击入股的情形。其中,该公司客户华虹半导体的关联方华虹虹芯、立昂微的关联方瑞扬合伙、士兰微的关联方士兰控股和银杏谷壹号于2022年12月入股龙图光罩,持股比例分别为4.49%、2.25%、2.24%(士兰微合并计算)。

此前招股书还显示,龙图光罩的主要客户收入来自华东地区。2020年至2022年,该公司的销售费用分别为295.50万元、446.23万元、496.44万元。其中,业务招待费分别为26.46万元、89.85万元、91.00万元,2022年仅小幅上升。

同期,龙图光罩的交通差旅费分别为33.53万元、48.09万元、38.00万元,2022年显著下降,与2022年收入同比增长42.08%的趋势不匹配。对此,上海证券交易所要求其说明销售费用各明细构成的变动原因,与收入快速增长趋势不匹配的合理性等。

本次上市前,柯汉奇、叶小龙、张道谷分别直接持有龙图光罩26.33%、26.33%、19.56%股权。同时,柯汉奇通过奇龙谷合伙控制该公司3.76%股权,三人合计控制龙图光罩75.99%股权,三人为龙图光罩的共同实际控制人。

另外,同创伟业通过南海成长持股4.88%,惠友豪嘉持股4.88%,华虹虹芯持股4.49%,奇龙谷合伙持股3.76%,众芯赢合伙、王日升均分别持股2.26%,瑞扬合伙持股2.25%,士兰控股、银杏谷壹号均分别持股1.12%,欧阳方菲持股0.75%。

其中,柯汉奇为龙图光罩董事长,叶小龙为该公司董事、总经理,张道谷为董事。

精彩评论