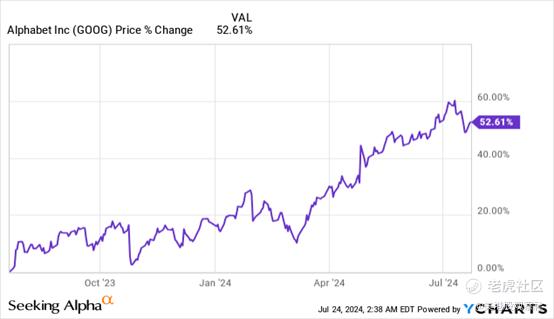

谷歌在周二发布财报,但是绩后股价下跌了2%,有外国分析师认为,谷歌是大型科技股当中最能赚钱的,但是估值也是最低的。投资者可以利用股价莫名其妙的疲软,为自己提供一个舒适的位置。

作者:The Asian Investor

谷歌在周二发布二季报,大大超出了预期,这得益于数字广告业务和云计算业务的持续增长势头。这是谷歌历史上首次季度收入超过100亿美元。市场对公司第二季度的结果反应并不十分积极,股价在盘后市场下跌了2%。自由现金流的强劲、云计算/人工智能的势头和股票回购是投资者看好谷歌的三大原因。

核心业务表现的韧性

这是这家科技公司又一个强劲的季度,谷歌的收入和利润都超出了华尔街的预期。谷歌的营收为847亿美元,每股收益(调整后)为1.89美元。每股收益预期比市场普遍预期高出0.04美元,而营收则高出4.5亿美元,这主要得益于云计算的优势。

总的来说,谷歌第二季度的财报相当不错,尽管股价在盘后市场下跌了2%。

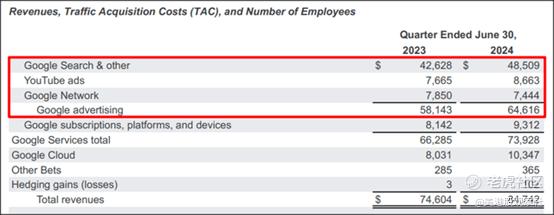

谷歌在第二季度实现了14%的营收增长,报告称其24年第二季度的营收为847亿美元。由于数字广告市场在2023财年下半年和2024财年前两个季度继续强劲增长,收入增长率是去年同期的两倍。谷歌第二季度的总广告收入达到646亿美元,主要由谷歌搜索推动,同比增长14%。YouTube广告收入同比增长13%,至87亿美元,但低于市场普遍预期的89亿美元。

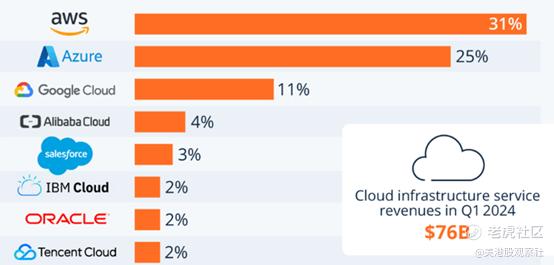

尤其值得注意的是谷歌第二季度在云业务领域的表现,其云业务收入有史以来首次超过100亿美元。云计算103亿美元的营收意味着,由于需求强劲和新的人工智能产品正在推出,云计算的年增长率为29%。谷歌也比预期高出1.5亿美元。

根据Statista的数据,截止至2024年第一季度,谷歌云占有11%的市场份额,这使谷歌成为该行业第三大参与者,仅次于AWS和Azure。鉴于谷歌拥有强大的自由现金流(部分用于慷慨的股票回购),该公司在扩大云业务方面有相当大的潜力。

强劲的自由现金流和回购潜力

谷歌在第二季度继续产生大量的自由现金流,这也是投资者强力买入的原因之一。谷歌第二财季的收入为847亿美元,自由现金流为135亿美元,自由现金流利润率为15.9%。去年,谷歌创造了608亿美元的自由现金流,该公司显然正在寻找新的机会来部署这些现金:它曾试图以230亿美元收购网络安全初创公司Wiz,但被后者拒绝了。据说Wiz将转而寻求IPO。

然而,谷歌从广告和云业务中获得强劲、持续的自由现金流,使该公司在获取云、网络安全和人工智能等辅助业务的增长方面拥有相当大的选择。

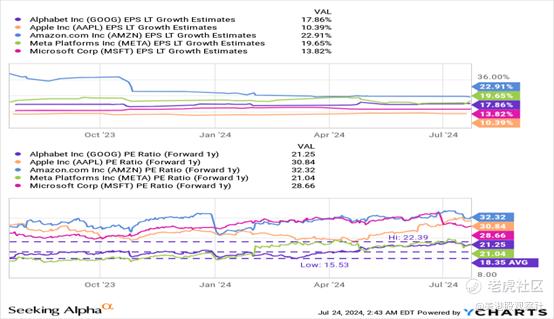

谷歌的公允价值远高于200美元

从收益来看,谷歌的股价被普遍低估了,因为这家科技公司是大型科技行业中最赚钱的公司之一,而且它也是最便宜的。谷歌股票目前的市盈率为21.3倍,而整个行业的平均市盈率为26.8倍。该行业还包括苹果、亚马逊、微软和Meta等自由现金流盈利的大型科技公司。

预计亚马逊将拥有最强的长期每股收益增长(每年23%),Meta平台排名第二(预计增长率为20%),谷歌第三(每年增长18%)。然而,谷歌和Meta平台是目前市场上最便宜大型科技股。

如果谷歌的估值仅为大型科技公司行业平均水平的 26.9 倍,那么该科技公司的股票就有 26% 的上行重估潜力,公允价值约为 230 美元。这个公允价值只是一个指示性价值,可以会根据谷歌在关键指标(如每股收益增长、自由现金流利润率和股票回购)方面的增长前景来提高它。

相信谷歌在未来十二个月内可以实现这个公允价值目标,因为其第二季度收益显示云计算和数字广告持续增长,公司拥有大量自由现金流可以部署。谷歌还有一些意外因素可能有助于上涨,例如收购其他云计算/人工智能/网络安全公司或明年大幅增加股票回购授权。

谷歌的风险

谷歌仍然非常依赖数字广告业务,该业务在第二财季约占谷歌总收入的76%。因此,数字营销领域的低迷将使谷歌面临重大的增长和估值风险。然而,云计算正在强劲增长,并抵消了这里的一些风险。如果谷歌在人工智能竞赛中落后于其他公司,在云计算领域失去市场份额,或者自由现金流利润率下降,对谷歌的看法就需要改变。

总结

考虑到谷歌目前在数字广告市场和云计算领域的实力,谷歌依旧值得投资者看好。谷歌的财报表现稳健,云计算仍然是谷歌强劲增长的一个来源,营收增长率为29%。然而,谷歌的估值太低了。从长期来看,谷歌的每股收益预计将以每年18%的速度增长,但该公司21.3倍的市盈率并未充分反映出这一点。

精彩评论