之前我觉得铜的不确定性太大,我自己也不相信特朗普能带来太多通胀预期,所以铜的下跌是我不太意外的。但黄金确实是走势和我之前想的有点不一样。所以我们先解决难的问题,讨论一下黄金的事情。

在本周之前,我一直觉得黄金在降息前有配置的逻辑,原因不再赘述,本周在Trump Trade的帮助下黄金也突破了全历史的最高,然后在周四周五快速回撤,我自己在黄金突破前高之前都比较慎重,但我相信对于所有贵金属交易员来说,贵金属的全历史最高都是一个象征意义很强的信号,所以我当时也勇敢加仓,然后发现情况好像有点不对,最后花了很久时间来复盘过去两天到底发生了啥。

黄金:意外事件,以及宏观,地理,地缘上的获利了结

首先也有一定的可能性,黄金的回调来自后周期的自然抛售,这正是之前反复讨论过的,在后周期永远需要担心的流动性风险,比方说某些央行或者某些投资机构遇到了流动性风险抛售黄金,这永远是黄金后周期的风险和机会。这是一个最简单的解释,它是有可能的,但不是我的基本假设。因为似乎从其他市场看起来,流动性尚可

也确实有一些市场因为微软的更新(Fxxk Microsoft lol)导致下跌,但这也不是我自己的基本假设,因为中国市场的抛售情绪也很重

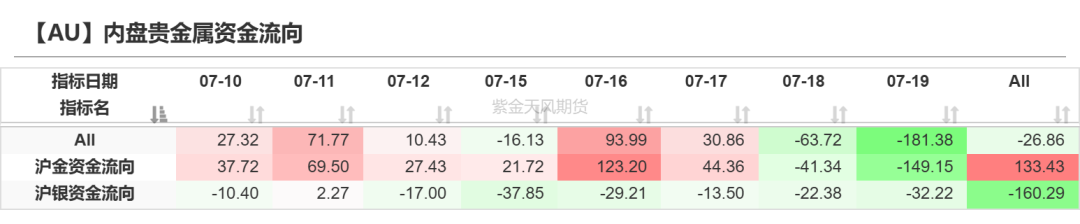

最后还有一点,我自己觉得这几天comex金和沪金的交易逻辑有一些不同,下文里面会分开讨论,所以读的时候需要甄别一下

宏观上来说:降息前后会有一个一部分机构投资者持仓降低,散户投资者持仓增加的换手,它的宏观背景是降息后到底是软着陆还是硬着陆的区分。

在贵金属投资的周期中,最关键的瞬间有很多,但降息发生的那一刻毫无疑问是其中之一,在那个时候有一个艰难的判断要完成,叫做到底降息会带来一个软着陆还是硬着陆。从历史上看,在降息前,机构对于黄金的配置兴趣会很高,但在降息后,会有一个分歧,如果降息后是软着陆,那么工业金属更好,如果降息后是硬着陆,那么黄金更好。同时也会有一个以SPDR,Ishare为代表的散户购金情绪

其实我自己觉得Comex金和很多美国黄金股的走势依然是健康的,很多标杆美股黄金股和Comex金的走势依然是处在合理区间里面,和美股以及美国资产是对应的,没有太多问题。当然对于散户购金情绪可能需要再讨论,但整体来说我觉得comex金和美国黄金股的走势,是一个标准的部分机构减仓看软着陆,部分机构维持仓位看硬着陆,然后散户开始慢慢买入的故事。

地理上来说,来自中国的抛盘非常多,出乎意料,但也可以理解

实际上这一波黄金的抛售,更多是在中国市场,你要说我预见到这一点那是骗人,因为我觉得很多逻辑并不成立,但事后去解释还是可以找出一些合理性

1,中国投资者买入更早,获利更多

这一轮黄金的上涨,在美国投资者还在犹豫的时候,中国投资者其实在去年就有不错的买盘,所以如果要类比的话,这就像成长股的两段行情,中国投资者是底仓,美国投资者是加仓,中间有一个换手的过程。这种提前买入可能有很多原因,包括但不限于

- 中国投资者对于美元黄昏的看法天生比美国投资者更激进

- 央行购金情绪

- 汇率和利率的担忧在中国更多

所以如果是我,我自己对于黄金的卖点理解是散户购金的高潮,以及经济上见底反弹的开始,此时并不是我自己认为的黄金卖点,但如果作为机构投资者考虑流动性问题,在降息前后减仓我觉得没有问题。

这就像一个股票,如果它的合理估值是1000亿市值,你在500亿的时候买了,你也知道它的情绪高点是1500亿,但你如果是一个大机构,确实也应该在1000亿减仓。

我确实没有预料到如此大规模的减仓,但我可以理解

2,对中国的一些悲观预期可能也在消解

随着会议的结束,当然这个可以之后再讨论,以及特朗普的可能当选,对中国的很多悲观预期可能是站不住脚的。无论是对于利率的担忧,对于汇率的担忧,对于地缘政治的担忧,都会转化成黄金的买盘。这些担忧的退潮自然也是买盘的退潮

地缘政治方面:民主党主导短期缓和,共和党给出长期缓和预期

以中东为例子,拜登为了缓和通胀主导了短期的和谈,特朗普给出了长期和平的可能性。虽然执行起来难度重重,但不影响预期的改变。

所以综上所述,我觉得对于黄金的回调,它主要有三个可能,

- 经济上降息前后合理的软着陆和硬着陆分歧(Comex的主要交易逻辑可能是这个)

- 地理上中国市场大规模的获利了结(可以理解,但确实出乎意料)

- 地缘政治方面的缓和情绪

在黄金的短期和中期展望里面,我觉得月底的FOMC,以及后面到底是软着陆还是硬着陆是需要注意的。我这里想多说一句,美国经济的鲁棒性是很强的,但在大选年前后出问题的概率也是不小的,2000-2001年科网泡沫+911,2008-2009年GFC,2020年的Covid。所以虽然我也觉得软着陆概率更大,但不会完全抛弃硬着陆的可能性。

铜:不确定性很大,但可以提前想一下买点是否存在以及买点的位置

之前说的铜不确定性很大,股票可能比期货好,就是为了应对本周这种情况,如果你这周拿的是期货,很有可能在这种走势下你肯定不会太轻松,而股票投资者相对来说可以悠闲一点。

对于铜来说,之前讨论过它的几个经典买点,在目前的情况下,其实只有两个比较可能

- 价格跌到成本支撑,也就是7000-7500美元

- 宏观开始向好

当然,这种经典买点往往是不存在的,例如前面第一种就是先有一个风险事件让大家觉得世界要完蛋了,然后过几天出一个政策让世界好起来,世界有时候会很戏剧性但不是每次都是这么戏剧性,所以第一点我们要再细致一点思考。因为你如果总是用成本做投资,你的胜率会非常高,只要你持仓足够久,但你可能几年才能投资一次

我简单一点直接把我的结论写出来,我觉得在下面三种情况下,可以考虑铜的见底可能性,其实和之前分享的没有任何不同

- 持仓见底,意味着CTA和宏观的流出开始慢慢结束

- 曲线更加平坦,意味着下游的接货意愿开始增加

- 宏观事件驱动,铜的宏观事件驱动一般比较明确,意味着宏观可能开始流入

其实这三点可能比价格点位判断更关键,我也不知道在啥时候持仓会见底。但如果硬要我拍脑袋的话,我觉得不发生大的经济风险冲击(但要小心在后周期的这个判断),铜不会跌穿75000,即便是有风险冲击,在目前的情况下,铜可能也不会跌穿70000。

铜目前还是经典的情绪退潮,CTA和宏观开始卖出和犹豫,然后下游和贸易商迟疑接货,需要后续基本面支撑去库存的逻辑。

其实我自己对铜的机会到底是什么时候存在也很迟疑,但反正现在也不着急所以这个艰难的问题可以再思考一段时间。我其实总觉得共和党降息后甚至出了风险之后,铜的机会会更好,但市场如何演绎总是有他的不确定性

我觉得和之前的结论是类似的,黄金在硬着陆更好,铜在软着陆更好,两个总有一个会有机会,而且我们距离这个抉择的时刻可能越来越近了,如果说之前Q1和Q2的一起上涨,是经典的降息第一年金铜同涨,那么此时我们看到的金铜同跌,也是这个流程的一部分,后面我觉得金和铜有一个会有不错的表现,但到底是谁就真的还需要看看了。

精彩评论