有外国分析师表示,美光进入周期扩张阶段,强大的周期力量将带动美光继续前行。

作者:Envision Research

学到的教训

许多投资者不喜欢周期性股票,因为它们的收益大,价格波动也大。然而,波动性并不等同于风险。在周期性股票上的胜率往往很高。这样的胜率恰恰是因为周期性在周期性的峰值和底部提供了压倒性的可能性。

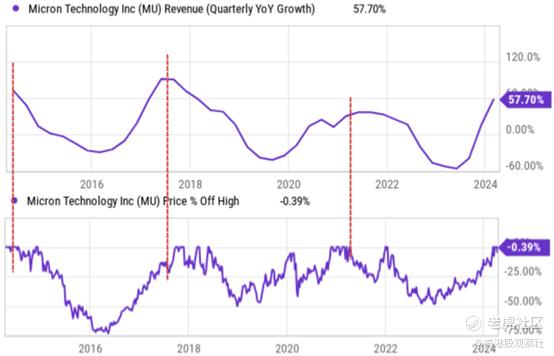

然而,投资者很容易低估了周期性力量的强大程度。从收益增长来看,美光正处于扩张阶段,如下图所示。当时,该公司刚刚公布了57%的营收同比增幅,股价也已经从收缩阶段的最低水平上涨了近一倍。

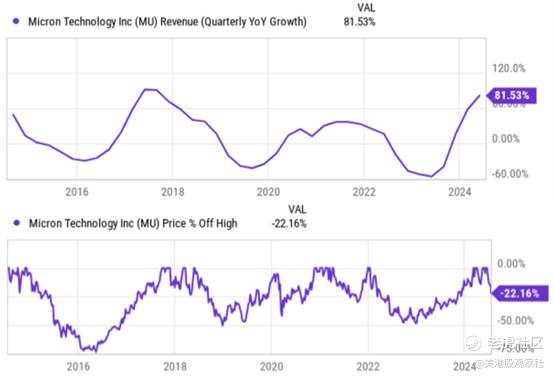

好吧,快进到现在,很大程度上要归功于对动态随机存取和闪存(DRAM和NAND)的强劲需求,该公司最新的财报报告显示,其收入同比增长了81%(见下图上半部分)。

总结一下,在这里学到的教训是不要低估周期性力量,特别是当背后有长期利好的情况下。

由于各种原因,股价最近从历史高点回落了约22%。这种过山车般的动态引来了另一个教训——波动性并不等同于风险。只要我们对业务基本面有良好的把握,大幅价格波动只会更频繁地提供进入/退出机会。

人工智能顺风和估值

从其财报提供的信息来看,美光处于有利地位,可以从人工智能应用的普及中受益。人工智能的扩展部署意味着对更多计算机内存和存储的需求增加。作为DRAM和NAND领域的领导者,预计美光在未来几年将实现强劲增长。

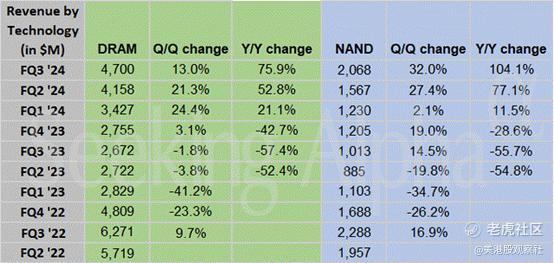

如下图所示,其第三季度DRAM收入同比增长约76%,NAND收入增长了一倍多。此外,用于数据中心和设备以及个人电脑和智能手机的高带宽内存(HBM)产品的推进,也将继续使美光受益。美光支持英伟达最新的人工智能芯片(H200)的安排是这种长期顺风的有力反映。由于该协议,美光的HBM内存产品组合在2024日历年已经售罄,其2025年的大部分供应也已经分配完毕。

预计这些有利因素将转化为每股收益的快速增长,从而带来有吸引力的市盈率(以FWD为基础)。如下图所示,分析师普遍预计未来几年美光的每股收益将大幅增长。市场普遍预计,到2024财年,每股收益将达到1.18美元,而2025财年,每股收益将再次强劲增长,达到9.57美元。根据这些预测,美光的25财年市盈率约为12.5倍,考虑到其在不断增长的细分市场中的领先地位,这相当有吸引力。

其他风险和总结

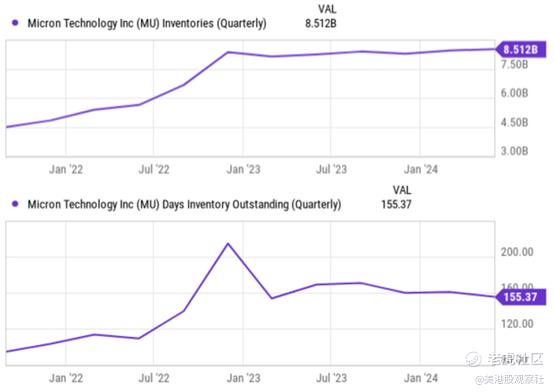

美光目前的库存处于较高水平,如下图所示,无论是从美元金额还是未偿库存天数(“DIO”)来看。上述远期需求可能会将库存水平降至历史平均水平。然而,在此之前,大量的库存会带来一些风险(例如,占用现金,增加存储和维护,造成过时风险等)。内存芯片市场竞争激烈(在许多方面类似于大宗商品),有几个主要参与者争夺市场份额。竞争往往归结为价格,并可能导致美光产品的巨大利润压力。

总而言之,在当前条件下,这些下行风险与上行潜力是平衡的。重申一下,投资者不应将价格波动等同于风险,也不应低估周期性力量,尤其是在人工智能长期顺风强劲的情况下。美光的股价从峰值水平大幅回落,再加上最新的增长前景,使其回报潜力有所提高。

精彩评论