“ 美股大跌,想长持又怕短期巨幅波动,考虑上点对冲ETF”

7月17日,美股遭遇今年最大的波动,尤其是半导体板块,我在大摩:下半年抛弃七巨头,开始防御文中对财报季的风险进行了深入分析,高预期之下,巨头们都会迎来一个十分严苛的财报季,业绩的一点点miss都会遭受股价的巨幅度波动,17日,因为阿斯麦的业绩不及预期,引发了半导体的抛售,并传导到整个纳斯达克的科技股的大幅度下跌,七巨头创下一年多以来最大的单日跌幅。

01

—

一石激起千层浪,芯片之母引发半导体崩盘

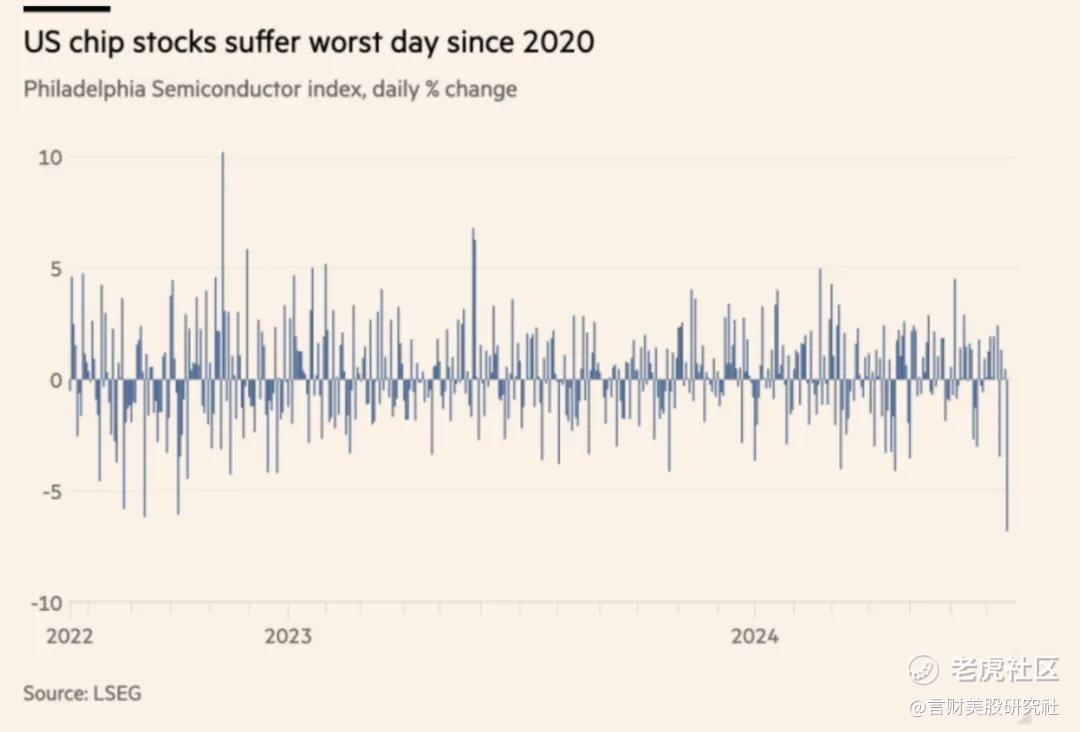

一石激起千层浪,因为阿斯麦的业绩miss,遭遇政策打击,7月17日,半导体与科技巨头遭到抛售,周三,华尔街半导体指数市值蒸发逾 5000 亿美元,创下 2020 年以来最糟糕的一个交易日。

一方面是阿斯麦业绩不及预期,另一方面就是美国针对CN的半导体管制强化,特朗普大放厥词要打击台积电,这次华尔街半导体指数的暴跌反映了市场对地缘政治风险和政策变化的敏感性。

美国政府加强对CN半导体技术出口的限制,以及特朗普关于台湾芯片生产中心的言论,都加剧了投资者的担忧。近年来,半导体行业逐渐成为中美科技竞争的焦点,美国政府采取的保护性措施意在确保本国在这一关键领域的领先地位。然而,这些政策变化也带来了市场的不确定性,影响了投资者的信心。在这种背景下,投资者需要密切关注政策动向和国际关系的发展,以更好地评估市场风险和机会。

1. 事件引发的暴跌

阿斯麦业绩不及预期:作为全球领先的光刻机制造商,阿斯麦的业绩表现对半导体行业有着重要影响。业绩不及预期可能暗示半导体行业需求疲软或供应链问题。

政策打击:美国政府可能正在考虑加强对中国先进半导体技术的出口限制,这增加了地缘政治风险,进一步打击了市场信心。

2. 市场反应

股价大幅下跌:半导体和科技巨头股价遭到抛售,导致华尔街半导体指数市值大幅缩水。

投资者情绪:投资者对未来的不确定性增加,市场避险情绪升温。

3. 应对策略

面对这样的市场波动,投资者可以采取以下几种应对策略:

3.1 分散投资

多元化投资组合:通过分散投资于不同的行业和资产类别,可以降低单一行业波动对整体投资组合的影响。

国际分散:考虑投资于不同国家和地区,以分散地缘政治风险。

3.2 使用对冲工具

做空对冲ETF:如前所述,可以使用做空对冲ETF来保护投资组合。例如,ProShares Short QQQ (PSQ)、ProShares UltraShort QQQ (QID)、Direxion Daily Semiconductor Bear 3x Shares (SOXS)等。

期权策略:使用看跌期权(put options)作为对冲工具,可以在市场下跌时获得保护。

3.3 关注基本面

公司基本面分析:在市场波动中,关注公司的基本面表现,选择具有长期增长潜力和稳健财务状况的公司进行投资。

行业前景:尽管短期内受到冲击,半导体行业的长期前景仍然看好,尤其是在人工智能、5G、物联网等领域的应用前景。

3.4 保持冷静

避免恐慌性抛售:市场波动时,保持冷静,避免恐慌性抛售。可以通过定期投资(如定投)来平滑市场波动的影响。

长期视角:以长期视角看待投资,短期波动不应改变长期投资策略。

面对市场的大幅波动,投资者应保持冷静,采取多元化和对冲策略,同时关注公司的基本面表现和行业前景,以实现长期稳健的投资收益。

02

—

想长期持有,又怕短期大幅度波动,来点对冲ETF

在当前市场环境下,美股高位波动加大,尤其是半导体行业和科技巨头的股价波动较大。为了保护投资组合,投资者可以考虑使用做空对冲保护的ETF,以下是一些常用的做空对冲ETF:

第一大类,特定个股的:

比如英伟达,GraniteShares 2x Short NVDA Daily ETF (NVD.US) 是一种双倍反向ETF,还有NVDQ等,专门用于做空英伟达(NVIDIA)的股票。AMDS,NVDS,FNGD,等。

第二大类,指数类做空ETF:

ProShares Short QQQ (PSQ):

目标:该ETF旨在提供纳斯达克100指数(NASDAQ-100)的反向表现,即当纳斯达克100下跌时,PSQ会上涨。

适用场景:适合用于对冲科技股和纳斯达克100指数相关的投资风险。

ProShares UltraShort QQQ (QID):

目标:该ETF旨在提供纳斯达克100指数(NASDAQ-100)每日两倍的反向表现,即当纳斯达克100下跌1%时,QID会上涨2%。

适用场景:适合用于短期对冲科技股的高波动性风险。

ProShares Short S&P 500 (SH):

目标:该ETF旨在提供标普500指数(S&P 500)的反向表现,即当标普500下跌时,SH会上涨。

适用场景:适合用于对冲整体市场风险,尤其是大型科技股对标普500的影响。

ProShares UltraShort S&P 500 (SDS):

目标:该ETF旨在提供标普500指数(S&P 500)每日两倍的反向表现,即当标普500下跌1%时,SDS会上涨2%。

适用场景:适合用于短期对冲整体市场的高波动性风险。

Direxion Daily Semiconductor Bear 3x Shares (SOXS):

目标:该ETF旨在提供费城半导体指数(PHLX Semiconductor Index)每日三倍的反向表现,即当费城半导体指数下跌1%时,SOXS会上涨3%。

适用场景:专门用于对冲半导体行业的风险,适合短期高波动性市场环境。

ProShares UltraPro Short QQQ (SQQQ):

目标:该ETF旨在提供纳斯达克100指数(NASDAQ-100)每日三倍的反向表现,即当纳斯达克100下跌1%时,SQQQ会上涨3%。

适用场景:适合用于短期对冲科技股的高波动性风险。

这些做空对冲ETF可以帮助投资者在市场下行时保护投资组合,但需要注意的是,这些ETF通常适合短期持有,因为它们的杠杆效应和日内重置机制可能导致长期持有时的表现与预期不符。

除了上述较常规的做空对冲ETF,还有一些其他的ETF也可以用于对冲和做空特定行业或市场指数,以下是一些类似的基金:

1. Tuttle Capital Short Innovation ETF (SARK)

目标:提供ARK Innovation ETF (ARKK) 的反向表现。

适用场景:适合用于对冲ARKK相关的风险。

2. Direxion Daily Technology Bear 3x Shares (TECS)

目标:提供科技板块(Technology Select Sector Index)每日三倍的反向表现。

适用场景:适合用于对冲科技板块的风险。

3. ProShares Short Dow30 (DOG)

目标:提供道琼斯工业平均指数(Dow Jones Industrial Average)的反向表现。

适用场景:适合用于对冲道琼斯工业平均指数相关的投资风险。

4. ProShares UltraShort Dow30 (DXD)

目标:提供道琼斯工业平均指数(Dow Jones Industrial Average)每日两倍的反向表现。

适用场景:适合用于短期对冲道琼斯工业平均指数的高波动性风险。

5 ProShares Short Russell2000 (RWM)

目标:提供罗素2000指数(Russell 2000 Index)的反向表现。

适用场景:适合用于对冲小盘股市场风险。

6. ProShares UltraShort Russell2000 (TWM)

目标:提供罗素2000指数(Russell 2000 Index)每日两倍的反向表现。

适用场景:适合用于短期对冲小盘股市场的高波动性风险。

这些ETF提供了不同市场和行业的反向表现,可以帮助投资者在市场下行时保护投资组合。需要注意的是,这些ETF通常适合短期持有,因为它们的杠杆效应和日内重置机制可能导致长期持有时的表现与预期不符。在使用这些工具时,投资者应充分了解其机制和风险,并根据自身的风险承受能力和投资目标进行选择。

全文完。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

$纳指反向ETF(PSQ)$ $纳指两倍做空ETF(QID)$ $标普500反向ETF(SH)$ $两倍做空标普500ETF(SDS)$

精彩评论

看上了 $两倍做空标普500ETF(SDS)$

这年头要是不懂点期权真不好说自己会股票