又到了一个财报季,高盛再次下场推荐跨式期权。高盛认为,今年以来美股强劲上涨,不断新高,这种背景下,用看涨期权替代股票将会更有吸引力。

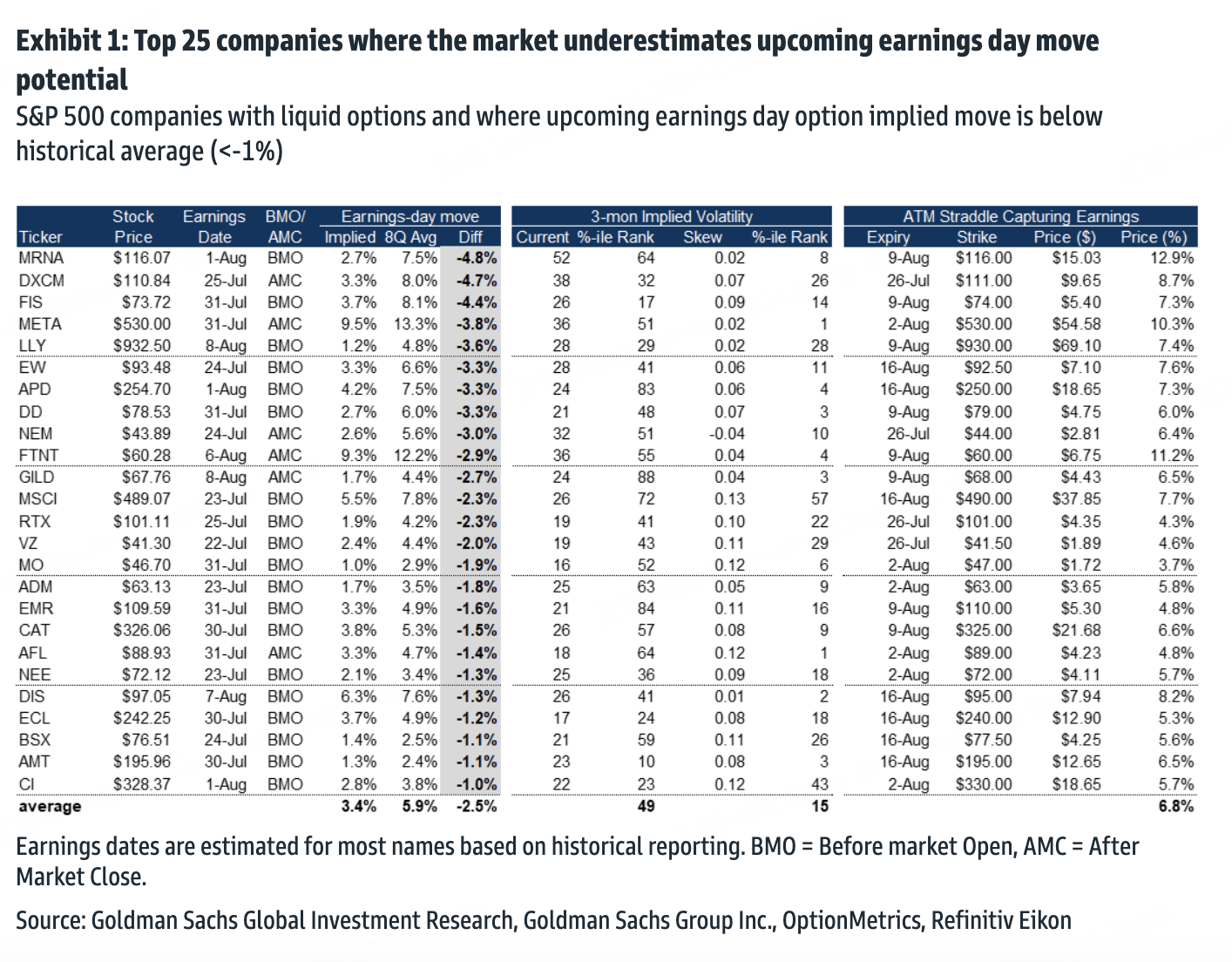

高盛认为财报前的首选期权策略之一是买如隐含波动相对于其典型收益日变动更具有吸引力的标的的跨式期权。高盛本期确定 25家公司,认为,投资者低估了这些标的的财报日波动,买入跨式很有吸引力。

其中特别值得关注的标的包括: $Meta Platforms(META)$ 、 $礼来(LLY)$ 、 $Moderna, Inc.(MRNA)$

$Meta Platforms(META)$ 将于7月31日公布业绩,高盛推荐在业绩前期IV还未大涨的时候买入跨式期权。期权的IV预示着财报日的股价波幅为 +/-9.5%,远低于过去 8个季度财报日的平均变动幅度 +/-13.3%。 高盛推荐买入 META 8月9日到期的平价跨式。

由于跟川普的 $特朗普媒体科技集团(DJT)$ 直接竞争关系,META自从7月以来走势萎靡,跑输大科技,确实不好做方向预判,但几乎可能确定后续波动仍然会很大。

除此之外,高盛还有两个直接Buy Call的推荐,一个是 $微软(MSFT)$ 7月30日财报,认为波动率在接近收益时可能会上升,高盛推荐买入8月9日到期行权价为450的看涨期权。另一只是GE分拆的能源公司 $GE Vernova Inc.(GEV)$ ,高盛分析师认为 GEV 是业绩首选,该公司可以从能源转型机会中获益,尤其是在电力和电气化领域处于极为有利的地位。

高盛不是第一次在财报季推荐跨式期权了。跨式期权非常普遍被运用于赌财报,因为这是一个无方向性策略,同时买call和put,无论股价涨跌,只幅度足够大,就可以用一边的收益覆盖两边的成本并赚额外的收益。

我在

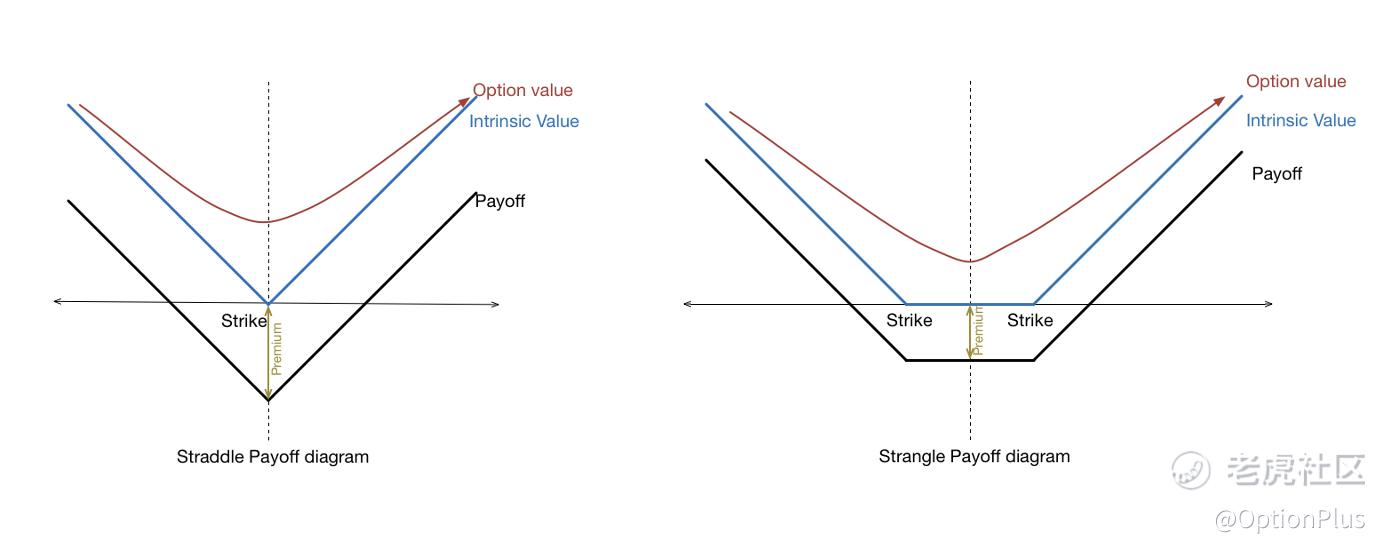

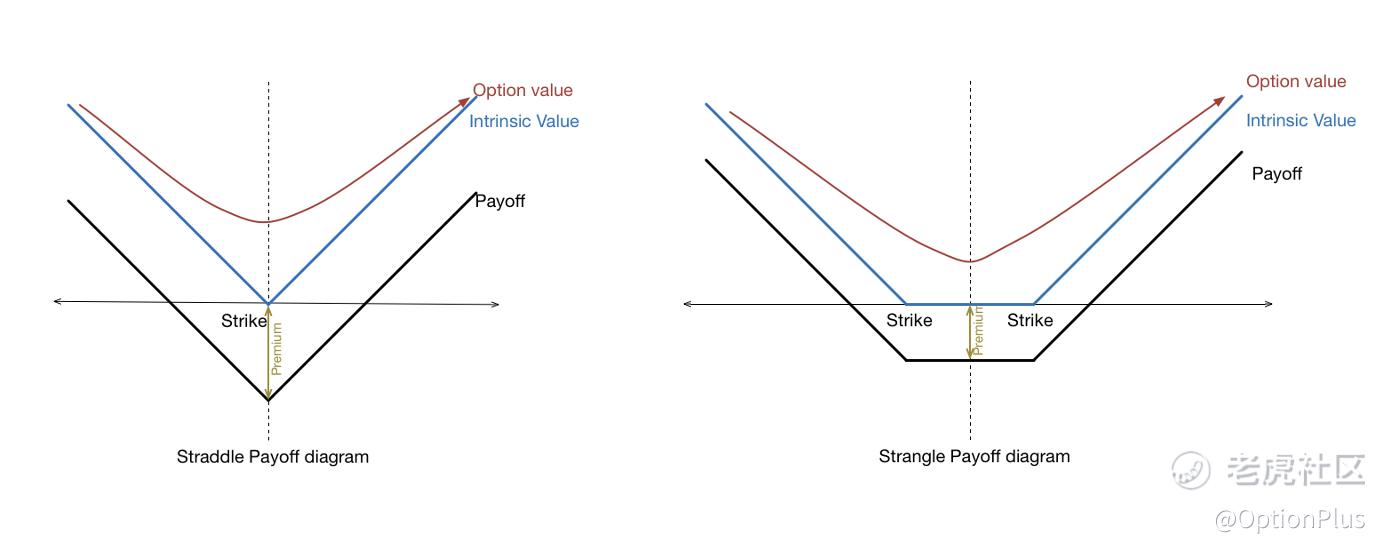

中介绍过跨式的两种Straddle 和 Strangle:

Straddle通常被称为马鞍式,指的是买行权价和到期日都相同的call 和 put的组合,行权价通常取接近现价(ATM)。这种策略最大优势是不判断方向只赌波动大,也就是需要正股波动足够大使得一边的收益大于两边的成本,风险是正股价格波动不大,无法抵消购买两份期权的成本。

Strangle是异价跨式期权,也是宽跨式。跟Straddle的区别是,它是买行权价不同,但到期日一样的的call和put的组合,行权价通常是价外(OTM)。在价格突破(不管涨破还是跌破)某一区间时可以获利,也是赌波动率,适用于正股价格波动非常大的股票,典型的是成长股、科技股。

现在再来温习一下跨式的要旨,跨式期权有两种,对称的Straddle 和 宽跨式Strangle:

Straddle通常被称为马鞍式,指的是买行权价和到期日都相同的call 和 put的组合,行权价通常取接近现价(ATM)。这种策略最大优势是不判断方向只赌波动大,也就是需要正股波动足够大使得一边的收益大于两边的成本,风险是正股价格波动不大,无法抵消购买两份期权的成本。

Strangle是异价跨式期权,也是宽跨式。跟Straddle的区别是,它是买行权价不同,但到期日一样的的call和put的组合,行权价通常是价外(OTM)。在价格突破(不管涨破还是跌破)某一区间时可以获利,也是赌波动率,适用于正股价格波动非常大的股票,典型的是成长股、科技股。

精彩评论

可以研究一下