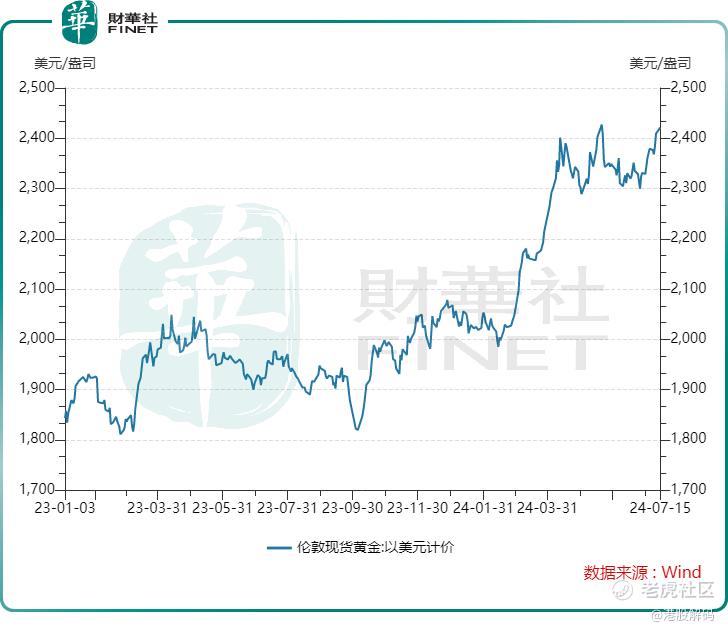

短暂喘息后,金价重返升势!

黄金股亦蒸蒸日上,A股及港股市场狂飙的股票比比皆是。于7月16日,两地黄金板块齐上涨,A股黄金板块指数上涨1.72%,多股股价涨势抢眼;港股黄金板块指数涨1.31%,其中 $招金矿业(01818)$ 创出逾10年来新高。

全球不确定性因素越多,黄金也就越受益。

川普和美联储为金价“打气”

上周末,美国总统候选人特朗普突然遇袭但侥幸逃生。特朗普当时脸上流着鲜血,但仍握紧拳头高呼,这也成为他竞选美国总统的加分项。海外网站数据显示,特朗普的支持率在逃过枪击后骤然上升,一度接近70%。这让越来越多人认为,特朗普在11月重新当选美国总统将是十拿九稳的事。

特朗普胜选概率大增,避险情绪以及对特朗普潜在的激进政策预期也开始升温,全球经济不确定性及美元贬值预期应声而起,金价乘势上行。

7月15日,国际现货金价涨至2421.25美元/盎司,相较于7月1日的2329.1美元/盎司上涨近4%。

Heraeus在最新的贵金属报告中表示,“特朗普竞选团队的非官方提议包括采取措施削弱美联储的独立性,并可能过早地解除鲍威尔的职务。”Heraeus指出:“一个更加鸽派的FOMC将加速降息,增加投资者对黄金的需求。任何将行政权力凌驾于美联储之上的举动,都可能进一步推高金价。”

Granite Shares首席营收官保罗·马里诺(Paul Marino)也表示:“在不确定和动荡时期,你会投资黄金,而这正是我们现在所处的时期。”

另一方面,美联储降息预期也越来越近。美联储主席鲍威尔周一表示,如果美联储等到通胀率达到2%再进行降息,那就会等太久。他还称,“中性利率可能已上升,当美联储对通胀有信心时,就是行动的时候了。”

有市场分析人士表示,鲍威尔最新讲话暗示降息将至。而根据CME FedWatch Tool的数据,市场对美国9月降息的预期高达93%。

美联储若走上降息道路,通常会降低美元的吸引力,降低投资者持有黄金的机会成本以及增加市场上的流动性,从而可能推高黄金的需求和价格。

黄金供需紧俏:产量停滞,多国央妈增持

近年来,全球金矿产量及回收规模波动较小,但需求规模加速提升,导致黄金供需格局或将加速收紧。 上月,世界黄金协会称,随着金矿越来越难以找到,金矿业难以保持产量的增长。世界黄金协会首席市场策略师约翰·里德称:“2024年第一季度金矿产量同比增长4%。但整体情况是,我认为金矿产量在2016年、2018年前后实际就已进入停滞期,从那以后我们就没有看到任何增长。”

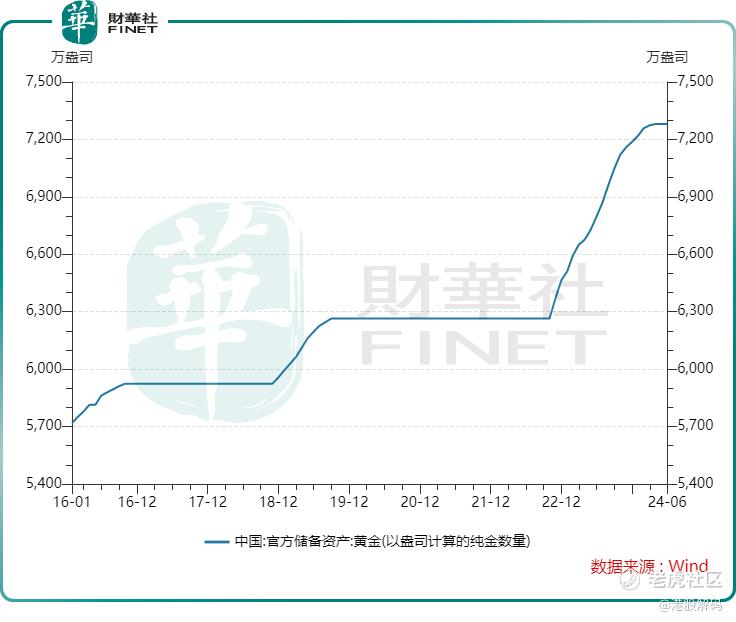

在需求端,不只是个人消费者热衷于购买黄金,多国央行也展现出对黄金的浓厚兴趣。

基于外汇储备多元化和资产安全性等需求,中国、印度、俄罗斯、土耳其等新兴市场的央行自2022年以来大举增持黄金,以提升黄金在外汇储备中的比重。其中,于今年6月末,我国黄金储备为7280万盎司,与前两个月持平,而在此之前我国央行已连续18个月增持黄金。

此外,发达国家央行也正加入增持黄金大军。上月,捷克央行行长称将黄金储备从约40吨提高到100吨,此举或预示更多发达国家央行将增持黄金储备。

另根据世界黄金协会发布的最新年度调查数据,约60%的受访发达国家央行认为,未来5年黄金在其外汇储备的比重将上升。而去年仅38%的受访发达国家央行认可这个观点。

花旗近日在研报中预计,2024年各国央行将创纪录购买约1100吨黄金,同比增长5.8%。该行指出,自2022年以来,官方部门的黄金需求已稳定在金矿产量的28-30%的创纪录水平,由于贸易摩擦和对美国财政的担忧,明年这一数字有可能增加至35%。

基于多重因素共振,部分投行认为金价能会很快奔至3000美元/盎司。

其中,美国银行上月末表示,由于各国央行对贵金属的需求旺盛等多种因素共同发挥作用,金价有可能在未来12个月到18个月内升至每盎司3000美元。

作者:遥远

精彩评论