01

福耀玻璃嫡系,蔚小理供应商,科力装备即将登陆科创板

据深交所公告,福耀玻璃供应商科力装备于今日(7月15日)公布了初步配售和中签的结果,保荐人为长江证券。

科力装备(SZ:301552)全称河北科力汽车装备股份有限公司,主要产品包括风挡玻璃安装组件、侧窗玻璃升降组件、角窗玻璃总成组件以及其他汽车零部件,广泛应用于汽车玻璃领域,是汽车玻璃总成的重要组成部分。

科力装备的业务模式涵盖了从产品研发、原材料采购、生产制造到产品销售的完整产业链。公司主要采用“以销定产+合理备货”的生产模式,以直销方式向汽车零部件一级供应商及整车厂商进行销售。

汽车玻璃总成组件行业是汽车零部件行业的重要组成部分,具有资金密集、技术门槛高、产品认证严格等特点。全球汽车玻璃市场呈现出寡头垄断的格局,福耀玻璃、圣戈班、艾杰旭和板硝子四大厂商占据了超过75%的市场份额。随着新能源汽车市场的快速发展和汽车轻量化趋势的加强,汽车玻璃总成组件行业将迎来新的发展机遇。

销售模式主要以定制化特征为主,采用直销模式,客户群体包括福耀玻璃、圣戈班、艾杰旭、Vitro、耀皮玻璃等国内外知名汽车玻璃厂商,以及广汽三菱、长城汽车、东风日产等整车厂。公司与全球汽车玻璃龙头均有业务合作。

科力装备的产品被广泛使用在BBA、通用、大众、本田、丰田、日产、福特等等传统车企,同时也被应用到特斯拉、蔚来、理想、小鹏等新能源汽车品牌。

A 股上市公司中尚无与科力装备产品及产品应用领域完全一致、构成直接竞争关系的公司。

经过多年的行业经营,公司已发展成为行业内产品种类最全、覆盖车型最多的领先供应商之一,系国内规模最大的注塑类和挤出类汽车玻璃总成组件供应商,国内和全球市场占有率逐年上升。2021-2023年度,公司全球汽车玻璃组件产品的市场占有率为4.01%、5.21%和5.57%;国内汽车玻璃组件产品的市场占有率为10.70%、13.46%和14.49%,整体呈逐年增长的趋势。

科力装备同样涉及海外业务,2021-2023年,科力装备境外主营业务收入分别为6,286.19 万元、1.18亿元和1.18亿元,系公司全球化布局并成功开发服务北美第一大玻璃生产商Vitro和南美玻璃生产商AGP的重要体现。

主要产品中,风挡玻璃安装组件占据营收的核心,占比大约为81%,侧窗玻璃升降组件、角窗玻璃总成分别占比13%及4%。

财务方面,2021-2023财年公司的营业收入分别为2.93亿元、4.06亿元和4.88亿元元,复合增长率为29.02%;净利润分别为6,352.19万元、1.2亿元和1.42亿元,复合增长率为49.57

%。

科力装备研发费用投入分别为1,721.40万元、2,066.43万元和2,491.18 万元,复合增长率为20.30%。

最新披露的2024年Q1财报中,营业收入为1.28亿元,同比增长37.22%,净利润为0.38亿元,同比增长61.27%。负债率为10.59%,偿债压力小。

需要注意的是,科力装备较为依赖主要大客户福耀玻璃的订单,2021-2023年来自福耀玻璃的订单占营收比重分别为,44.41%、52.18%和56.76%,存在依赖风险,独立性问题急需解决。

科力装备的控股股东和实际控制人为张万武、郭艳芝和张子恒,三人合计直接或间接持有公司91.30%的股份,对公司的经营决策具有重大影响。此外,公司还拥有一家员工持股平台——天津科达企业管理咨询合伙企业(有限合伙),持有公司6.69%的股份,激励员工与公司共同发展。

科力装备本次发行1700万股,发行后占总股本25%,全部为公开发行新股,发行价格为30元/股。

02

境外销售占比过半,手机配件龙头绿联科技完成申购

据深交所公告,深圳市绿联科技股份有限公司今日(7月15日)开启申购,发行价格为21.21元/股,保荐人为华泰联合证券有限责任公司。

绿联科技(SZ:301606)成立于2012年,是一家专注于3C消费电子产品的研发、设计、生产及销售的高新技术企业。公司以“为用户创造价值,提升员工幸福感,为社会发展做贡献”为使命,致力于成为全球知名的科技消费电子品牌。

绿联的产品主要涵盖传输类、音视频类、充电类、移动周边类、存储类五大系列,其中充电类占比32.43%、传输类占比30.09%、音视频类占比19.78%、移动周边类占比9.31%,存储类占比6.83%。

图:绿联科技主要产品图示,来源:招股说明书

绿联的销售模式主要采用线上、线下相结合的模式实现全球化销售,其中销售模式以线上销售为主。2021-2023年间,绿联主营业务线上收入占比分别为 78.14%、75.98%和74.77%。主要线上销售平台为亚马逊、京东、天猫、速卖通、Shopee、Lazada,报告期六个平台合计实现的收入占公司线上销售收入的比重分别为98.31%、97.12%和95.96%。

境外销售来看,2021-2023年境外收入占当期主营业务收入比例分别为 46.09%、44.91%和50.39%。

境外销售市场主要包括欧洲、美洲、东南亚等国家和地区,报告期内占境外销售收入的比重为83.68%、80.09%和78.22%,是境外销售的主要国家和地区。2023年度,公司在美国和欧洲的销售收入占主营业务收入的比重分别为 7.55%和 16.88%。

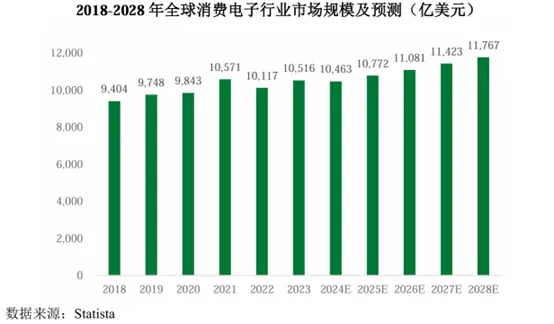

绿联所处的消费电子正处于蓬勃发展期,根据Statista数据,2018 年全球消费电子行业市场规模已达 9,404 亿美元,全球消费电子行业市场规模整体呈稳步增长态势,至2023年已达10,516亿美元,预计2028年将增长至11,767亿美元,市场规模巨大,行业内发展空间充足。

根据Statista数据,2019年,我国消费电子市场规模为2,443亿美元,2021年增长至2,455亿美元,市场规模庞大。我国消费电子行业体量庞大,随着技术进步、产业创新、智能手机与PC 等需求触底复苏等,行业仍有增长空间。预计至2028年,我国消费电子行业将上升至2,550亿美元。

公司扩展坞、音视频类产品市占率双双为全球第五,中国第一;手机数据线产品全球、中国市占率双双排名第八,若剔除三星、苹果、华为等手机原厂的出货份额后,公司市占率提升至全球第二。

财务方面,绿联科技2021-2023年收入分别为34.46亿元、38.39亿元和48.03亿元,年均复合增速达18.05%。净利润方面,同期分别实现2.97亿元、3.27亿元和3.88亿元,年均复合增速达到14.3%。

最新报告期,绿联2024Q1录得营业收入12.84亿元,同比增长27.06%;实现归母净利润1.02亿元,同比增长10.44%。根据公司管理层初步预测,公司2024年1-6月营业收入预计较上年同期增长25.19%至30.62%,净利润较上年同期增长6.16%至11.50%。

根据Choice金融客户端数据显示,绿联科技的资产负债率为24.16%,剔除预售账款后的负债率为23.3%,偿债压力不大。

绿联科技募集资金的主要用途为产品研发及产业化建设项目、智能仓储物流建设项目、总部运营中心及品牌建设项目,并补充流动资金。公司的实控人为张清森,直接持有公司50.3019%的股权。

绿联科技的发行市盈率为24x,行业可比公司安可创新,公牛集团的市盈率均为26.5x。

03

“超市教父”第三个IPO,麦德龙供应链二度出击港股

据港交所讯,物美超市的供应链公司——麦德龙供应链二度递表,寻求赴港上市,联席保荐人为瑞银集团及招商证券国际。

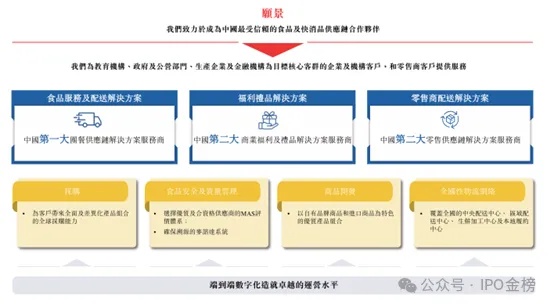

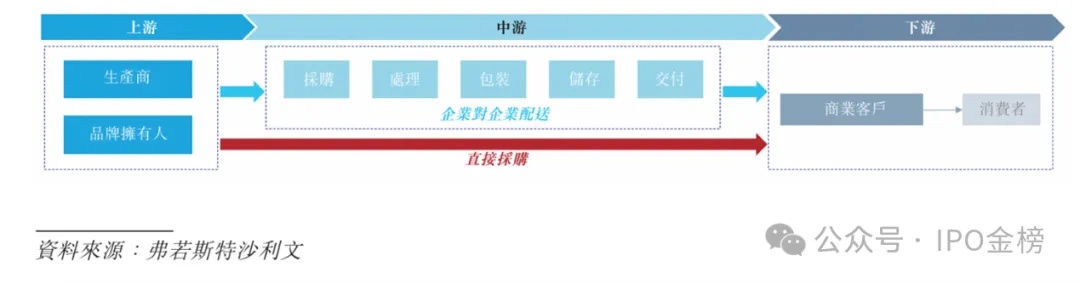

麦德龙供应链有限公司是中国首屈一指的食品快消供应链解决方案服务商。致力于为企业及机构客户以及零售商提供安全优质的商品及高效便利的解决方案,主要包括食品服务及配送解决方案、福利礼品解决方案及零售商配送解决方案。

根据弗若斯特沙利文报道,麦德龙是中国第一家将国际质量保证标准引入中国食品快消供应链行业的公司,麦德龙品牌下的所有门店都通过了HACCP的第三方认证。

其独有的麦咨达系统将国际食品安全标准整合到高度透明的朔源体系当中,自2007年以来麦咨达系统已累计覆盖6000余SKU,截至2023年底,为超过4700家农场及工厂以及超过1000家寻求在系统中注册其商品的供应商提供质量保证培训。

麦德龙供应链战略性布局了全国的物流网络,其中包括两个中央配送中心,16个区域配送中心,4个生鲜加工中心和100个本地履约中心。总建筑面积约50.16万平方米。

自有品牌也是麦德龙供应链的一大亮点,自2001年推出Metro AG的自有品牌以来,布局了差异化的自有品牌组合,主要包括宜客及麦臻选。截至最后的递表日,自有商品组合中包括了超过2300个SKU。

麦德龙供应链的商品范围也具备优势,麦德龙供应链从全球精选自原产地采购或通过知名分销商采购的进口商品。麦德龙供应链的商品组合中,包括自58个国家及地区超过3700个进口SKU。

图:麦德龙供应链企业愿景,来源:招股说明书

麦德龙供应链通过向这些客户提供全面的食品快消供应链解决方案,包括产品采购、仓储、配送及售后服务等,以满足其多样化的业务需求。在往绩记录期间,麦德龙供应链的所有业务线为超过971,000名客户提供服务。

图:供应链业务图解,来源:招股说明书

麦德龙供应链主要为物美集团麦德龙门店、物美超市及便利店等提供商品配送及供应链服务。并且大客户依赖程度较高,过去三年中大客户收入占比分别达到63.7%,64.7%及64%。

按销售额计,根据弗若斯特沙利文统计,麦德龙供应链是目前中国第一大团餐供应链解决方案服务商、中国第二大商业福利及礼品解决方案服务商、中国第二大零售供应链解决方案服务商及最大商超供应链服务商。

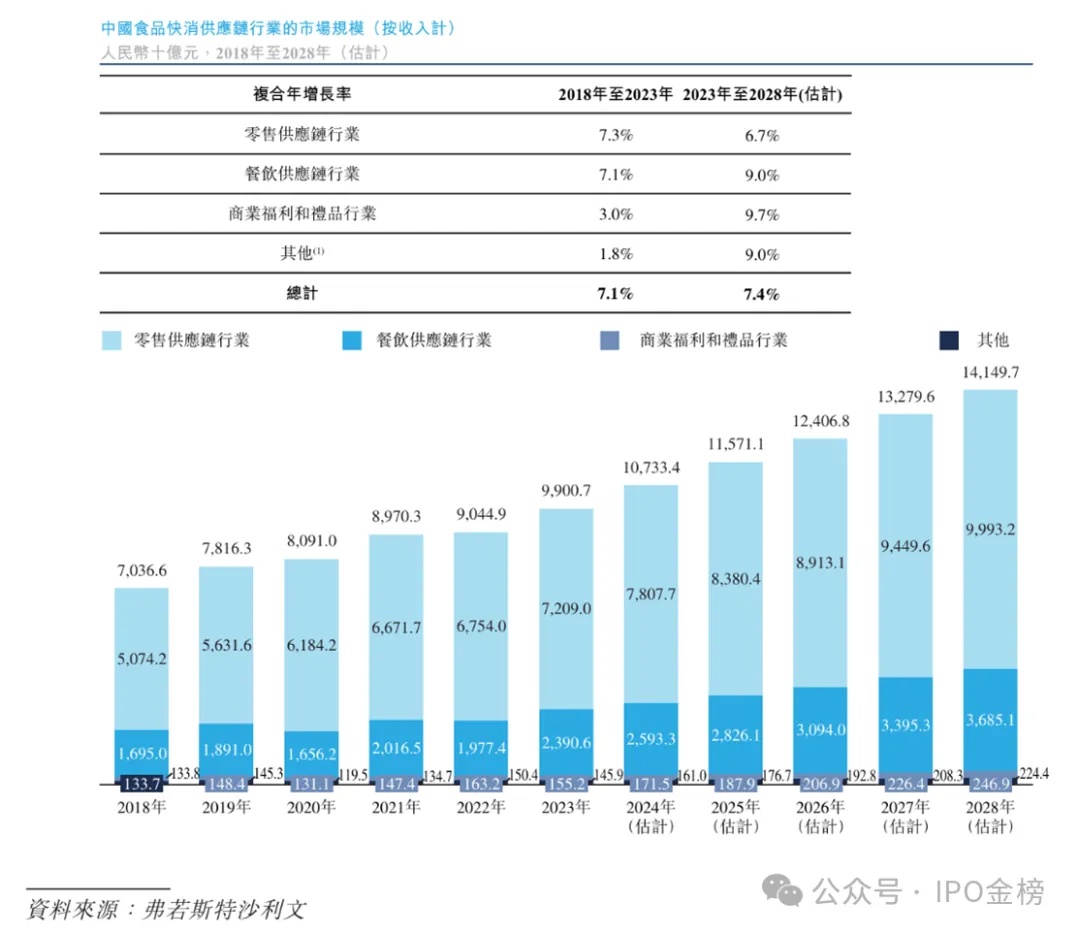

根据弗若斯特沙利文中国食品快消供应链行业正处于快速发展阶段,市场规模由2018年的70,366亿元人民币增长至2023年的99,007亿元人民币,预计未来几年将继续保持增长态势。市场高度分散,竞争激烈,行业未来的可塑性较强。

图:快消供应链行业规模,来源:弗若斯特沙利文,招股说明书

财务方面,麦德龙供应链近三年的收入连续超过200亿元人民币,但逐年下降。2021年、2022年及2023年的收入分别为278.20亿元、271.02亿元及248.58亿元,主要由于零售商配送解决方案及福利礼品解决方案的收入减少。

利润率水平并不理想,毛利率逐年微涨,由2021年的9.1%增长至2023年的10.7%,但调整后的净利率水平不高,分别为0.4%、1.5%及1.7%。

同时,公司的负债压力较大,截至2023年末,现金及现金等价物净额仅为5.27亿元,其中流动资产总额为84.28亿元,流动负债总额为128.02亿元,流动比率小于1,上市融资的主要目的之一便是缓解流动资金的压力。

麦德龙供应链的最大股东为物美集团创始人,“超市教父”张文中,这也是其第三个IPO项目。张文中通过其控制的若干中间实体持有公司约73.31%的权益。(作者:榜哥,来源:IPO金榜,锦缎旗下IPO及财报智库)

精彩评论