本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

昊海生科以医用可吸收生物材料为起点,围绕着应用场景将业务版图不断进行横向延伸,并在单一领域里进行纵向强化。

昊海生科自2013年推出首款美容用的玻尿酸填充剂产品后,正式开启了医美之旅2024年7月12日,旗下第四代玻尿酸产品正式获批上市。

透过这家公司数代产品的更迭和其十年来的动态,或许能够使投资者对玻尿酸赛道有更深刻的认知。

源于“医”的“美”

昊海生科成立于2007年,以资源整合的方式继承了上海华源旗下松江厂的业务,随后相继在2007年12月和2008年10月完成对上海建华、上海其胜的并购,形成了以透明质酸、玻璃酸钠和几丁糖等医用可吸收生物材料为核心的业务雏形。

通过十余年的产业整合及纵深发展,通过围绕其核心生物材料的应用场景持续拓展业务版图,昊海目前旗下产品已涵盖眼科、骨科、医美和防粘连及止血四大类医疗器械。

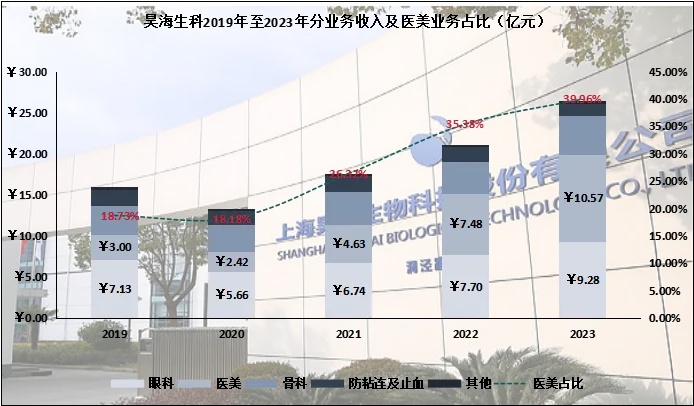

根据2023年财报,昊海生科旗下的医美业务在玻尿酸产品的带动下,贡献收入占比首次超过重点布局的眼科业务成为第一大收入来源。

尽管与爱美客、华熙生物共称“国产玻尿酸三剑客”,但是业务更加多元的昊海从未将自己定位为“医美”企业,其基于玻尿酸的美容填充剂亦是其传统业务的“衍生品”。

透明质酸和玻尿酸钠等早期由于提取工艺限制,昂贵的价格导致其主要在眼科(粘弹剂)、骨科(腔弹剂)和手术防粘连等重要领域使用,而随着技术的突破由外资品牌率先应用于美容产品,以皮肤填充剂的形式打开了玻尿酸新的消费场景。

相比在骨科、眼科、防粘连及止血等业务的应用,昊海首个基于玻尿酸的美容针品牌“海薇”在2013年才获批上市,相比爱美客的“逸美”和华熙生物的“润百颜”晚了4年和1年。

在上市后首个完整会计年度贡献的收入占其总营收比重仅5%,但这标志着昊海生科实现了其玻尿酸在美容领域从0到1的跨越;也在原有的“人表皮生长因子”业务的基础上,为其医美板块增添了新的主力军。

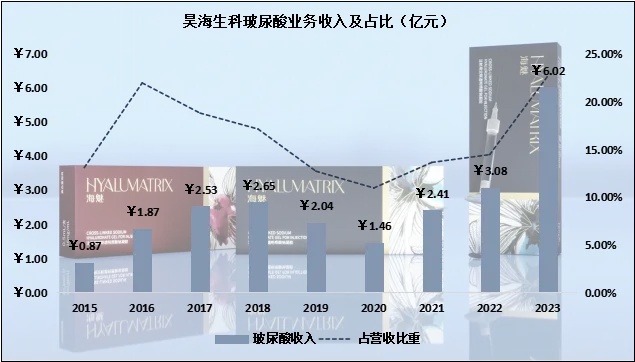

过山车的启示

昊海生科旗下的首个玻尿酸美容针品牌“海薇”于2013年获批上市后,旗下“玻尿酸”(美容领域基于透明质酸钠的皮肤填充剂)业务的收入自2015年的0.87亿元增长至2023年的6.02亿元,但是非线性的增长历程在相当程度上呈现了国内玻尿酸美容针的发展肖像。

从2015年至2023年,昊海生科“玻尿酸”业务的营业收入分为三段:

2015年至2018年,营业收入自0.87亿元持续增长至2018年的2.65亿元;

2018年至2020年,营业收入自2.65亿元持续回落至1.46亿元;

2020年至2023年,营业收入自1.46亿元持续攀升至2023年的6.02亿元,尤其在2023年迎来同比增长95.45%的大爆发。

2013年,昊海生科的“海薇”作为国内首款获批上市的单相交联注射用透明质酸钠凝胶成为其“玻尿酸”业务的开山之作。

尽管以大众普及入门型(低端)产品定位且相比同行入场较晚,但彼时国内市场仍在逐渐培育成长过程,叠加消费升级趋势形成的一片蓝海让“海薇”享受着自然渗透率提升所带来的贝塔空间。

2017年2月,昊海旗下(对标瑞蓝等进口产品)的定位于中高端的第二代玻尿酸产品“姣兰”正式上市。

虽然主打组织填充功能与其一代针对塑性的产品形成差异化,但是由于高度同质化的产品属性且品牌影响力低于同行先行者(尤其是外资品牌),两代产品在2017年至2018年的营收增速较2016年的114.94%大幅放缓至35.29%和4.74%。

管理层对2018年的低增速归结于在下半年起的严监管影响,但是相比爱美客同期57.45%和44.59%的增速却暴露出其产品竞争力严重不足的弊端。

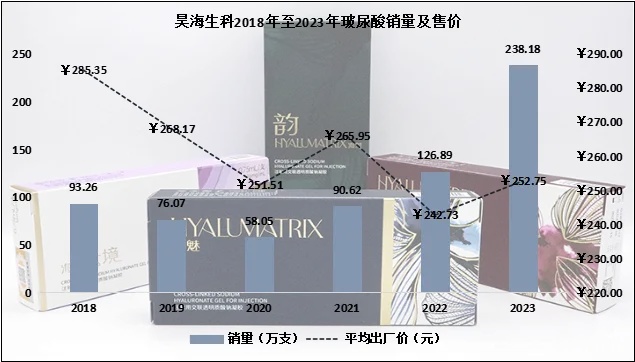

也因此,自2018年起,昊海的“玻尿酸”业务迎来连续两年的价量齐跌:销量自2018年的93.26万支持续下降至2020年的58.05万支;产品平均出厂价自285.35元/支持续下滑至2020年的251.51元/支。

直到2020年8月,昊海旗下具有线性无颗粒特征的第三代玻尿酸定位高端的产品“海魅”正式上市销售,叠加在2021年收购欧华美科获得其薄层交联技术的玻尿酸业务后,其玻尿酸美容业务开始以价量齐升的方式迎来V型反转。

旗下玻尿酸产品合计销量自2020年的58.05万支持续增长至2023年的238.18万支,出厂均价自2020年的251.51元/支提升至2023年的252.75元/支。

其中,2022年均价有所下滑,主要在于昊海在2021年起下调了“海薇”的销售价格。

根据2023年财报,高端的“海魅”收入超2.3亿元,同比增长129.32%,而对应的中低端两个品牌在2023年合计收入至多为3.72亿元,同比增长约78.85%。

从年度“玻尿酸”业务整体的销量、价出厂价格数据来看,2023年昊海的“玻尿酸”产品平均出厂价格仍低于2021年,在没有详细披露数据的情况下高端品牌“海魅”的出厂价格变化虽不得而知,但是能够明确的是中低端产品(2019年为800元~3800元)整体仍执行着“以价换量”的战术:

2020年中低端产品合计平均出厂价为251.51元/支,而在2023年高端产品(2022年“海魅”价格可是高达8800~10000元)占比38.21%加持之下,整体出厂均价仅为252.75元/支。

通过昊海生科“玻尿酸”业务的过山车经历至少能了解:中低端产品早已进入价格战时代,而高端产品依赖技术迭代提升产品“能效”仍能享受增长红利;与功效型护肤品“卷成分”一般,玻尿酸赛道同样无法依靠品牌带来溢价,技术迭代是未来竞争的主战场。

2024年7月12日,昊海生科第四代玻尿酸产品取得医疗器械注册证,作为全球首创有机交联工艺,为国内唯一一款使用天然产物赖氨酸作为交联剂的产品。

相比传统化学交联剂具有更高的远期安全性;同时作为国内首个封笔透明质酸酶作用点位的产品,具有更为长效的特质。从更迭上看,产品属性的重点更加侧重于“安全”而非功能,也在一定程度上象征着单一成分的玻尿酸产品在功能上已经难以再有新的突破了。

是为结语:

尽管从技术上看,昊海对于玻尿酸产品的迭代相当成功,储备产品也的确具有前瞻性;但是重组胶原蛋白已然成为医美材料的新贵,其功能和属性几乎全方位优于玻尿酸,而昊海仍“死磕”玻尿酸的迭代或许能够保持其竞争优势。

但是当重组胶原蛋白对玻尿酸进行大规模的降维打击之后,赛道规模大概率会走向收缩,减量环境的竞争势必更加惨烈;从昊海的发展史来看,与进入A型肉毒毒素赛道一样,其娴熟的产业并购技能大概率也能为其谋得一张重组胶原蛋白领域的入场券。(作者:Adam,来源:卿照,锦缎旗下化妆品行业研究品牌)

精彩评论