平安首经团队:

钟正生 投资咨询资格编号:S1060520090001

张 璐 投资咨询资格编号:S1060522100001

范城恺 投资咨询资格编号:S1060523010001

核心观点

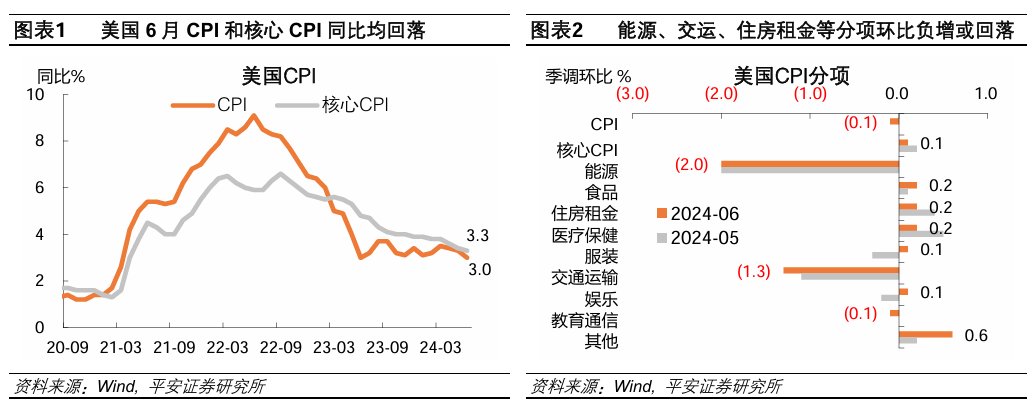

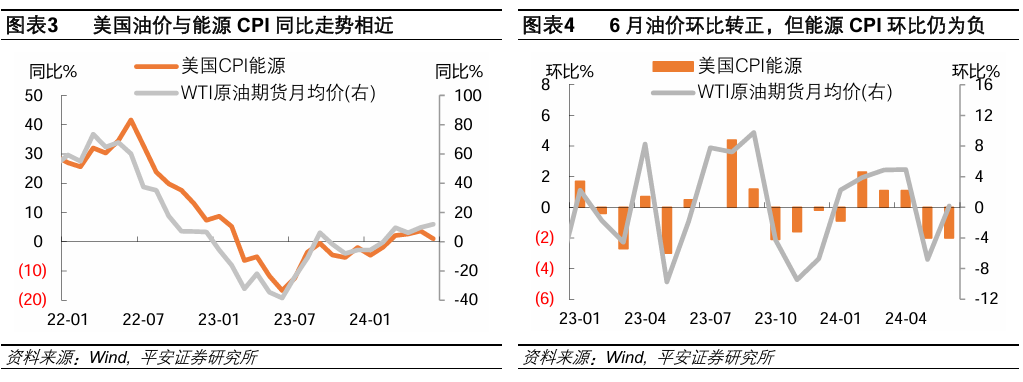

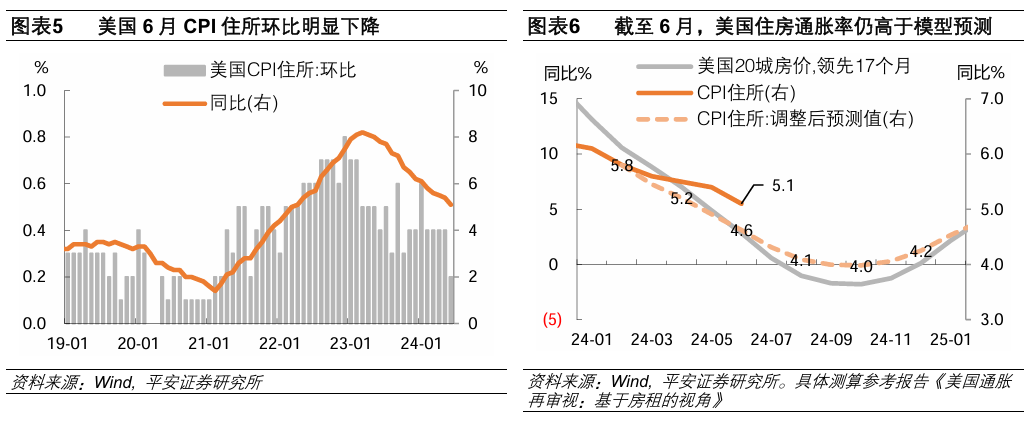

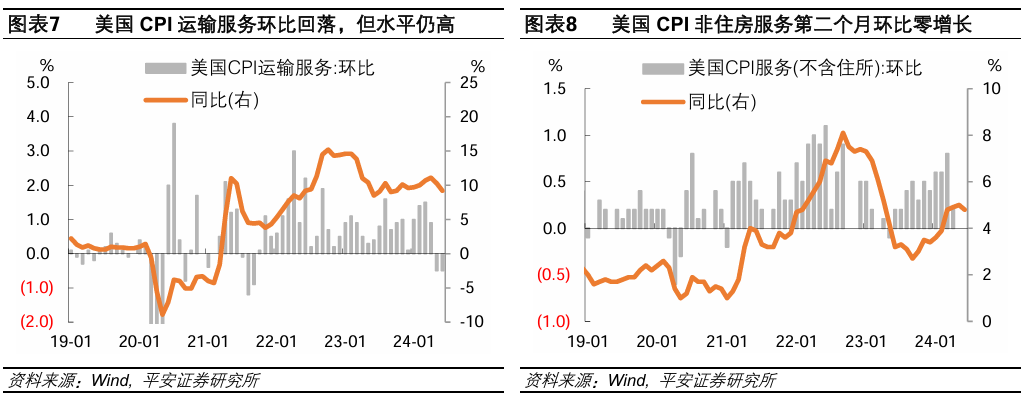

美国6月CPI超预期降温,关键分项均有改善。美国2024年6月CPI超预期降温,CPI和核心CPI读数基本刷新近三年新低;能源、交运分项保持环比负增,住房租金、医疗保健等增长放缓。考虑到CPI能源分项走势可能略慢于油价,预计未来1-2个月能源分项环比转正。住房通胀环比为近三年新低,虽然今年以来住房通胀整体回落偏慢,好在“虽迟但到”。运输服务连续两个月环比负增,同比仍高达9.2%,回落空间较大;非住房服务连续两个月环比零增长,同比4.8%。

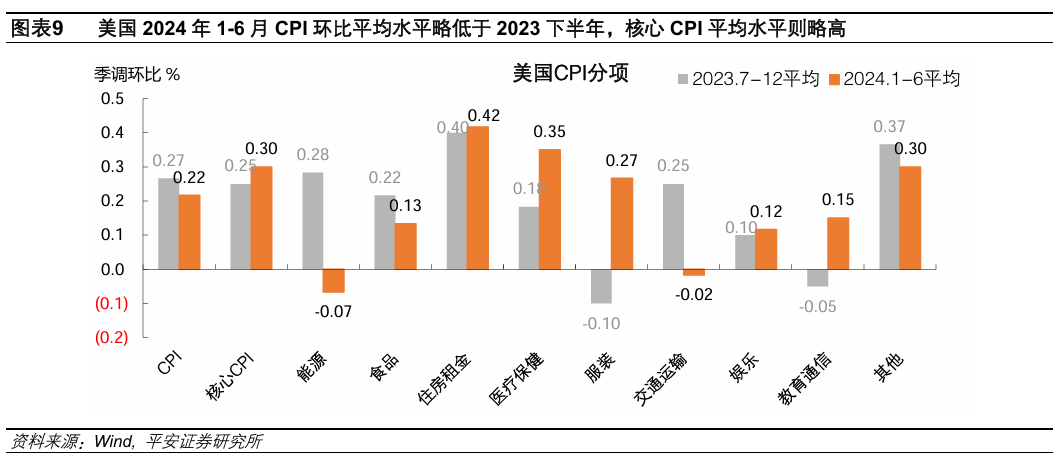

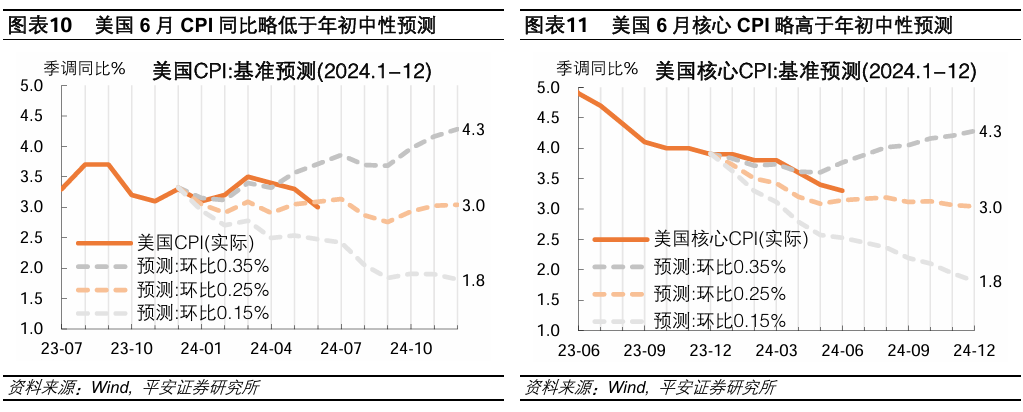

上半年CPI“答卷”尚可。今年上半年美国CPI环比平均水平略低于2023下半年,核心CPI平均水平则略高,整体走势基本符合年初“中性预测”水平。2023下半年,美国通胀处于较快改善通道。对比2023下半年,今年1-6月CPI环比均值由0.27%下降至0.22%,核心CPI平均环比由0.25%上升至0.30%。分项方面,能源、食品、交运等分项加快回落,住房租金、医疗保健、服装、教育通信等分项则有所反弹。以2023年12月CPI为基准,在三种环比假设下(偏弱0.15%、中性0.25%、偏强0.35%),截至2024年6月,CPI同比实际值(3.0%)已经略低于“中性”假设下的预测值(3.1%)。类似地,核心CPI同比实际值(3.3%)则略高于“中性”假设。整体来看,CPI走势在今年一季度超预期反弹后,目前逐渐步入“正轨”。

9月降息可期,但后续仍待观察。7月11日CPI数据公布后,CME数据显示,市场对9月降息的押注由73%跃升至95-98%,最终收于93%;年内降息至少2次的概率由74%上升至90%以上,年内降息3次的概率则由28%上升至接近50%。10年美债收益率日内由4.29%附近一度大幅下降约11BP至4.18%附近,最终收于4.2%。美元指数由104.9附近最深下降约0.8%至104.1附近,最终收于104.5。黄金现价由2380美元/盎司大涨超2%至2420美元/盎司以上,收于2415美元/盎司。我们认为,美联储首次降息可能提前至9月,但此后的降息节奏与幅度仍有较大变数。1)考虑基数效应,美国CPI通胀率有望在三季度阶段回落,但四季度可能出现反弹。2)美国就业市场当前虽在走向平衡,但尚未出现“意外”降温。3)亚特兰大联储模型最新(截至7月10日)的预测显示,美国二季度GDP环比折年率仍有望高达2%左右,如是,美国全年GDP增长2%以上或是大概率事件。4)当前,美国中期经济前景仍较乐观,围绕美国“中性利率”上修、财政“无序扩张”、AI抬升潜在增长率等相关讨论不绝于耳。我们认为,美联储本轮“预防式”降息会更加谨慎,不排除首次降息后通胀反复、美联储阶段性暂停降息的情形。总之,现阶段尚不宜对下半年降息的次数和连续性抱有过高期待。

风险提示:美国通胀超预期反弹,美国就业超预期降温,美国流动性风险超预期爆发等。

美国2024年6月CPI和核心CPI超预期降温,能源、交运、住房租金等关键分项改善。其中,能源方面,CPI能源分项略滞后于油价,未来1-2个月或有一定反弹压力;房租回落,有望成为房租通胀降温的重要拐点;交运服务和非住房服务CPI同比读数仍高,但也为后续回落留出空间。整体来看,上半年美国通胀改善的“答卷”尚可,基本延续2023下半年以来的乐观趋势。CPI数据公布后,市场充分计价年内降息2次、且降息3次的预期也近五成。我们认为,美联储首次降息可能提前至9月,但此后的降息节奏与幅度仍有较大变数。

1

美国6月CPI超预期降温,关键分项均有改善

美国2024年6月CPI超预期降温,CPI和核心CPI读数基本刷新近三年新低;能源、交运分项保持环比负增,住房租金、医疗保健等增长放缓。美国6月CPI环比-0.1%,低于预期0.1%和前值0%,也是2020年5月以来首次环比负增;CPI同比录得3.0%,低于预期3.1%和前值3.3%,持平于2023年6月读数,为2021年3月以来最低水平。6月核心CPI环比0.1%,低于预期和前值的0.2%,为2021年8月以来最低;核心CPI同比录得3.3%,低于预期和前值的3.4%,创2021年4月以来最低。分项看,能源、交通运输两大分项分别环比负增2.0%和1.3%,基本延续5月趋势;住房租金、医疗保健环比仅增长0.2%,较上月分别下降0.2和0.3个百分点;食品、服装、娱乐等分项小幅反弹,仅“其他”分项环比反弹较大,上升0.4个百分点至0.6%。

考虑到CPI能源分项走势可能略慢于油价,预计未来1-2个月能源分项环比转正。2022年以来,WTI油价同比与美国CPI能源同比走势相近,前者略领先于后者。2024年6月,油价与能源CPI走势呈现一定背离,WTI原油均价同比由9.7%上升至11.9%,但能源CPI同比由3.7%回落至1.0%;WTI原油均价环比由-6.8%回升至0.2%,而但能源CPI环比保持-2.0%。且7月以来(截至10日),国际油价保持高位,WTI原油均价为82.9美元/桶,较6月均价(78.7美元/桶)上涨5.2%。参考2024年1月,WTI原油月均价环比由负转正,而能源CPI环比仍保持为负,2月才大幅转正。鉴于油价的领先性,我们预计,未来1-2个月能源CPI环比大概率转正。

住房通胀环比为近三年新低,今年以来住房通胀整体回落偏慢,但好在“虽迟但到”。6月美国CPI住所分项环比由前值0.4%回落至0.2%,创2021年8月以来最低增幅;同比由5.4%回落至5.1%,创2022年4月以来最低。今年1-6月,CPI住所环比平均为0.40%,高于2019年均值的0.27%。我们在报告《美国通胀再审视:基于房租的视角》中预测,基于房价同比增速对房租通胀的领先性,基准预测下,今年6月CPI住所分项同比应回落至4.6%,然而该分项实际值录得5.1%,可见今年以来房租通胀整体回落幅度不及预期。不过,6月房租通胀回落或是一个积极信号,可能预示本轮美国房租通胀的回落“虽迟但到”,未来(尤其在三季度)有望继续改善。

运输服务连续两个月环比负增,同比仍高达9.2%,回落空间较大;非住房服务连续两个月环比零增长,同比4.8%。6月CPI运输服务分项环比连续第二月录得-0.5%,同比仍高达9.2%,2019年该分项同比平均仅1%。其中,“机动车保险”子项环比由-0.1%反弹至0.9%,“机动车维修保养”子项环比由0.3%回落至0.2%。非住房服务分项环比连续第二个月录得0%,同比由5%回落至4.8%,绝对水平不低,2019年该分项同比平均为1.9%。

2

上半年CPI“答卷”尚可

至此,今年上半年美国CPI环比平均水平略低于2023下半年,核心CPI平均水平则略高,整体走势基本符合年初“中性预测”水平。2023下半年,美国通胀处于较快改善通道。对比2023下半年,今年1-6月CPI环比均值由0.27%下降至0.22%,核心CPI平均环比由0.25%上升至0.30%。分项方面,能源、食品、交运等分项加快回落,住房租金、医疗保健、服装、教育通信等分项则有所反弹。

以2023年12月CPI为基准,在三种环比假设下(偏弱0.15%、中性0.25%、偏强0.35%),截至2024年6月,CPI同比实际值(3.0%)已经略低于“中性”假设下的预测值(3.1%);核心CPI同比实际值(3.3%)则略高于“中性”假设。整体来看,CPI走势在今年一季度超预期反弹后,目前逐渐步入“正轨”。

3

9月降息可期,但后续仍待观察

6月CPI数据公布后,市场预计9月降息几乎“板上钉钉”,年内降息3次的押注约50%。7月11日CPI数据公布后,CME数据显示,市场对9月降息的押注由73%跃升至95-98%,最终收于93%;年内降息至少2次的概率由74%上升至90%以上,年内降息3次的概率则由28%上升至接近50%。10年美债收益率日内由4.29%附近一度大幅下降约11BP至4.18%附近,最终收于4.2%。不过,美股三大指数表现,标普500指数和纳斯达克指数高开低走,道指则低开高走,最终三大股指均收跌。美元指数由104.9附近最深下降约0.8%至104.1附近,最终收于104.5。黄金现价由2380美元/盎司大涨超2%至2420美元/盎司以上,收于2415美元/盎司。

我们认为,美联储首次降息可能提前至9月,但此后的降息节奏与幅度仍有较大变数。如我们在报告《前路渐坦——2024年中海外宏观与资产展望》指出,考虑基数效应,美国CPI通胀率有望在三季度阶段回落,但四季度可能出现反弹。此外,美国就业市场当前虽在走向平衡,但尚未出现“意外”降温。经济增长方面,亚特兰大联储模型最新(截至7月10日)预测显示,美国二季度GDP环比折年率仍有望高达2%左右,如是,美国全年GDP增长2%以上或是大概率事件。当前,美国中期经济前景仍较乐观,围绕美国“中性利率”上修、财政“无序扩张”、AI抬升潜在增长率等相关讨论不绝于耳。我们认为,美联储本轮“预防式”降息会更加谨慎,不排除首次降息后通胀反复、美联储阶段性暂停降息的情形。总之,现阶段尚不宜对下半年美联储降息的次数和连续性抱有过高期待。

风险提示:美国通胀超预期反弹,美国就业超预期降温,美国流动性风险超预期爆发等。

免责声明

精彩评论