传统零售企业转型硬折扣,坚守“去成本”打造价格优势是必备,做深供应链是“护城河”;聚焦更垂品类、抢滩下沉市场则是未来方向。

作者:李梦冉 编辑:吕鑫燚 出品:零售商业财经 ID:Retail-Finance

“硬折扣”持续升温,已从零售业的“新风向”演变为“必选项”。

行业转舵源于消费者需求变化的驱动。《2023麦肯锡中国消费者报告》显示,我国消费者正在转向价格更具竞争力的渠道,更积极地寻找折扣与促销。当消费者拥抱“质价比”时,传统零售企业只能加速转型,通过调整旧有模式以适应新需求。

于是,兼具低价和品质基因的“硬折扣”便成了转型锚点。

一时间,各类玩家涌入硬折扣赛道,永辉增设“正品折扣店”、家家悦推出“好惠星好货折扣店”等,甚至前不久,京东旗下首家华冠全品类折扣超市也在北京正式开业。无论零售商超还是互联网企业都开始以“低价”试探,企图从该领域分一杯羹。

但“硬折扣”竞赛中,比拼的绝不是表面的“低价”,而是能够实现“高质低价”良性循环的供应链实力。

唯有深化内功,千方百计从供应链各环节挤水分、“去成本”,才是零售企业变革的“压舱石”。如若失去价格优势,将会面临“去主体”的风险,《中国零售硬折扣时代》作者连杰在2024中国郑州零售供应链展览会暨超市采购大会上提到:“2020 年之后,市场进入了供大于求的阶段,在此阶段大概会经历两个小的阶段,第一个阶段就是去成本,下一个阶段就是去主体。”

如今,在市场“去主体”的威胁下,作为“主体”的零售企业正上演一场轰轰烈烈的“去成本”之路。

01 “去成本”的万种方式

零售企业想要“上岸”硬折扣,第一剑先“斩”成本。

爱特卖创始人房淼认为,区域连锁社区超市想要突围硬折扣,可参考的路径为:砍成本、差异化和资源聚焦三大战略,其中,“砍成本”为转型硬的折扣第一步。

而“砍成本”又可分为两步:先缩减门店运营成本,在短时间内看到明显的财务数据反馈;再做深后端,长期在供应链侧“挤水分”,进而使得终端价格一降再降。

在缩减门店成本方面,装修、选址、选品、人力等运营成本均有“一降再降”的空间。

例如,爱特卖在门店装修上就极其“精简”,其折扣店由爱客多超市全面转型而来,降低了门店启动成本;商品陈列方面,爱特卖在保证整洁有序的基础上压缩软装成本,从各个维度获得更大让利空间。

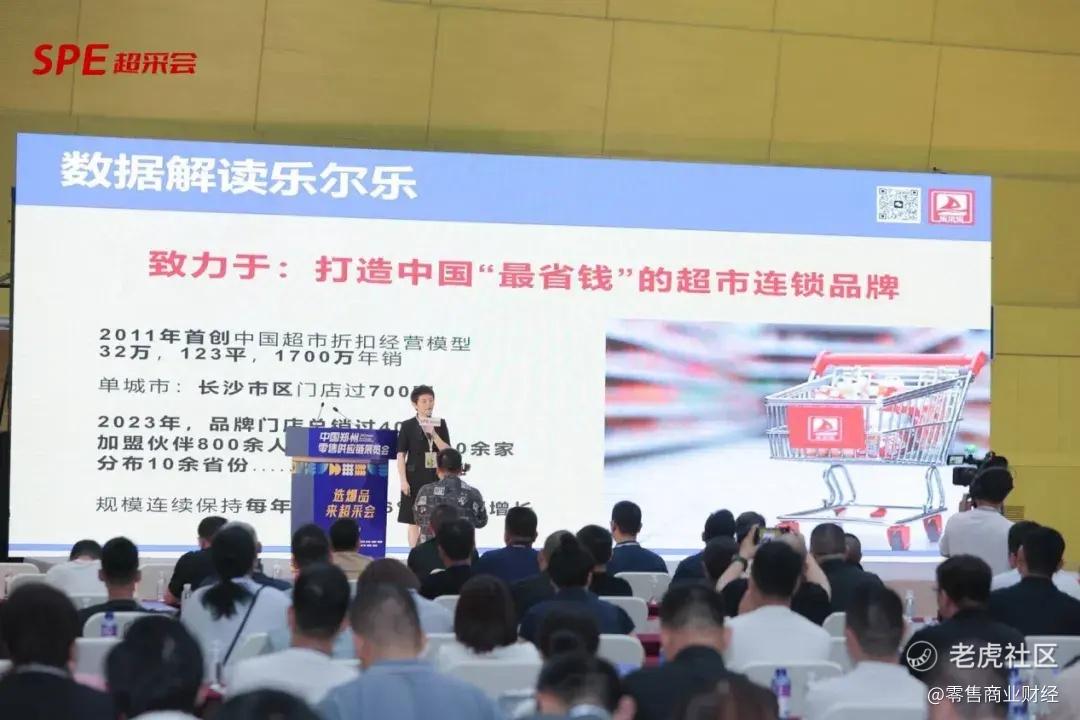

头部硬折扣连锁超市品牌“乐尔乐”同样注重装修简化,几个货架便搭建起一个商品归纳有序的超市,甚至还采用了大风扇代替空调等举措,由此最大程度减少投入成本,缩短回本周期。

乐尔乐常务副总裁兼供应链负责人陆继春曾表示:“装修上能去掉的都去掉。别人硬装100个平方需要10多万,我们只需要2.68万。”

此外,乐尔乐还侧重于选址成本的降低。门店通常选址在地下室,从门店维度砍掉高消耗成本,以500平方米门店为例,其开店成本维持在2500元/平方米,同行平均水平约为6000元/平方米。在选址时,乐尔乐遵循“最好的商圈、最差的位置”原则,租金成本通常能做到优质物业的四分之一。

冠超市旗下社区型硬折扣店业态“冠派客”则更加注重精简人力成本,要求每个员工每个月产出20万元(即月人效为20万元),假设一家门店月入100万,门店就会配置5个人,流量比较好的时候是6个人,员工的成本占销售额控制在5%之内。与传统商超相比,人力成本的节省才有商品的性价比。

在选品侧,为了实现成本压缩最大化,3年开了100+家仓储折扣店的“金佰佰”选择三步走:第一,砍掉生鲜、非标、散称、烟等商品;第二,不设采购、仓配;第三,把总部当成B2B平台运营。此外,金佰佰主要开在郊区或者商圈的偏远位置, 选址靠近停车场,以整装产品销售为主,以控制租金和包装成本。

值得一提的是,多位“硬折扣超市”负责人都不约而同提到——门店冬天不开空调。通过对服务细节的灵活调控,进一步缩减运营成本,由此可见“去成本”正不断走向极致化。

“砍门店运营成本”成为传统商超试水硬折扣业态的通用策略,旨在解决到店消费客群持续流失、商品差异竞争逐步缺失、门店运营成本不断增长等多重困境。而“砍门店运营成本”无疑是短期内提升价格优势、让利消费者、形成品牌竞争力的有效途径。

02 本质:零供博弈+降本增效

诚然,缩减门店运营成本,是硬折扣转型的第一步也是成效最快的一步,但其难以释放长期价值。硬折扣真正的内核,指向的是相同“质和量”的基础上,做到更低的成本,本质是供给侧改革。

具体来看,传统零售流通环节,从厂家到消费者手里,要经历包括经销商、仓储物流等在内的重重环节,层层下来,其中所耗费的时间、人效等都会加码在商品价格上。

冗杂流程的背后,存在巨大的优化空间。因此,谁能做到对供应链的极致掌控,谁就能讲好长期故事。

乐尔乐选择通过“厂对仓”发货,缩短中间链路,降低运输成本。此外,为避免后台费用和“不必要”的匹配服务,其坚持现金采购,没有冗长、不确定的账期,杜绝一切可能损害商品价格力的可能性。

此外,乐尔乐依托湖南高桥大市场,拥有6500多家供应商,其中核心的200多家“超级供应商”组成了乐尔乐的“超级供应链”,覆盖了一万五千多个品类,合作方规模也给予了乐尔乐更低价拿货的选择。

无独有偶,金佰佰同样想方设法缩短链路流程,不设采购与仓配岗位,将供应商变为服务商,由他们解决选品、订货、打款、仓储、物流、售后等一系列流程问题。金佰佰的门店面积控制在500至1000平米,同时充当仓库的角色,节省了额外的仓储成本。

在产品侧,冠派客打造“宽品类、浅品种”,只做大牌经典款,避免高昂品宣成本,单品管理的越少,效率越高,相应成本也随之降低。且冠派客要求货盘不能从对方仓出,而要从源头方直接到自己仓里,压缩货物运输成本,宁愿先不做,也不能高价做。此做法本质和乐尔乐相同,基于供应链规模的成长,降低成本、让利消费者。

在“去主体”的压力下,留给传统零售商的只有“去成本”的单选项,只不过门店运营侧的抠抠搜搜一定程度上也降低了服务体验。长远来看,在“溢出一分成本则让一分利”的理念基础上,供应链的降本增效才具备可持续价值。

03 未来:品类优势+下沉市场

在连杰看来,硬折扣玩家们虽在成本压缩方面各显神通,但一味的“去成本”只是第一阶段,毕竟市场上还藏着更值得挖掘的“金矿”:一是实现又多又省的品类优势,二是开发下沉市场。

首先,“有品类、无品牌”的细分领域留给品牌突围的空间巨大。

一方面,品类心智已经养成,消费者有高复购习惯,另一方面,该品类的品牌效应较弱,选择角度,品牌间的可替代性强,纸巾、洗衣液等日用洗化类产品往往是自有商品开发的重点品类。

自有品牌是控制成本,影响价格的重要因素。以“硬折扣鼻祖”奥乐齐为例,其自牌占比超90%(对外公布的数据),掌握着最大限度的价格优势。只不过,硬折扣初创品牌通常不具备打造自有品牌的资源和能力,这背后是供应链优势、价格力和商品差异化竞争力的综合体现。

另一方面,“白牌产品”也是折扣店发力的重点,行业专家刘春雄表示:“我认为2024年仍然是白牌硬折扣之年。因为大多数创业企业还达不到与知名品牌联名的规模,更不可能达到自有品牌的规模,只有通过白牌产品来获得背书,白牌也需要找到合适的消费者。”

其次,下沉市场的庞大消费潜力让不少零售企业趋之若鹜。

《2023年中国下沉市场零售行业ToB服务白皮书》显示,下沉市场的零售规模达到了惊人的17.6万亿元,是一线、新一线城市的四倍之多。

下沉市场是不少零售企业寻求第二增长曲线的重要落子,但却是硬折扣玩家必须占领的主战场。硬折扣以“销量带动利润”的生长空间,而硬折扣的“低价”又能快速适配下沉市场的消费习惯。

总的来说,当下这条“去成本”之路,只是掀开“硬折扣竞赛”的第一幕,未来还有更激烈的战事,而在优胜劣汰的行业变革期中,“去主体”的帷幕也即将拉开。

精彩评论