石油美元本质与“美元”无关,更重要的是除美国之外,没有其他金融市场可以匹敌。

最近,一些媒体发出警告,声称石油美元协议——通常简称为石油美元(Petrodollar)——即将走向终结。这样的叙述无疑加剧了投资者的焦虑情绪。不妨先来看看以下关于这一主题的几个文章标题:

纽约时报:OPEC将切断石油与美元的定价联系(OPEC Will Sever Link With Dollar For Pricing Oil)

FX Street:石油美元已死,此事非同小可(The Petrodollar Is Dead and that’s a big deal)”

The Street Pro:50年后,石油美元的消亡预示着美国霸权的终结(After 50 Years, Death of the Petrodollar Signal End of U.S. Hegemony)

在下结论之前,我们先来探讨一下石油美元究竟是什么,而不是什么。掌握了这些知识,我们就能更好地响应人们对于石油美元消亡的担忧。同时,我们也能驳斥那些耸人听闻的文章,比如“石油美元协议到期,为什么会导致大崩溃(Petrodollar Deal Expires; Why This Could Trigger ‘Collapse of Everything)”

在开始深入讨论之前,我们需要做一个声明。上面提到的纽约时报那篇文章并非近期的文章。我们之所以提及这篇文章,是为了说明这并非一个新话题。其实,这篇文章早在1975年6月就发布了,开头是这样的:

“利伯维尔(LIBREVILLE),加蓬,6月9日讯——伊朗国家银行行长Mohammed Yeganeh表示,石油生产国今日同意切断石油价格与美元的联系,并开始以特别提款权进行报价。”

什么是石油美元?

1974年,石油禁运对经济造成了毁灭性打击,每桶原油的价格飙升至原来的四倍,引发通货膨胀急剧上升,经济疲软。美国不惜一切代价,极力避免再次发生禁运。美国政客认为,加强与沙特阿拉伯的关系将极大地有助于实现这一目标。

幸运的是,沙特也希望与美国建立有益的关系,并且他们需要为新获得的石油财富寻找一个可靠的投资归宿。他们还渴望获得更好的军事装备。当时,由于油价高涨,而国内支出需求相对较少,沙特阿拉伯出现了巨额预算盈余。

尽管从未有过正式的石油美元协议,但人们普遍认为,美国和沙特阿拉伯曾达成过一项满足彼此需求的口头协议。沙特被鼓励将其盈余的美元投资安全、高收益的美国国债。而作为交换,美国将向沙特出售军事装备。双方都希望,通过这种更好的关系,能够带来富有成效的附加效益。这就是石油美元协议。

石油美元的核心并非美元本身

当我们谈及石油美元时,往往容易陷入对美元的过度关注。然而,实际上,石油美元的讨论更多地围绕着沙特阿拉伯对其盈余资金的安全投资需求,以及美国为其庞大的财政赤字寻求资金的支持。尽管美元在这些交易中扮演了货币的角色,但它并非谈判的焦点。

当时,美国在越南战争上耗费巨资,同时又为了平息社会动荡而进行了大量的社会支出,因此急需为财政赤字找到资金来源。而沙特阿拉伯则因为其石油收入的激增,需要为这些盈余资金找到投资出路。相比之下,美国国债市场提供了前所未有的流动性和安全性,这使得“石油美元协议”对双方来说都显得非常合理。更进一步,由于沙特阿拉伯的石油收入将用于购买以美元计价的美国国债,因此,要求其他石油买家以美元支付也就顺理成章了。

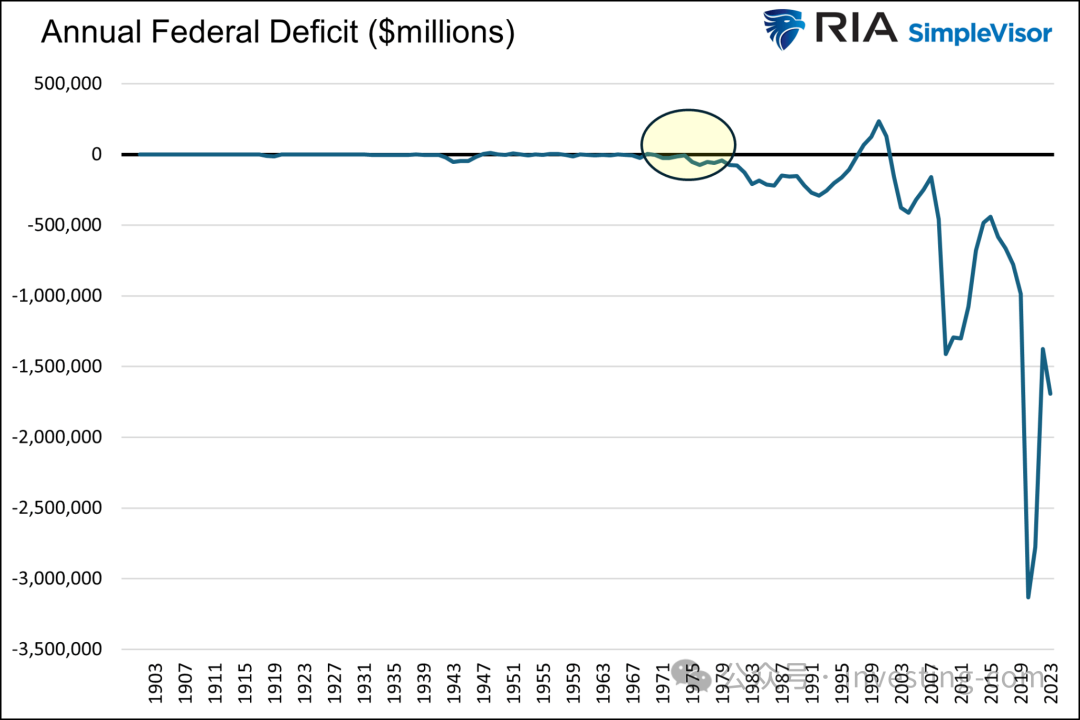

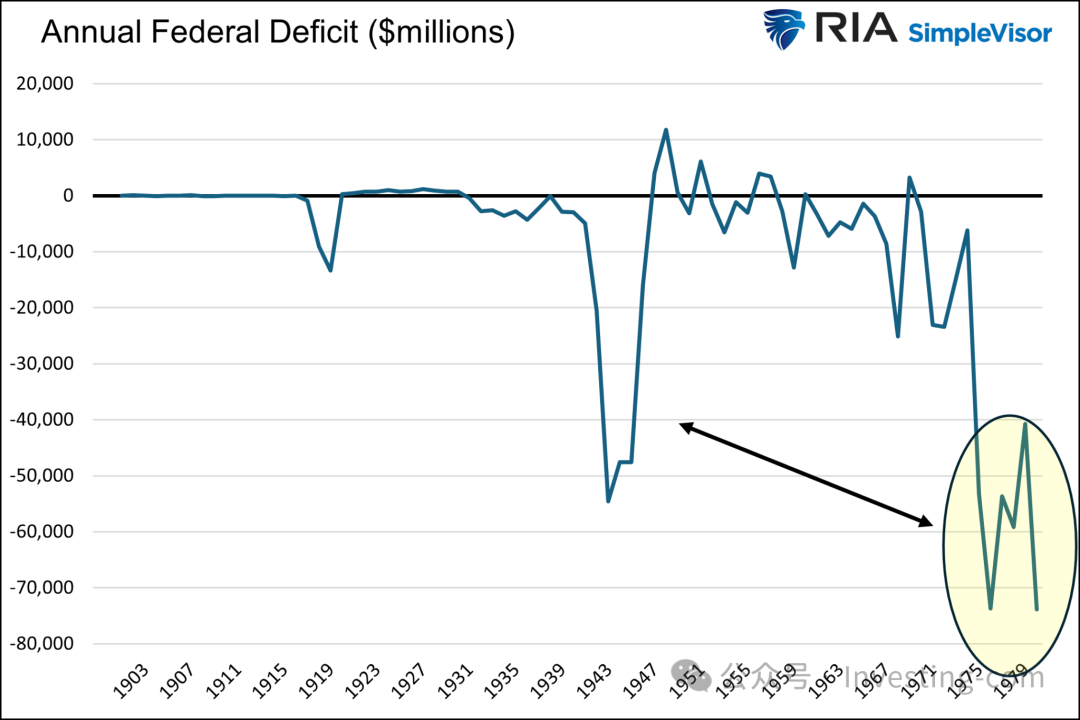

为了更好地理解当时美国财政状况的恶化程度,我们提供了两张图表。第一张图表突出了1970年代中期美国的财政赤字情况。如今,很多人可能会认为500亿或600亿美元的赤字微不足道,但在当时,这样的赤字水平却相当异常。

第二张图表则提供了更为全面的背景。在1970年代中期至末期,美国的联邦财政赤字甚至超过了第二次世界大战期间的水平。考虑到二战期间的巨额支出,这种情在当时令很多人大为震惊。

Annual Federal Deficit

Annual Federal Deficit 1970s

沙特阿拉伯没有可投资的美元了

如今情况已有所不同。美国仍然急需资金,但沙特阿拉伯却没有预算盈余可供投资。正如彭博社一篇题为《石油美元已死,石油美元长存》(The Petrodollar Is Dead, Long Live The Petrodollar)的文章所言:

时至今日,沙特阿拉伯根本没有盈余可供再投资。相反,该国正在主权债务市场大量举债,并出售资产(包括其国家石油公司的大量股份),以为宏大的经济计划提供资金。

诚然,利雅得仍然持有大量硬通货储备,其中一些投资于美国国债。但它已不再增加美债投资了。中国和日本在美国债务市场上投入的资金量已远超沙特阿拉伯。

美元作为储备货币的垄断地位

许多人认为,美国政府仗势欺人,迫使其他国家使用美元,从而强迫他们持有美元储备。这似乎合乎逻辑,因为这些储备必须进行投资,且首选投资对象就是美债,而投资美债有助于缓和美国赤字。

我们不知道美国政客在私下里要求其他国家怎么做。但我们推测,一些“劝说”手段会迫使其他国家使用美元。不过,无论如何,美元之外的选择并不多。

美国为其他国家提供了最佳的投资场所,这主要有四个原因。

这四个原因分别是——法治、流动性强的金融市场、经济和军事实力——都保证了美元不会很快消亡。

没有其他国家同时具备这四个特征。俄罗斯的经济规模小且脆弱。欧洲则没有足够的流动性强的资本市场或军事实力。

有些人表示,黄金和比特币是取代美元的热门候选资产。然而,首先,它们不会产生投资回报。更严重的问题是,它们的价格极不稳定。还有很多其他问题阻碍了这两种资产获得完全的货币地位。

总结

无论是否存在正式协议,石油美元的地位都不会动摇。即使沙特阿拉伯接受用卢布、人民币、比绍或黄金来购买石油,但几乎都需要将这些货币兑换成美元。

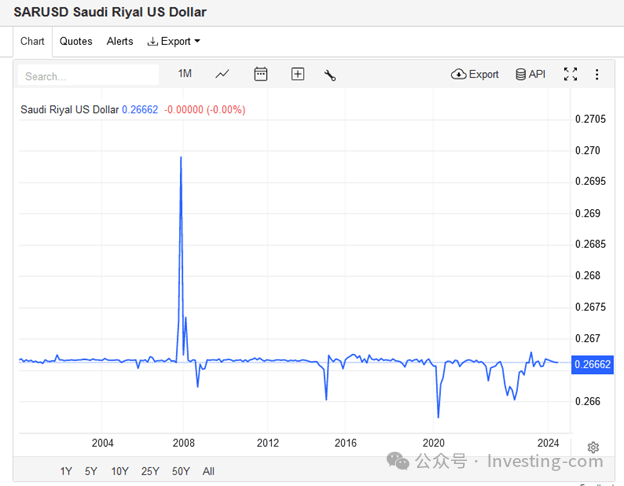

考虑到沙特阿拉伯将其货币价值与美元挂钩,如下方由Trading Economics提供的图表所示。此外,沙特还持有约1350亿美元的美国国债,为三年来的最高水平。沙特阿拉伯看起来像是在试图脱离美元和美国金融市场吗?

Saudi Dollar to US Dollar

沙特里亚尔对美元汇率

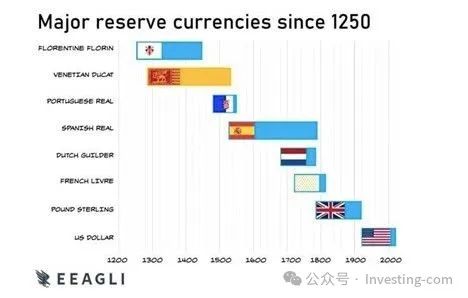

关于石油美元以及美元“即将”走向终结的说法已经流传了几十年。总有一天这些说法会成为现实,美元也将步此前全球储备货币的后尘。但要实现这一点,需要有更好的替代品,而目前还远未出现这样的替代品。

Major Reserve Currencies

精彩评论