年初至今,美股以英伟达为首的AI科技股领跑全球,而领跑港股的是增长确定性更强的高息股,例如恒生红利ETF(159726),年初至今已涨超21%,于今年2月发行的港股央企红利ETF(513910)也涨超16%。

红利和AI是去年起的两条投资主线,而后视镜看,显然国内AI在去年热炒一把概念后,所谓的AI股是炒的一地鸡毛,与美股AI科技股的差距越来越大。相反,在一开始就频频不被市场看好的红利主线,反而是逻辑越买越顺。

为什么逻辑会越买越顺呢?这是投资范式的改变,也是市场对红利股认知的行为演变。

一、震荡市中的红利股

回看去年时,第一反应当然都是买弹性大的消费/AI股,这都是被赋予高预期的,当大家对收益强预期时,自然没多少人在意高息股的确定性强不强。但随着数月经济数据验证,强预期强现实的预期被扭转。换句话说,当部分资金在AI和消费上亏钱后,才有更多的人愿意去了解红利股的逻辑,也逐渐接受宏观不是强反弹的事实。

实际上,红利股的投资逻辑不难理解,在宏观经济增速放缓阶段,大多数企业的收入增长也随之放缓,对应着大环境的投资收益和确定性降低。

在这种大环境下,具备抗周期性质的就例如中海油、三大运营商、中国神华、中核电等。商业模式是垄断性质的,需求和竞争都不用太过担心,虽然增速不快,但增长足够稳定,资产负债表健康,每年可支配现金流足够加码股东回报。

特别是去年提出市值管理的KPI后,国央企更有动力加大股东回报。

红利股的刻板印象是高股息、股价涨得慢,但在当前宏观周期和市场审美下,高股东回报基础上的稳步上涨,使红利股成为市场的宠儿。

当然,不可否认红利股弹性比科网股差,但胜在够稳定,慢涨产生的收益也不小,上半年就是最好的例子。

例如,4月份时,恒生科技在短短一个月内涨超25%,同期红利ETF涨幅为16%。但在近期港股回调时,红利ETF回调幅度明显更小,以致于拉长2个月来看,红利股的涨幅是领跑于恒生科技的,只是弹性会弱一些。

再比如,今年短线追地产板块的反转,的确地产板块在两周内反弹40%,但目前也接近回到行情启动前的水平。

这点相信投资者都深有体会,现在投资难度要高了不少,行情往往都是短线的,炒一轮回调幅度也不小,若不能在左侧抓住行情启动前,那赚钱效应要比稳定的红利股难不少。

所以从持有体验上看,现阶段的红利股更适合于个人投资者。

二、红利股能持续多久?

除了上述提到的社会资产收益率下行之外,从大资金角度来看,自从债券和固收都跌破3%收益率,甚至余额宝跌破1.5%后,无论是个人投资者还是保险等大机构来说,可选择的资产配置是越来越少了,也就是所谓的“资产荒”概念。

而今年股市里最主要的增量资金是保险等大机构。而保险大机构买股票主要就看公司增长稳定,收益确定性强,那在今年符合条件的也就只有国央企红利股。

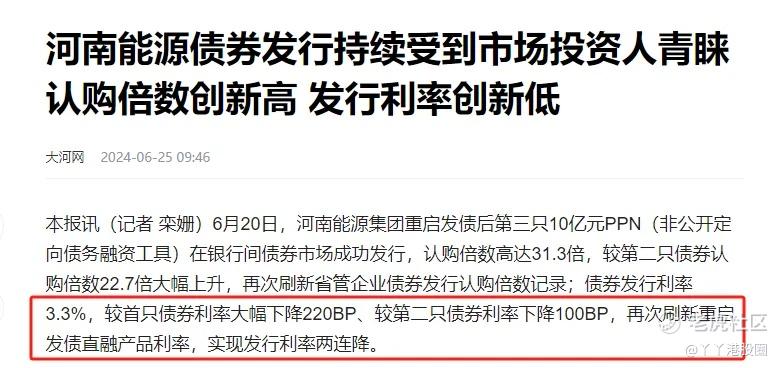

更重要的是,当前国内利率处于下行周期,自2020年底算起,10年期国债利率已从3.3%下跌至2.26%,国债利率下行速度非常快。在降息环境下,保险机构只好加大高息股持仓,这是上半年高息股领跑市场的原因之一。

当然,今年红利股大涨后,投资者难免担心涨幅过大,怕之后会大跌而不敢买。

这可以通过国债收益率和宏观经济来判断。实际上,若将H股中海油与10年期国债指数叠加来看,两者走势十分贴近。若债券收益率持续走低,且高息股的股息率高于国债收益率时,保守来看,安全边际在4-5%以上,风险不大,将继续吸引大资金配置红利股。

尤其是社会居民存款屡创新高,地方债发行利率连创新低,这些都是潜在的资金,也证明4-5%以上的无风险资产受资金青睐。

虽然,近期央行向银行机构借券做空国债,主要目的是为了控制收益率下行速度,从而保住汇率端的下跌。虽然央行借券砸了一天,但很快国债指数又涨了回去。

实话说,在宏观经济没有大改变的前提下,国债利率大概率是下行的,人为干预只能起到放缓债券收益率下行速率,不能直接起到扭转趋势的作用。

那么,什么时候债券收益率回升,可能给红利股带来下跌压力呢?

那就是当宏观经济转好时,当大部分资金认为经济增速要超预期了,那资金可能就会撤出红利股,转向对宏观经济更敏感的标的。但暂时来看,目前还未出现这样的现象。

另外,即使出现这样的现象时,国债、固收的收益率也很难回到2.5-3%以上的时代了,对于个人投资者来说,把钱放在1.5%利率的余额宝,红利的高股息仍然值得长期配置。

值得注意的是,从性价比的角度出发,投资H股红利股会比A股红利股要更好。尤其是在A股有神秘资金的支持下,令得今年A/H红利股的溢价差越来越大。

以中海油为例,年初至今,H股中海油涨近90%,目前还有5.3%的股息率,比10年期美债的4.3%还要高。而在今年初时,H股中海油股息率逼近10%左右。

而A股中海油目前股息率为3.5%,年初至今涨幅为63%,目前H股的折价是38%。

再比如说港股中移动,股息率为6%左右,而A股中移动股息率为4%,H股的折价差是35%。

由于A/H股溢价差的原因,想投资性价比更高的港股红利股,可以通过ETF的方式将港股红利股一网打尽,恒生红利ETF(159726)和港股央企红利ETF(513910)年内已跑出15%以上的涨幅。

在“资产荒”的新时代下,红利股还在被逐步认可的阶段,而现在大多数股息率都远领先于国债利率,现在上车仍不怕晚。

精彩评论