壮丽七巨头将迎来最严峻的财报季,高估值撞上高预期,能不能交出满意答卷?如果业绩不及预期,会不会遭遇big drop?

今天,来看一篇近期高盛发布的报告。

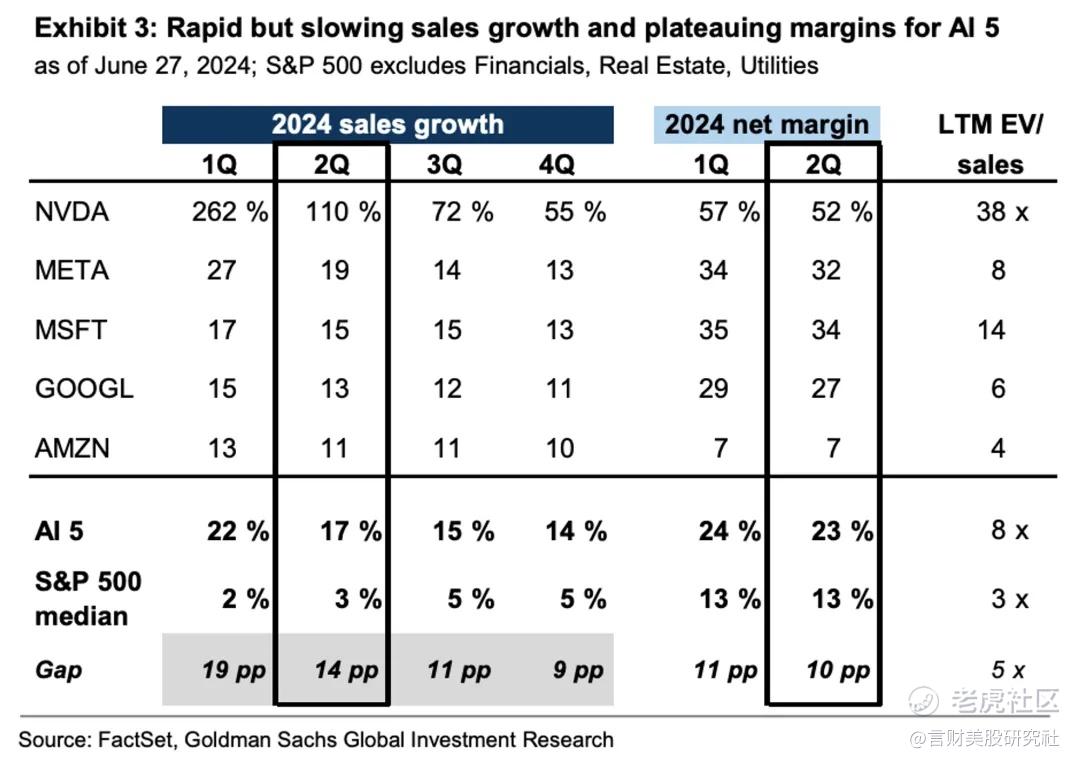

根据高盛的分析,2024年第二季度和全年,人工智能相关大盘股(如英伟达、微软、Meta、Alphabet 和亚马逊)的销售增长预计将放缓。这些公司的净利润率(除亚马逊外)预计也将下降。

主要数据与预测

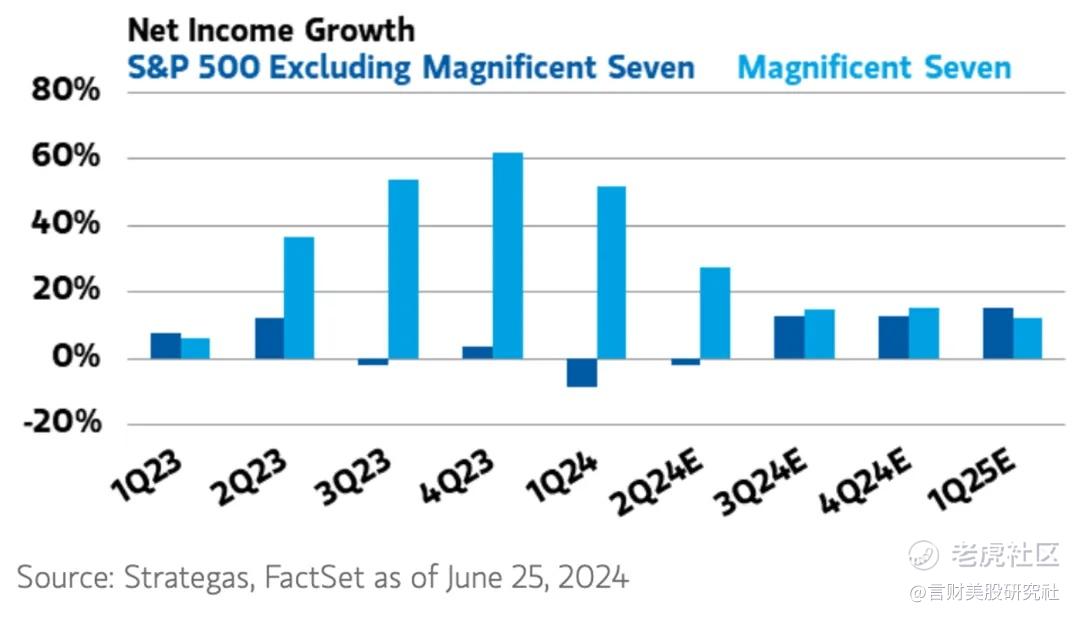

图表显示,AI相关大盘股,也就是壮丽七巨头的净利润增长在2023年和2024年第一季度表现强劲,但在随后几个季度中明显放缓。

相比之下,标准普尔500指数(排除七大巨头)的净利润增长率在2024年下半年将有所提升,尽管整体增速较低。

通过这些分析和数据,可以看出AI相关大盘股面临的增长放缓和高估值风险。投资者应密切关注即将到来的财报季,以评估这些公司的实际表现和市场反应。

销售增长预测:

整体趋势:预计这些公司的销售增长将从第一季度的22%放缓至第二季度的17%,第三季度进一步放缓至15%,第四季度降至14%。

英伟达(NVIDIA)环比数据持续放缓,不要相信专家的信口开河,对于科技股投资尤其是硬件板块,环比增速的二阶导才是关键点:销售增长预计将从第一季度的262%降至第二季度的110%,第三季度为72%,第四季度为55%。

壮丽七巨头相对与其他标普个股的表现:

标准普尔500指数(排除七大巨头):销售增长将加速,年同比增长率分别为2%、3%、5%和5%。

那么这个地方,风险就产生了,下半年七巨头业绩都面临放缓的境地,其他标普成分股完成一轮EPS衰退以后,EPS重新开始修复,二者的剪刀差GAP会迅速收窄,那么现在处在十年最高估值分位数的七巨头与处在十年估值中低分位数的其他中小盘科技股,形成了鲜明的对比,这个就有两个严峻的问题:

七巨头高估值的风险:尽管利润增长预计会放缓,但这些大盘科技股的估值仍然很高。EV/销售估值倍数年初至今增长了28%。

投资者考验,七巨头要不要获利兑现离场:第二季度财报季将是关键时刻,以检验投资者是否愿意继续支付高估值溢价,特别是在每股收益增长差距预计缩小的背景下。

从历史数据来看,高估值的科技成长股的表现有什么启示?

历史数据:

过去15年中,高估值的成长型股票在未达市场预期时,表现出显著的下行风险。

交易价格高于8倍EV/销售额的公司在超出预期时的回报几乎与低倍数股票相同,但未达到销售预期时,落后于罗素3000指数股票的中位数32个百分点,几乎是低倍数股票典型表现不佳的两倍。

超出预期的股票表现优于同行10个百分点,而低于预期的公司则落后于18个百分点的中位数。

高盛股票策略师David Kostin的分析表明,高估值成长型股票在未能达到市场预期时,面临不对称的下行风险,下跌幅度明显高于上涨幅度。

过往数据:Kostin指出,过去15年中,大约相等比例的成长型股票超越和未达到市场普遍预期的12个月收入增长预测。但高估值股票在未达预期时,股价表现不佳的幅度更大。这种现象的实证数据包括:

超出预期的表现:高估值股票在超出预期时,表现优于同行10个百分点。

未达预期的表现:高估值股票在未达预期时,落后于同行18个百分点的中位数。

风险和回报的不对称性

不对称的下行风险:高估值股票在超出预期时的回报几乎与低估值股票相同,但在未达预期时,跌幅更大。这种不对称性主要表现在:

高估值股票的回报和风险:当这些股票未达到销售预期时,落后于罗素3000指数中位数32个百分点,几乎是低估值股票典型表现不佳的两倍。

而为什么,交易价格高于8倍EV/销售额的公司在未能达到销售预期时,通常会遭受更大的价格下跌,这一现象可以从几个方面进行深度分析:

1. 高估值意味着高预期

高估值的股票通常意味着市场对这些公司的未来增长有着很高的预期。这些公司需要持续展示出强劲的销售和利润增长才能维持其高估值。一旦公司未能达到市场预期,投资者会迅速调整其预期,从而导致股价大幅下跌。

2. 盈利能力的波动

高估值公司往往具有高增长潜力,但同时也伴随着更高的风险。一旦销售增长放缓,盈利能力受到影响,投资者会担心公司的增长前景,导致股价出现较大波动。这种波动性在高估值公司中尤为明显,因为其股票价格已经反映了未来多年的增长预期。

3. 市场情绪和风险规避

高估值公司在未达预期时更容易引发市场的恐慌情绪。投资者可能会因为对公司未来增长的担忧而迅速抛售股票,进一步加剧股价的下跌。这种情绪化的反应在市场波动性较大的时期尤为明显。

4. 流动性与市场调整

高估值公司的股票通常交易活跃,且流动性较高。当这些公司未达预期时,流动性较高的股票会迅速反映出市场的调整,导致股价的快速下跌。此外,机构投资者的大量抛售也会放大这一调整效应。

经典案例分析

案例一:英伟达(NVIDIA)

英伟达的销售增长在2023年第一季度达到262%,但预计在随后的几个季度将显著放缓。如果实际销售数据低于预期,投资者对其增长前景的担忧将导致其股价大幅下跌。例如,在过去,当英伟达未能达到预期时,其股价曾在短期内下跌超过10%。

案例二:Meta

Meta(前身为Facebook)在过去几年中经历了多次未达预期的情况。例如,在2022年第一季度,Meta未能达到市场对其广告收入的预期,导致其股价在短期内下跌超过20%。

高估值公司的高预期使得其在未达预期时,面临更大的价格下跌风险。这种风险不仅来源于盈利能力的波动和市场情绪的影响,还包括流动性和市场调整的迅速反应。因此,投资者在投资高估值公司时,需特别关注其增长预期和实际业绩表现,以避免在未达预期时遭受较大的投资损失。

所以,下半年,七巨头将迎来最严苛的财报季考验。

$英伟达(NVDA)$ $微软(MSFT)$ $Meta Platforms(META)$ $谷歌(GOOG)$ $亚马逊(AMZN)$

精彩评论