有外国分析师认为,长期来看,SCHD能带来丰富的总回报。但是,目前也有一些风险需要注意。

作者:High Yield Investor

SCHD有很多优点。然而,它也面临一些重大的逆风,投资者应该清楚地认识到这些问题。本文将回顾SCHD的看涨论点,同时也有一些警告需要注意。

SCHD ETF看涨论点

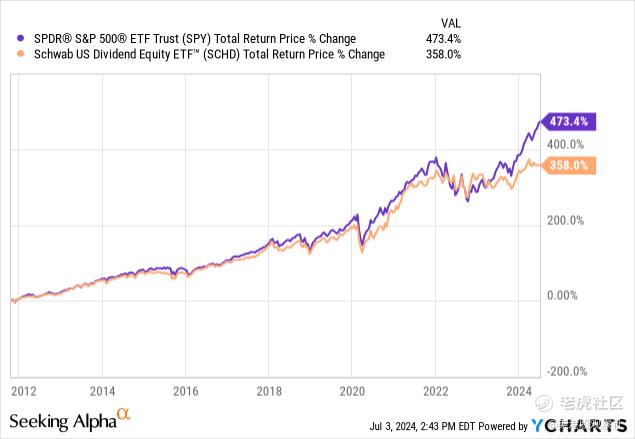

SCHD是你可以购买的最便宜的股息ETF之一,其费用比率仅为0.06%。此外,与更广泛的标普500指数以及其他几个股息增长ETF同行相比,它具有非常有吸引力的股息收益率,为3.7%的过去12个月收益。而且,从长期来看,它在总回报的基础上表现得相当出色,几乎与标普500指数持平,直到最近,七巨头因AI热潮而推动标普500指数超过了SCHD的总回报表现。

尽管如此,它的总回报超过了它的许多股息增长同行,任何长期持有它的人都做得很好,特别是考虑到他们同时获得的可观收入。这使它非常适合想要靠股息生活的退休人员,但同时也能产生非常可观的长期总回报。

此外,SCHD有着惊人的长期股息增长记录,连续12年每年都增加股息,拥有10年股息增长率为11%,5年股息复合年增长率接近13%。最后,考虑到标普500指数现在几乎在每个指标上都看起来被高估了,这在很大程度上要归功于一些最大的超大型股的丰富估值,相比之下,SCHD看起来像个便宜货。

SCHD ETF警告

话虽如此,SCHD目前并非一帆风顺,投资者需要对基金未来的预期保持现实。首先,通胀虽然缓和了但仍相当顽固,美联储不断表示并不急于降息,SCHD的投资者应该假设利率将保持在较高水平更长时间。这可能会对SCHD关注的股息股票构成逆风,因为其中许多被视为债券代理,因为它们具有高且稳定的收益。这反过来可能会对未来的价格升值产生影响。

此外,SCHD几乎没有AI敞口,因为它的前十大持股中没有主要的AI公司,总体上技术敞口相当低。这意味着如果AI继续主导市场,SCHD很可能会继续从总回报的角度落后。此外,地缘政治冲突依旧是一个主要问题。鉴于SCHD主要投资于大型美国跨国公司,对贵金属的敞口非常低,仅有1.8%的敞口在基础材料上,它将面临相当大的风险,尽管其在洛克希德-马丁的3.97%的头寸可能会有所帮助。

此外,有越来越多的迹象表明经济正在走弱,失业率上升到约4%,消费者情绪和支出减弱,个人和企业债务水平飙升,信贷条件恶化,特别是在中端市场领域,正如阿瑞斯资本的首席执行官最近警告的那样,并且随着收益率曲线保持急剧倒挂,经济衰退仍可能打击所有股票,包括SCHD的持股。这尤其正确,考虑到其约40%的投资组合投资于消费和工业股票。

最后,投资者应该注意,尽管其长期股息增长历史强劲,但最近其股息增长率有所放缓,其三年股息复合年增长率为9%,过去12个月股息复合年增长率为8.86%。虽然这仍然远高于通胀率,并且与其3.7%的过去12个月股息收益率很好地结合,为未来提供有吸引力的双位数年化总回报案例,但重要的是要记住,它的许多顶级持股正变得越来越慢增长,成熟的支柱企业,未来可能会看到它们的股息增长率放缓。

例如,Verizon是其前十大持股之一,占其投资组合的近4%,并且在可预见的未来,它的股息增长率不太可能超过1-2%的年化率。联合包裹是另一只股息支柱股票,过去几年其股息增长率大幅放缓,其三年股息复合年增长率为惊人的17%,但其过去12个月股息复合年增长率仅为5%。其未来每股股息增长展望甚至更为微不足道,为2.35%。可口可乐是另一只拥有令人印象深刻的长期股息增长记录的顶级持股,但未来可能会以不到5%的速度增长其股息。此外,它的两只顶级持股,艾伯维和安进,都是制药股票,由于其股息增长对其管道的敏感性,具有固有的投机性商业模式。此外,分析师预计艾伯维未来将以低于5%的年化率增长。因此,即使在其历史中实现了双位数的年化股息增长,我们也不会对SCHD的整体股息增长率继续减速到个位数感到惊讶。

投资者要点

从这一点中得到的启示是,我们继续看好SCHD,作为对那些有长期时间范围且不担心追逐AI炒作的投资者的多元化被动收入雪球。它结合了稳固的当前股息收益率以及未来几年可能超过通胀的股息增长。

然而,SCHD的投资者应该在清楚地认识到这一点的情况下进行投资,并意识到他们可能需要一段时间才能享受到来自股价升值的任何实质性总回报。他们还应该意识到,在持有SCHD时,他们仍然显著暴露于地缘政治和宏观经济风险。最后,他们不应期望该基金继续产生双位数的年化股息增长,尽管他们应该仍然有信心,它将继续在未来几年产生超过通胀的股息增长。

精彩评论