文|恒心

来源|财富独角兽

十年的等待,梦想仍为泡影。

作为国内12家股份行中“唯二”没有上市的银行,恒丰银行有自己的“苦衷”。

据公开资料显示,恒丰银行(前身为烟台住房储蓄银行)于1987年成立,2003年改制并更为现名。对于恒丰银行而言,上市早在计划之中,但波折却在意料之外。

2014年,恒丰银行就首次公开透露上市计划并决定于2015年正式启动,但最终沉寂;2017年重提上市目标,公告明确表示,“加快推进上市工作进度,并确立了具体推进时间表,即计划2018年12月底之前,完成H股上市,2019年12月底之前,完成A股增发”;2020年时任恒丰银行董事长陈颖更是公开表示,“争取五年内上市”,但期间却出现了一些小插曲,五年之约未到之际就因工作调动离开,上市目标岌岌可危;2024年度全行工作会议上,恒丰银行又再次提及“整体上市”目标,足可见上市的决心。

但命运似乎总爱和恒丰银行开玩笑,IPO之路倍显坎坷。业绩上,增长能力承压,2023年净利润更是同比下降超两成,处于行业垫底;资产质量方面,尽管在剥离不良资产后,恒丰银行不良率回到正常水平,但就2023年末的数据来看,不仅在9家股份制A股上市银行最高,而且也在42家A股上市银行中也位居第四高,依旧行业垫底;管理风险更是层出不穷,贪污腐败、频收罚单,引发外界对其管理水平的质疑。

漫漫上市路,依然充满阻碍。

01

增收不增利,业绩承压

2023年,恒丰银行虽然营收同比增长0.62%至252.75亿元,但净利润却同比下降23.70%至51.36亿元。对此,恒丰银行解释称,“利润总额增、净利润降,主要原因是根据企业会计准则一次性转回递延税资产,若还原该因素后,净利润同口径同比增长4.80%”。

拆开来看,2023年恒丰银行实现利息净收入202.75亿元(占比80.22%),同比增幅3.29%,主要来源于信贷业务以及债券投资、类信贷债权资产等债务工具投资。从净息差水平来看,近年来恒丰银行净息差呈收窄趋势,主要系资产端业务受LPR下调及同业竞争、加之落实金融机构让利实体经济相关政策等导致收益率下行所致。2023年,恒丰银行手续费及佣金净收入水平继续下滑,主要系代理受托业务收入下降所致。此外,恒丰银行减值损失73.56亿元,同比降幅6.66%;平均总资产收益率、归属于股东的平均净资产收益率分别为0.37%、3.73%。

若将时间进一步推前,恒丰银行业绩增长压力不言而喻。

数据是最好的证明。2019年至2022年,恒丰银行分别实现营业收入137.63亿元、210.28亿元、238.79亿元、251.20亿元,同比分别增长-14.17%、52.79%、13.56%、5.20%;实现归母净利润6.61亿元、53.10亿元、63.81亿元、67.48亿元,同比分别增长23.55%、703.33%、20.17%、5.75%。近年来恒丰银行尽管营收、利润呈上升趋势,但增速逐渐走低。

02

资产质量堪忧,面临较大化解压力

虽然熬过了至暗时刻,但恒丰银行的资产质量仍不尽人意,处于行业垫底。

曾几何时,恒丰银行的不良贷款余额高达1600多亿,不良率也高达逾28%。好在“剥离不良、引入战投”等一系列风险化解和改革措施后,恒丰银行走出了“黑暗”。2020年4月银保监会副主席周亮还曾表示,“恒丰银行已经从一家‘坏’银行变成‘好’银行”。

但恒丰银行还有很长的路要走。

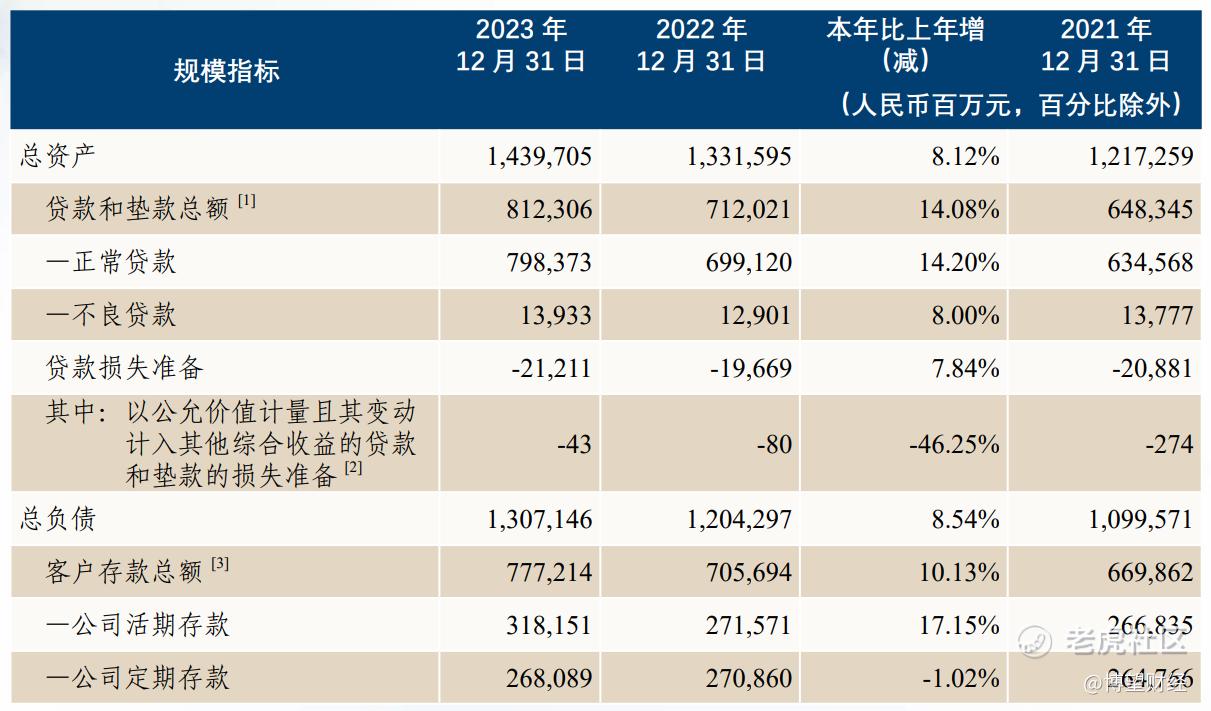

据财报显示,2023年末恒丰银行资产总额近1.44万亿元,同比增长8.12%,但仍不足9家A股股份制上市银行最后一名浙商银行(3.14万元)的一半;负债总额1.31万亿元,同比增幅8.54%。贷款和垫款总额8123.06亿元,同比增幅14.08%;吸收存款总额7772.14亿元,同比增幅10.13%。

不仅如此,恒丰银行的资产质量也面临着较大化解压力。

据历年财报显示,2019年至2023年,恒丰银行的不良贷款率分别为3.38%、2.67%、2.12%、1.81%、1.72%,尽管逐年下滑,但2023年末仍在9家股份制A股上市银行最高,在42家A股上市银行中也位居第四高;同期末,拨备覆盖率分别为120.83%、150.37%、151.56%、152.46%、152.24%,2023年末仍在42家A股上市银行中仅略高于排名最后的民生银行(149.69%)。另根据监管部门划定的拨备覆盖率最低警戒线150%来看,恒丰银行也才刚及格。

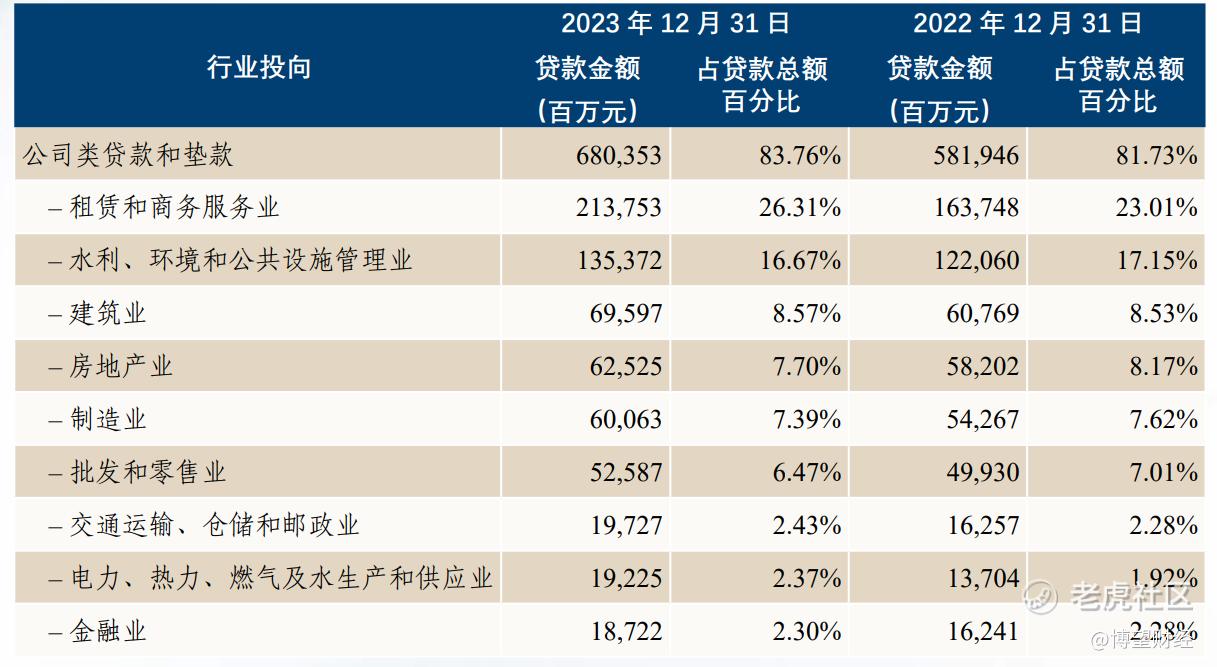

此外,恒丰银行还要面临一定的行业集中风险。行业分布方面,恒丰银行贷款主要集中在租赁和商务服务业、水利、环境和公共设施管理业、建筑业、房地产业以及制造业等行业,2023年末上述前五大贷款行业占比分别为26.31%、16.67%、8.57%、7.70%和7.39%;近年来贷款余额增长主要集中在租赁和商务服务业,带动整体贷款行业集中度有所上升,面临一定集中度风险。

信贷资产质量方面,受宏观经济低位运行导致企业经营压力上升以及部分个人贷款客户信用风险暴露的增加,恒丰银行信用风险管控压力有所加大。

03

贪污腐败屡见不鲜,合规问题暴露无遗

贪污腐败的蛀虫,早已进入恒丰银行的骨髓,两任董事长相继被处以死缓。

据检方指控资料显示,在2008年1月至2013年1月,恒丰银行首任董事长姜喜运利用担任恒丰银行董事长的职务便利,将恒丰银行股份陆续转至其个人或亲友控制的公司名下,予以隐匿,共计折合人民币7.5亿余元。另外,在2004年至2013年,姜喜运单独、伙同他人,索取或收受财物折合6037.4万余元,为江苏正阳置业有限公司、高天国等公司和个人购买恒丰银行股份、办理贷款等方面提供帮助,其中,姜喜运伙同他人共同收受高天国给予的人民币2300万元。2014年9月,姜喜运指使他人销毁其实际控制的五家公司的会计凭证、会计账簿,涉及金额6.598亿余元。

就在姜喜运落马后,由时任烟台市委常委、副市长的蔡国华接任恒丰银行董事长一职。但遗憾的是,蔡国华也未能抵制金钱的诱惑。

据公开资料显示,在2014年至2016年,蔡国华在担任恒丰银行党委书记、董事长期间,滥用职权,违规在恒丰银行发放核心员工奖励薪酬、推行员工股权激励计划,造成恒丰银行损失共计人民币8.9亿余元。在2014年至2017年,蔡国华利用担任恒丰银行党委书记、董事长的职务便利,单独或伙同他人非法占有恒丰银行公共财物,共计折合人民币1018万余元。

身不正,影子自然歪。恒丰银行合规问题屡见不鲜。

据统计,今年以来恒丰银行几乎每月都被罚,被罚总额超570万元。

1月,恒丰银行东营广饶支行因“贷款“三查”不到位,严重违反审慎经营规则”罚款35万元;2月,恒丰银行杭州分行因“房地产开发贷款管理不审慎,贷款资金被挪用于归还项目土地款;固定资产贷款管理不审慎,贷款资金回流后被挪作项目资本金;债权融资计划业务投前、投后管理不到位;流动资金贷款“三查”不到位,贷款资金回流并长期滞留于借款人账户;贷后管理不到位,流动资金贷款被挪用于购买理财;贴现资金回流用作存单质押,滚动办理银行承兑汇票业务,虚增存贷款;个人经营性贷款管理不到位,贷款资金被挪用于归还住房按揭贷款或购房;个人住房按揭贷款管理不审慎;贷款风险分类不准确”罚款380万元;4月,恒丰银行嘉兴海宁支行因“代销业务不合规”罚款30万元;5月,恒丰银行洛阳分行因“贷前调查不到位,贷后管理不尽职;银行承兑汇票贸易背景审查不尽职”罚款60万元,随后恒丰银行大理分行因“贷后管理不到位,部分信贷资金被挪用”罚款30万元;6月,恒丰银行连云港分行因“未严格审查票据业务贸易背景真实性”罚款35万元。

这一张张罚单的背后,直指恒丰银行内控存在重大问题。

已筹备IPO计划多年的恒丰银行,上市之路如同西天取经,能否成功进入资本市场尚需市场给出答案,我们拭目以待。

精彩评论