本期内容延续往期日元&日经的笔记——

23.6.16《穿越回日本,普通人如何安稳地度过Part3》,这篇是如何参考日本当年的普通人生存指南···“从海外获得巨额投资回报的日本,国民们通过国家养老金+商业养老金获得了较高的红利溢价——当然分配上肯定是顶层获益最大化,他们几乎没有经历阶级下坠,中产最惨失去了高额的房价背负最重的债务,底层兜底能混个低保等死。阶级的下坠是有安全网的···”(原文笔记)

23.12.23《日本行业观察之一——半导体》:除了生物科技+AI的中后段应用、房地产回暖周期等,还要密切关注一点,巴菲特投资日本商社后,除了看重港口、物流。那么作为半导体行业的日本政府当局,从台海时点去看,也在切分台湾的红利,与之同步的是日本近两年的财政改善后,都在布局半导体行业,不断拉拢台积电进入日本。(原文笔记)

原本在笔者的宏观预期中,年内日元应该是趋向升值的···

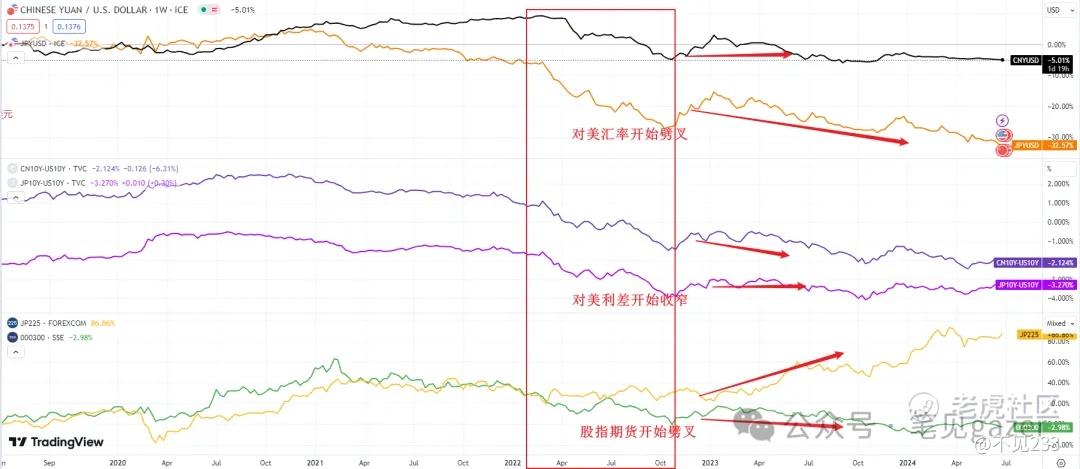

图-中日对美利差&汇率&股指

在传统宏观配置框架里,低利率日元与高利率货币(美元为主)之间得无风险套利,carrytrading主导了日元汇率···

而同时日本的低利率反馈于顶层财阀对外投资得资本帐,也作用于政府财政对底层得兜底···

所以日本无论是顶层财阀们,还是底层们都在”享受“过去二十年的日本低利率。

图-美日利差&美日汇率

而如今全球经济格局的变动,低利率时代的结束,伴随着全球高通胀,全球中枢利率从1%,在2022、2023年的短短两年之间,飙升至4+%以上···

而美元兑日元也从115-120飙升至150+的范围(年内贬值逾30%的世纪交易)。

从历史carrytrading角度,美日利差常年维持在3-%以下,拆解日元投资东南亚,东南亚经济增长代表之一的日元波动率对冲后,无风险套利(日元卖盘)使得日元常年稳定在趋向贬值···

但从另一个角度,日本的低利率日元,表内以资本帐扩张(主要是养老金与保险业),表外却以顶层财阀源源不断地“买买买”他国资产···

PS当然这里有日本政府的顺应经济周期的考虑,尤其是海外经济周期上行,国内经济处于“挣扎泥潭期”,维护日本跟随美国的利率差,是有战略意义的,尤其是承担美元在东亚的影子货币作用,呵护东亚美元流动性,所以常年维持利差在3%左右···

那么日元的买盘来自哪里呢?

来自全球经济不振,以及本土基于“基本盘“考虑,海外投资回报,通过资本帐回流···

当全球经济出现”风险“时,保险业、养老金等配置资金趋向保守操作,回流日元本币;或者每当日本经济需要平衡贸易收支平衡,以此支撑日本经济本土时,回流本土···

比如能源需求,日本的CPI分为两个统计框架,一个名为日本消费者指数,更倾向经济基本盘角度的油价、房租主导CPI;另一个是东京核心消费者指数,更倾向一揽子商品(终端消费端)···而在日本整个农业本土化(以高进口标准导致的本土贸易保护),但原油为首的能源自给率常年不到15%···

图-日本CPI

这是过去日本昭和时代财阀掌权者们倾向的”保守派风格“,即国家主义。

PS这里说的比较隐晦,但国家主义是东南亚投资观不可不谈的一环,尤其是老一辈。

但新时代已经到来了,新一代日本财阀掌门人们似乎将利润回流日本本土的意愿普遍不高···而是更倾向将利润留在东南亚,以此扩大再生产···

那么对于日本本土,贬值日元而言,似乎剩下出口、旅游业的利好。

图-日本2023年电气设备贸易帐

伴随中国的白电崛起,曾经日本的引以为傲的电气设备出口,也并没有享受到贬值的利好···

从日本经济信心角度,日元的贬值到来的风险,远比收益更高···

就看日本下一轮大选,要和内鬼们谈一谈心了。

PS但日经ETF(513520)在夏季,还是可以找位置慢慢补,别人恐慌时我贪婪···

精彩评论