过去几年,股市行情不好,很多业绩优秀的股票也大幅下跌。岩松投研圈做过多期内容,主讲近两年跌幅较大的优质公司,从股价历史走势、主营业务、发展情况、估值等方面入手,对这些公司做了深入分析。

长期看,医药行业是一条“长坡厚雪”的赛道,经过3年多的下跌,龙头公司估值已接近合理甚至低估,一些抄底资金最近正通过医药ETF悄悄入场,最近医药板块的调研频次也位列前三位。医药板块可能已处于调整末期,政策支持下,医药板块值得重点研究。

一、迈瑞医疗:医疗器械“茅”

1.历史股价波动幅度

上涨阶段:2018年10月到2021年2月,历时近2年半,从40附近涨到最高488,是医药股牛市时的超级大牛股,风头盖过恒瑞,延申出“药不如械”的说法。

调整阶段:2021年2月到2022年3季度,单边下跌了一年多,之后震荡了一年多时间,高位调整至今3年多了,从488跌到最低243附近,股价腰斩,目前跌幅接近40%。价格回到了2020年中的位置。

2.主营业务

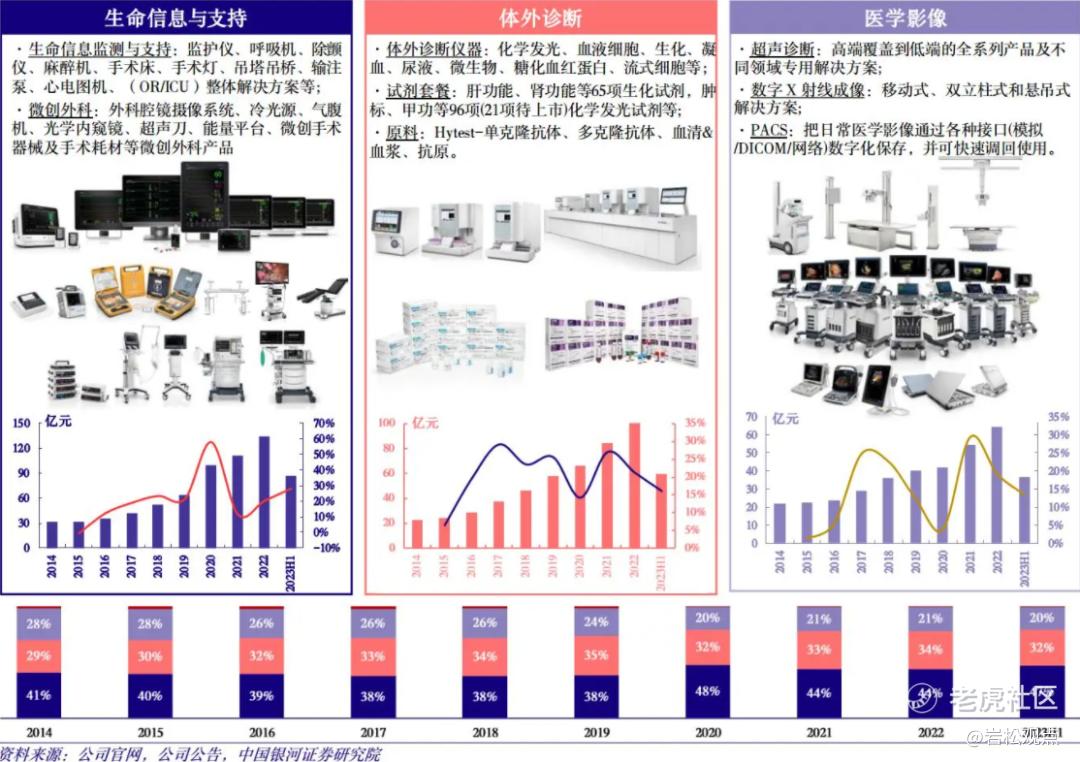

迈瑞医疗是医疗器械及解决方案供应商,主要产品覆盖三大领域。

2023年,生命信息与支持类产品营收152.52亿,占比43.66%;体外诊断类产品营收124.21亿,占比35.56%;医学影像类产品营收70.34亿,占比20.14%。境外营收135.50亿,占比38.79%。

生命信息与支持:

生命信息监测与支持:监护仪、呼吸机、除颤仪、麻醉机、手术床、手术灯、吊塔吊桥、输注泵、心电图机、(OR/ICU)整体解决方案等;

微创外科:外科腔镜摄像系统、冷光源、气腹机、光学内窥镜、超声刀、微创手术器械及手术耗材等微创外科产品。

体外诊断:包括体外诊断仪器、试剂、原料

具体有,化学发光、血液细胞、生化、凝血、尿液、微生物、糖化血红蛋白、流式细胞等;肝功能、肾功能等65项生化试剂,肿标、甲功等96项化学发光试剂等;Hytest-单克隆抗体、多克隆抗体、血清&血浆、抗原。

医学影像:

超声诊断:高端覆盖到低端的全系列产品及不同领域专用解决方案;

数字X射线成像:移动式、双立柱式和悬吊式解决方案;

PACS:把日常医学影像通过各种接口(模拟/DICOM/网络)数字化保存,并可快速调回使用。

迈瑞是国内医疗器械绝对龙头,监护仪、呼吸机、除颤仪、麻醉机、输注泵、灯床塔等产品国内市场占有率排在首位,监护仪、麻醉机、呼吸机在全球市场份额居于前三。产品进入近11万家国内医疗机构,覆盖99%的中国三甲医院、660余家欧洲教学医院、9家美国排名前十的心脏医院,及美国排名前二十的全部医院。

3.发展历程和重大变化

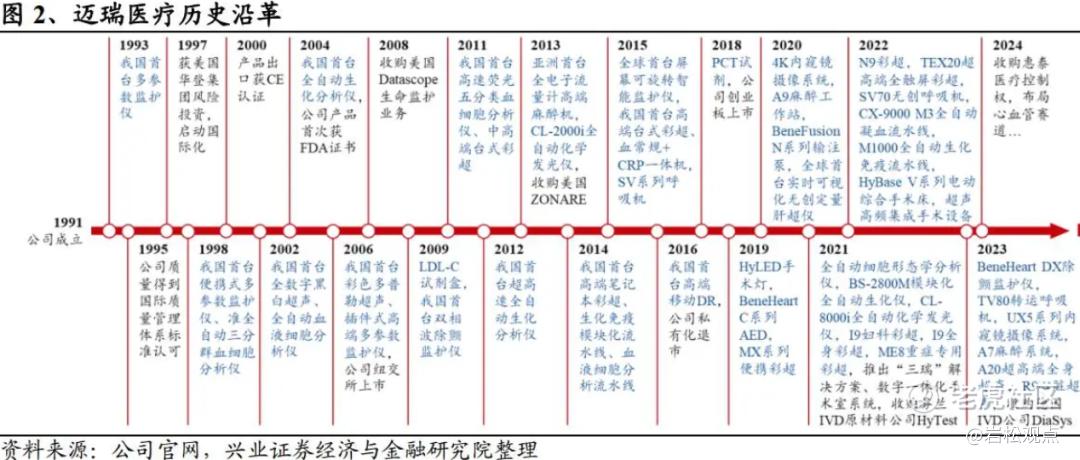

1991年,公司成立;

2006年,登陆纽交所;

2008年,收购美国Datascope生命信息监护业务,成为全球创新监护品牌;

2013年,收购美国ZONARE,布局高端超声影像技术,成为全球创新影像品牌;

2016年,从美国退市;

2018年,在深交所上市;

2021年,收购芬兰HyTest,构建IVD上游原材料核心竞争力;

2023年,收购德国IVD公司DiaSys,为实现IVD业务的全面国际化奠定基础;

2024年,收购惠泰医疗控制权,进一步布局电生理及心血管介入等高值耗材领域。

迈瑞医疗在1991-2003期间初步搭建了三大产品布局。接着在2008-2015年开启并购,突破高端市场;从2016年至今开启国内国际双轮发展。2020年疫情爆发,生命信息支持类产品需求爆发式增长,迈瑞积极抢占国内外市场。

公司未来规划

公司深谙医疗器械行业的发展逻辑,紧抓技术创新和并购整合两条路径,国内外均衡布局,目标是在2025年跻身全球前二十医疗器械榜单,并向全球前十、甚至更高的行业地位发起冲击。

2024 年将在聚焦主业的同时,着力培养成长性业务,全面加强产品研发、市场拓展、海外本地化平台建设等多方面综合能力,有序推进公司的战略规划和业务布局,优化生产以及管理效率。

4.行业未来发展

医疗器械行业的需求属于刚性需求,同时在人口老龄化的趋势下,这种需求会永续存在且稳定增长。

2023 年全球医疗器械市场规模为 5952 亿美元,并将以 5.71%的年复合增长率保持增长,至 2027 年全球医疗器械产业规模将达到 7432 亿美元。据《中国医疗器械产业发展报告现状及“十四五”展望》,预测到 2025 年可达 18750 亿元,10 年年均复合增长率为 11.5%。从药品和医疗器械人均消费额的比例(药械比)角度看,我国目前药械比水平仅为 2.9,与全球平均药械比 1.4 的水平仍有一定差距,表明我国医疗器械市场未来存在较大的增长空间。

国产医疗器械出海

疫情后,各国普遍意识到卫生体系的完善程度对国家政治和经济稳定的重要性,正在纷纷加大医疗投入,这为中国医疗器械企业出海提供了机会。

2018 年至 2022 年,中国医疗器械企业的海外收入占比由 22%提升至 34%,说明国内医疗器械企业在全球范围产品竞争力的显著加强。但进口医疗器械则仍然以高端产品为主。

医疗新基建扩容

“十四五”期间,各项推动公立医院高质量发展的政策出台。在政策的推动下,国内以大型公立医院扩容为主导的医疗新基建逐步展开,随着医疗新基建的持续发力,医疗机构进入新一轮扩张周期,相关医疗设备需求也将持续上升。

医疗体制改革+带量采购常态化

2021 年 11 月,国家医保局发布《DRG/DIP 支付方式改革三年行动计划》,明确到 2024 年底全国所有统筹地区全部开展按疾病诊断相关分组(DRG)/病种分值(DIP)支付方式改革

工作,检测相关的市场空间和总检测量仍将持续增长。

集采常态化也有助于推动医疗器械国产化进程加速,具备核心竞争力的国产企业迎来发展机遇,促进国产医疗器械行业集中度提升。

5.业绩和估值状况

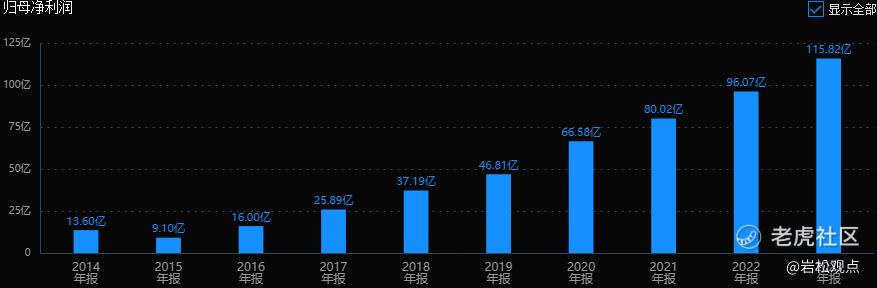

从历史业绩看,公司业绩增长非常稳定,年年创新高,常年增速保持在20%-30%之间,是典型的成长股。2018年营收138亿,利润37亿,2023年营收近350亿,利润116亿,5年时间,营收增长2.5倍,利润增长3倍多。

从估值看,2021年高点附近的市盈率最高接近90倍PE-TTM,市净率也去到26倍PB。一个每年增长2~30的公司,市盈率被炒到接近100倍,可见市场的疯狂。

目前估值为30倍市盈率(TTM),10倍市净率(LF),都处于历史平均:低位区。市场一致预期公司2024年利润在140亿上下,目前市值3500亿附近,对应25倍的市盈率;预测2025年利润在170亿左右,对应市盈率将回到20倍市盈率附近。

6.小结:

公司是行业龙头,受益国产替代,具备称为国际巨头的潜质;

医疗器械需求刚性,人口老龄化的趋势下,行业需求会永续存在;

国内政策支持,公司市占率偏低,发展空间大;

医疗设备更新落地箭在弦上,期待医院招标复苏;

目前估值适中,市场给了行业地位部分溢价。

二、华东医药:

1.历史股价波动幅度

华东医药最近两三年的走势更曲折,最近的一次上涨是2020年3月到2021年5月,一年多时间,从15附近涨到了52附近,上涨超过250%,当年3季度跌到了50%,4季度出现了一波70%多的上涨,到2023年初又进入新一轮调整,股价最大跌幅超过50%,目前跌幅44%左右。

如果从更长的视角看,华东医药是一个上涨了十多年,涨幅超过20倍的超级大牛股。

2.主营业务

华东医药业务覆盖医药全产业链,通过自主开发、外部引进、项目合作等方式在肿瘤、内分泌和自免三大领域进行布局。

2023年,商业营收274.95亿,占比67.68%;工业 营收122亿,占比30% ;医美营收21.92亿,占比5.40%。工业制造是核心业务,商业业务毛利率比较低,医美业务规模比较低。

公司医药工业聚焦专科、慢病及特殊用药领域,在慢性肾病、移植免疫、内分泌、消化系统等治疗领域的市场占有率持续保持国内同类产品前列。同时在抗肿瘤、内分泌和自身免疫三大核心治疗领域均已有全球首创新药布局,并形成了ADC、GLP-1、外用制剂三大特色研发矩阵。据公司23年年报披露,公司医药在研项目合计111个,其中创新产品及生物类似药项目73个。

内分泌领域:公司深耕糖尿病用药领域近二十年,在糖尿病临床主流治疗靶点形成了创新药和差异化仿制药产品管线全面布局,目前商业化及在研产品达到二十余款,现有及后续升级产品涵盖a-糖苷酶抑制剂、DPP-4抑制剂、SGLT-2抑制剂、GLP-1受体激动剂、双靶点及三靶点激动剂、胰岛素及其类似物等多项临床主流靶点。

在热门的GLP-1减肥药领域,华东是国内跑得最快的,其利拉鲁肽的降糖、减肥适应症均已上市,司美格鲁肽处于临床三期,为国内第一梯队。

肿瘤领域:肿瘤领域聚焦ADC,投资了抗体研发生产公司荃信生物、ADC连接子与偶联技术公司诺灵生物,孵化了拥有ADC药物毒素原料全产品线的珲达生物,控股了多抗平台型研发公司道尔生物,并与德国Heidelberg Pharma开展产品与股权合作(为其第二大股东),引进其ATAC(抗体-鹅膏蕈碱偶联物)专有技术平台,形成华东医药独有的ADC全球研发生态圈。

自免领域:已拥有在研或海外已上市的生物药和小分子创新产品10余款;现有产品及在研产品适应症涵盖移植免疫、系统性红斑狼疮、银屑病、特应性皮炎、脂溢性皮炎、复发性心包炎等适应症,覆盖皮肤、风湿、心血管、呼吸、移植等疾病种类。

医美:主要布局填充+光电设备。公司最早在 2013 年通过独家代理韩国 LG 生命科学的注射用修饰透明质酸钠凝胶。2018年收购英国Sinclair专业医美公司,开拓国际医美市场。2022 年收购全球化能量源型医美器械公司 Viora 100%股权。已拥有“微创+无创”医美国际化高端产品 38 款,其中海内外已上市产品达 24 款,在研全球创新产品 14 款。

3.发展历程和重大变化

1993年,公司成立,前身是杭州市第二制药厂;

1999年,改制为华东医药;

2000年,A股上市;

2008年,阿卡波糖通过FDA认证;

2013 年,获得 LG 伊婉玻尿酸中国独家代理权;

2016年,组建百令、卡博平和泮立苏粉针三大产品单独新车间;

2018年,转型科研化与国际化,收购英国Sinclair(布局医美);

2021年,收购西班牙High Tech;

2022 年,收购全球化能量源型医美器械公司 Viora 100%股权。

2023 年 ,全资子公司中美华东的利拉鲁肽注射液肥胖或超重适应症的获批上市。

公司未来规划

公司坚持创新研发的发展战略主旋律,将创新药作为构建未来核心竞争力的基础和方向,密切跟踪国内外生物药、基因治疗、细胞治疗、ADC 药物等前沿领域的技术发展和研发动态,聚焦并重点布局开发抗肿瘤、内分泌及自身免疫等重大疾病和慢病领域中具有突出临床价值的创新药和高技术壁垒仿制药,形成差异化和前沿性创新产品管线布局。

医美业务深入贯彻国内国际双循环发展战略,秉持“全球化运营布局,双循环经营发展”策略。以核心子公司 Sinclair 为全球运营平台,实现医美全球化经营布局,将继续聚焦全球医美高端市场。

4.行业未来发展

医药行业是关系国计民生、经济发展和国家安全的战略性产业,老龄化趋势加剧是行业未来的关键词。

我国医药行业对政策依赖度高,近几年,带量采购常态化,药品审评体系不断健全与优化,政策鼓励药企研制新药,国家医保药品目录调整常态化并加快新药商业化进程,医疗反腐等政策推动医药产业向创新驱动转型和高质量发展。在医疗体制改革持续深化的大背景下,医保控费仍是当前医药行业政策主基调。

创新药发展加速:

今年的政府工作报告中首提“创新药”,地位只会越来越重要。从创新研发趋势来看,中国药企创新研发水平不断提高,据 IQVIA 统计,总部位于中国的药企开展临床试验的参与度不断提高,管线份额从 2008 年的 1%和 2013 年的 3%上升到 2023 年的 28%;近五年来在中国上市的全球新药总数仅次于美国,超过了欧洲四国(德国、法国、西班牙、意大利)和英国,意味着中国已经开始缩小与其他主要国家和地区的差距。

医美:

根据沙利文数据,中国医美市场规模 2030 年将达到 6382 亿元,自 2021 年至 2030 年

的年复合增速为 14.5%。

医美市场大发展的同时乱象丛生。2023 年国家市场监管总局等十一部门联合印发《关于进一步加强医疗美容行业监管工作的指导意见》,对行业乱象保持高压严打态势,推动行业合规健康发展,有助于加速行业洗牌及市场集中度提升。

5.业绩和估值状况

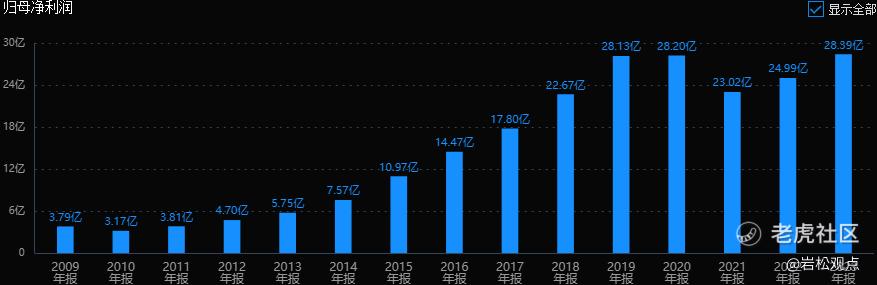

公司历史上之所以能成为超级大牛股,原因是公司业绩持续增长。2010年营收90亿,利润3.17亿,2020年营收337亿,利润28.2亿。10年时间,营收仅增长了不到4倍,但利润增长9倍。

很长一段时间里,华东医药的业绩都来自仿制药阿卡波糖和中成药百令胶囊,由于阿卡波糖等品种在集采中意外失标,2020年后公司业绩明显放缓。最近几年业绩逐渐恢复,2023年营收和利润都超过了2020年,集采降价对业绩的影响逐渐摆脱。

再看估值。

公司估值最高的时候市盈率超过40倍,目前估值时20倍市盈率(TTM),2.6倍市净率(LF),市盈率处于历史平均:中低位区。

市场一致预期,公司24年利润34亿附近,25年39~41亿左右,目前市值500亿,对应市盈率在15倍左右。

6.小结:

公司是行业龙头;

集采压力基本出清,业绩恢复增长;

公司创新产品将逐步上市销售,即将迎来收获期;

医美业务占比小,发展空间大;

估值不高。

精彩评论