日期2021年3月7日 兑吧(01753) 现在股价:2.95 现在市值:31.78 亿港元

公众号:价值称重机

一、长期行业空间:2021年为200亿元,预计到2023年420亿元,3年 CAGR 27%

线上企业用户运营SAAS渗透率预计由2018年1.1%升到2023年18.7%。线下企业用户运营SAAS渗透率预计2018年3.4%升到2023年19.3%。驱动因素是线上流量大盘触顶,获客成本攀升,商户的营收增长主要靠存量客户的增购和复购驱动。线下商户能够在运营活动中对客户进行留存,并且能够有更多的场景数据对用户进行分析。

公司产品年费在20万元不到,对于B端,这个年费价格在一线或准一线城市连一个新手程序员的工资都不够,如果自研,基本上需要1个产品经理、2个前端、2个后台,时长1-2个月跑不了,综合成本至少打底50万,而且不保证能够做到预期效果。所以,SAAS收费比公司自研成本省下超过1半的钱,兑吧自己的研发成本因为模块封装更加低,仅占20%,这个是驱动整个行业渗透率的关键驱动力。

银行客户方面,根据保监会数据,2020年有4607家银行类的金融机构,一二线城市分行都有独立线上运营权,金融市场规模达到50亿元。淘宝电商商家有10万家,市场空间预计50亿元。线下零售市场预计100亿元。用户运营本来是一个标准化低的行业,在海外也没有对标SAAS公司,所以这片市场还是属于一个细分的蓝海市场。

所以对于现在SAAS收入1亿不到的兑吧,作为用户运营SAAS行业的龙头,单单是银行的营收增长空间都是巨大的。

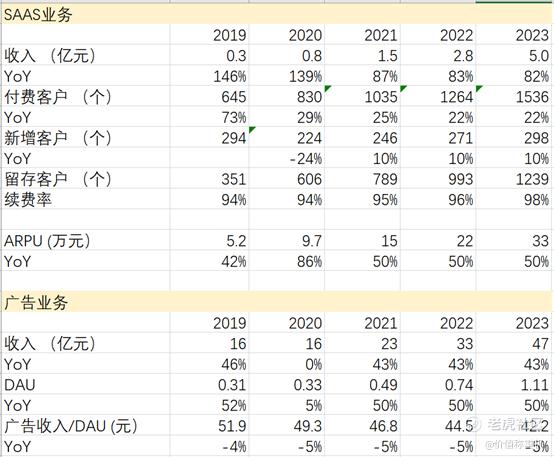

二、SAAS业务

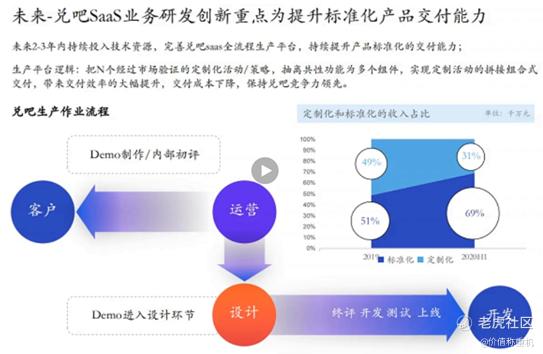

1.用户运营蓝海:产品标准化带来估值提升

SAAS本质上是软件交付的产品化和标准化,这样才可以带来规模效益、持续性和降低公司边际成本。市场对于高度标准化的SAAS产品具有明显的估值溢价,比如恒生电子PE在80-90,而某些银行ITPE只有20-30倍,区别在于恒生的券商银行系统产品化程度远远高于银行类的。所以,这也是为什么市场对兑吧没有给予SAAS估值的原因,2019年公司标准化收入仅仅只有51%,软件开发还没能实现高度可复制化和规模化,也就导致了营收规模没有上来。

但是SAAS产品的一个标准化的过程,前期是需要经过大量定制化项目实施,然后找到每个项目共性的部分进行模块化,这个过程中慢慢打造出一个高标准化的SAAS产品。

对于用户运营这个业务,目前来看无论是海外国家还是中国目前还是需要大量的定制化,因为企业本身除了像阿里拼多多美团这种本身具备大量项目能够实现内部用户运营模块化,传统企业和中小商家是不具备这样的能力的。所以兑吧所要做的就是让拼多多的成功复制到传统企业和中小商家上,帮助商家的用户在玩游戏的过程中实现被动消费。

公司过去5年服务了16000家客户,2019年是商业化的元年,逐渐开始试点收费。

所以基于以上几点,一方面这个市场的标准化在中美是空白的,另外是SAAS产品标准化是一个阶段性过程,需要大量项目积累去打磨产品,2019年还处于早期阶段,所以市场对兑吧SAAS业务没有给予估值溢价。

但是根据2020年H1的财报可以看到,公司标准化的收入大幅提升,到了70%左右,意味着往后的收入可以实现规模化和可持续化的能力大大提升。

2. 2020年进入金融用户运营细分行业元年:高标准化、客单价、续费率和大行业空间

公司2020年SAAS标准化营收提高主要原因是找到了一个用户运营业务可高度标准化且规模性大,客户付费意愿高的金融行业。2019 H1金融客户19家,2020H1 增加到了 159家。而且公司在零售行业里面,也是基于用户运营可高度标准化且规模性大,持续细耕淘宝电商KA这个细分领域。在战略层面,公司管理层也是坚持打造用户运营标准化产品的策略,未来2-3年持续进行技术研发投入。

公司2020年是正式进入银行客户运营的元年,银行合同金额占比大幅提升,2020年已经提高到40%。整体新签合同量价齐升,价的提高也是主要由于高客单价的银行客户贡献为主。

随着公司越来越多成功实施案例,会在行业内提高公司产品的知名度,相对于小b的获客,细分领域的获客成本将会少得多。公司SAAS销售费率从2019年H1的120%大幅下降到77%。并且这样的品牌效益能够通过银行类传导到其他金融机构,因为金融行业讲究的首先是安全性,所以品牌效益能在金融行业里起到很好的传导作用。比如兑吧在2020年除了银行,还签约了信用卡机构和保险机构。

三、广告业务

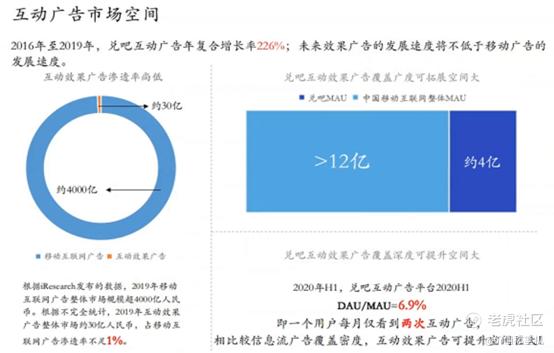

互动效果广告是移动广告市场的一个细分赛道,通过一种奖励式或者趣味式的方式吸引用户参与,从而实现拉新和留存。和传统广告相比,互动式广告在用户参与度、广告效果和转化率方面表现更好,以点击转化率作为指标,传统广告一般在0.3% - 15%,而互动型广告可以高达20%以上。

根据招股书,目前国内的互动式效果广告市场,兑吧占比高达52%。

除了和用户运营SaaS产生协同效应之外,兑吧还通过与一个又一个的流量主谈判(2019年,6929个App),拿下了各个App的广告位,最后打包成方案卖给广告主。这一点和同样有着广告业务的微盟相比,又有很大的不同。相比微盟依赖腾讯广点通进行流量倒卖,兑吧通过整合上下游,有了定价上的优势,账期短,现金流更好。目前,兑吧所处的互动式效果广告领域,市场前景非常广阔。在上半年中报路演中,管理层表示将继续坚持线上线下、全渠道、全场景覆盖的多元化流量结构策略,除线下场景之外,还将进一步拓展微信小程序流量、数字电视流量。

互动广告目前市场规模只有30亿,占整个移动互联网广告1%不到,相对于抖音快手、微信这种中心化流量广告相比,互动广告是做全渠道流量,通过流量结构形成差异化。与中心化的抖音对比形成另外一个极端,形成去中心化平台。

这样的模式和分众有着异曲同工之妙,目前兑吧广告曝光的DAU在3千万人左右,跟中心化广告平台比如快手的广告DAU2亿人在规模上还是差距很大,而且目前来看这样的模式还是很新颖,还是处于早期阶段。

未来驱动兑吧广告业务主要关注两个指标,DAU的增长(能否通过整合更多的私域广告提高曝光)和点击转化率(高转化率是互动广告的主要价值,也体现了兑吧的广告资源整合能力)

四、估值

在估值上,公司目前PE仅仅只有20,已经提供了足够大的安全边际,PE仅仅等同于蓝色光标,但是单单公司的广告业务净利润率和商业模式远远好与蓝色光标,主要就是公司两个业务都是比较新颖,需要等待市场去接受。过去两块业务都保持高速增长,所以催化剂就是等待接下来的财报证明这两块业务是能够维持高增长。

精彩评论