文章开始前,先给大家看下面几张截图,看看大家心里咋想。

这几个截图大家这两天应该没少见吧,这也是为什么今天想写这篇文章的原因,因为这两天不管群里还是私聊或者一些社媒上都充斥着买美股要开始纳税补税的声音,来问的人也很多,所以索性就完整的来给大家讲一下,到底大陆身份买美股要不要交税!

首先只要有个税APP的基本都会有图片上的消息通知,而并不是说玩美股的才会收到,这肯定是条全量push而不可能是打标签的。市场上消息五花八门,没落地之前都是烟雾弹,听听看看就好。

所以,大家不必恐慌,乐观的人可能会想“我也得先赚到钱再说”(话说回来其实在美股还是比较好赚钱的),悲观的人就先把下面的内容看完。

下面的内容,我会分为两部分来说要不要交税的问题。一方面,因为我们买的是美股,美股是在美国地盘发生的交易对吧,那就会涉及到美国的税务问题。另一方面,多数人不属于美国的税务居民,身份的归属地还是在中国,所以又会涉及到国内的税务问题。

是否需要向美国纳税

我们先讲一下是否要向美国交税。首先,我们先搞清楚一个概念“美国税务居民”,那么,什么是美国税务居民呢?

1.在现纳税年度期间中的任何时候,纳税人持有美国绿卡或护照。

2.在过去的三年中的任何一年里,纳税人在美国境内的时间超过183天或在现纳税年度里,在美国境内时间大于31天。

那么反过来,你没有绿卡,3年间在美国境内也不超过183天,现纳税年度待的时间也不大于31天,那你就是“非美国税务居民”。

之所以解释这个概念,是因为大家在开美股账户时都有一个环节就是签署【W-8BEN】的表格,这表格其实就是确认你“是否为美国税务居民”,“是”就填写美国的纳税号SSN或者ITIN,“否”就填写你所在国的纳税号,比如中国就是身份证号。

那么,对于非美国税务居民的外国人交易美股会涉及到几种税呢?最常见的是资本利得税和股息税或者说红利税,最后还有可能涉及到的就是利息税。

【资本利得税】

资本利得税其实就是指你买卖股票赚到的资本利得,说得通俗点就是你炒股赚的钱。美国人买美股如果持有时间低于1年,那么这部分的税是10%-37%,如果高于一年则会有优惠,但是中国人或者说签署W8表格确认为非美国税务居民后,是可以免扣资本利得税的,根据美国IRS指示,中国是享有美国政府所得税减免互惠条件,因此中国大陆身份投资美股是不需要向美国交资本利得税的。

【股息税/红利税】

这部分税只会在你买入的美股产生派息行动时才会产生,通常是30%。但是,这也是针对美国税务居民及和美国没有签订税务协议的国家地区而言,对于有签订协议的国家,每个国家的股息税比例都是不一样的,而中国与美国是有签订税务协议的,因此中国大陆居民投资美股只需要缴纳10%的股息税,这个其实算是比较低的了。

不过大家也不用担心交税的问题,券商会帮我们直接把这部分税扣掉然后将余下的股息派发到我们账户,举个最简单的例子。苹果上个月一股派息0.25美金,如果你持有100股,本来应该收到25美金对吧,但是券商会先给你扣除10%的股息税,将剩下的25*(1-10%)=22.5美金派发到你的账户。

所以,这部分虽然需要向美国交税,但券商会帮我们代缴代扣处理好。

【利息税】

利息税主要涉及的就是债券方面,诸如美债、地方债、公司债等等,如果你是直接购买,那是不需要缴纳利息税的,但是如果你是通过基金或者ETF来持有,那么当这些基金或者ETF派发利息的时候,就会被IRS视为分红派息,因此也就是按照前面【股息税】的方式来缴纳。

总结来说,中国大陆居民作为非美国税务居民,无需向美国缴纳资本利得税,只有股息税是需要缴纳的,但这部分税券商就会自动帮你处理好扣税缴税的问题,所以就不需要你动手啦。

需要注意的是通常W-8BEN表格每两年要更新一次,券商APP里都会有消息通知提醒,大家要记得去更新,不然就会先扣30%的税额直到完成表格更新证明你是非美国税务居民。

国内是否需要交税

解决完美国的纳税问题后,我们回归本国来看看,毕竟大家还是需要遵守本国的税法,完成纳税义务,我特意去看查了一下个人所得税法,里面的第七条是这样写的:

简单理解就是大家玩美股已经向美国缴纳过的税款,可以抵扣国内应缴的所得税,不用重复交税但不得超过应缴税额。但这里其实又有一个问题,这个等最后我们再说。

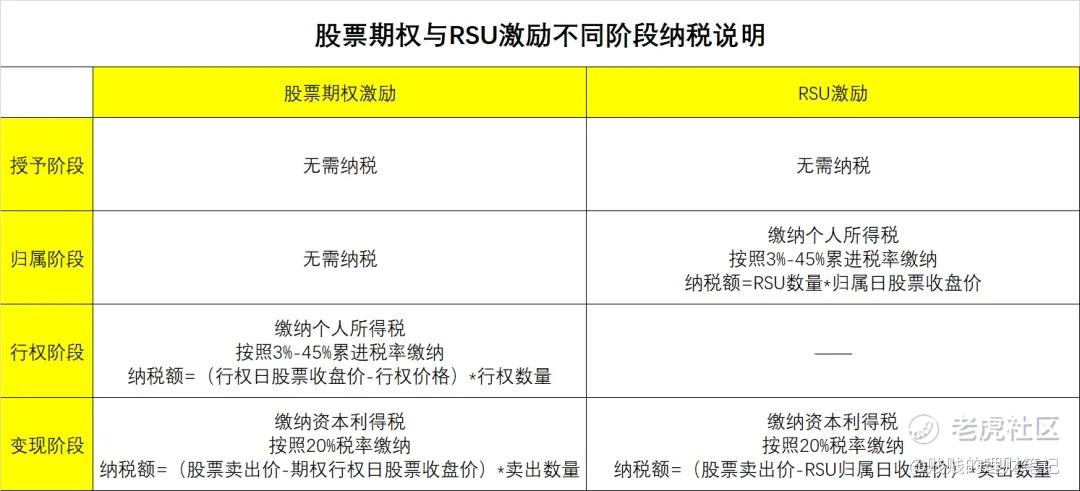

这里先提一个更具普适性的问题,就是对于那些赴美上市的中国企业向员工派发股权激励的是否要缴税的问题。目前比较常见的员工激励方式应该算是股票期权激励和RSU激励。

【股票期权】

先说一下期权激励,玩过期权的应该能明白,它的定义是“企业与被激励人签订一份股票期权合约,约定在一定期限内,被激励人可以以约定的价格购买该企业一定数量股份的权利”。

股票期权激励的整体程序分为授予、成熟/归属、行权、售出4个阶段。举个简单的例子,比如你入职的时候公司授予你1万股的股权激励,你后续可以用1美金/股的价格去购买公司的股票。那么后续期权成熟或者收归属给你的时候,你用1万美金买入了1万股股票,后续又在股价上升到2美金的时候全部售出,那这里你赚到的1万美金就是你获得期权奖励的实际收益。这部分实际是需要纳税的。

【RSU】

说完期权激励,我们再说一下RSU,就是限制性股票单位。这个其实很好理解的,其实很多玩美股的朋友都有拿过RSU,最简单的就是一些券商会给新人奖励一些股票,而这些股票通常会有一些条件,比如你入金金额达标,留存时间达标等等,这就是RSU。

RSU激励一般就3个阶段,比起期权少了一个行权,举个公司的例子,比如你入职后公司授予你1万股RSU,只要你“996”一定时间后就免费归属给你了,一分钱不用花就能获得这些股票,然后你就可以根据自己的想法去继续持有或者卖出变现。同样,这部分变现的价值实际也是需要纳税的。

前面我们提到了,这两种激励方式,在你卖出股票变现之后,在我们现有的税收政策下,会涉及个人所得税与资本利得税这两种税务,也就是需要纳税的。具体怎么纳税大家可以看下面这张表,这里我就不展开去说了,大家对照下面的公式去计算还是比较容易的。

需要注意的是这部分应纳税所得额是需要和日常的薪资分开单独计税的,所以企业并没有义务去给你代扣代缴的,通常是需要你自己自觉申报缴纳的。

如果说开篇的传闻是真的要落实,那可能这部分会先实行起来,就怕你不自觉对吧,毕竟企业在实施激励的时候是需要向税务机关申报激励情况表的,这些数据信息还是比较透明好溯源的。

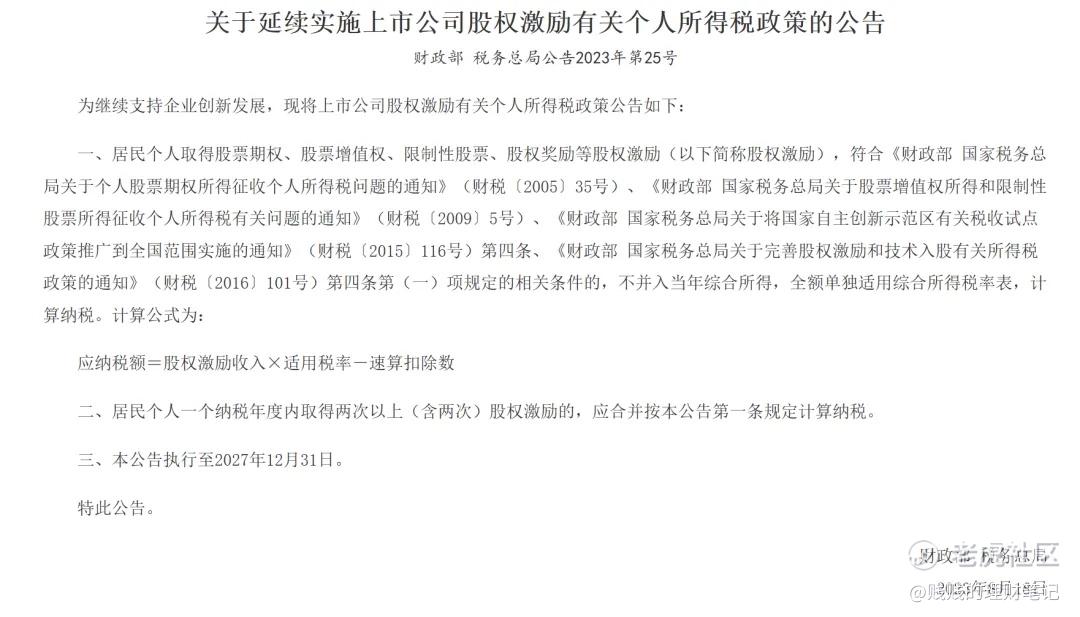

不过,另一方面我也查了一下,目前对于股权激励方面的个人所得税方面是有优惠政策的,具体大家可以看下面这张图片,这个优惠政策已经延期到2027年12月31日止继续执行:

写在最后的话

好了,最后我们来说回前面那个问题,那就是目前其实官方还没正式放开或者认可普通小韭菜去直接去投资美股市场,什么叫直接投资投资美股市场呢?就是直接开美股券商去交易,而不是通过QDII去投资。

那如果说向存量美股投资者去收税,那某种意义上也就等于是放开或者认可个人投资者直接投资美股市场的行为,所以这个可能还有待商榷。当然了,我们肯定也希望看到未来普通的个人投资者能有更多元化投资全球市场的机会,无论是在制度的制定还是实施上肯定也会越来越规范合理。

$特斯拉(TSLA)$ $英伟达(NVDA)$ $纳斯达克(.IXIC)$ $标普500(.SPX)$ $道琼斯(.DJI)$

精彩评论