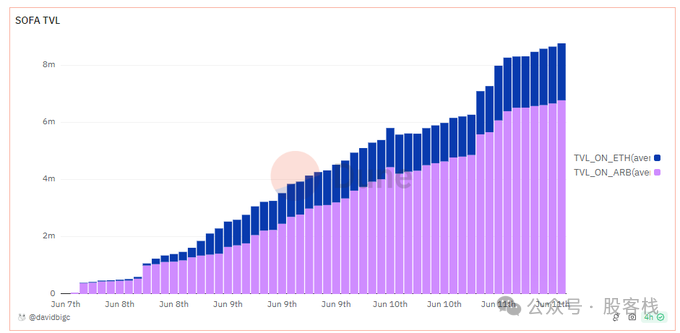

对于一个市值还不到1个亿的项目,看K线其实根本没有意义,你只需要想好赔率,想好仓位,剩下的全都交给市场就挺好的。上一篇科普了SOFA的经济模型,这次我们深度聊一下,rch的上涨驱动力会是什么1 TVL高速增长 图1可以看到 整个的sofa生态日化30%的爆发速度,TVL迅速破千万。并且获得了arb的生态赞助,这一切都是在短短不到一周时间发生的。而保本期权叠加潜在高赔率和rch的空投的经济模型属实让市场和散户非常的沸腾。举个例子,你旁边开了一家市值很小的,但是很靠谱的银行,你存进去利息和周围差不多,但是额外送你一笔他们的股票,并且这个股票随时可以交易,你会不会更倾向于把钱放在这里(实际你的钱是放在AAVE,按照目前的数据来估算,AAVE上SOFA带来的存款也在高速同步增长)TVL观察地址 https://dune.com/davidbigc/sofa-info

2 黑洞LP和FEE 按照目前每天黑洞LP的FEE来计算,基本每天都可以通过UNI交易的FEE轻松燃烧掉12000个空投的RCH,这还没算通过sofa平台的手续费来进行统一burn的这部分通缩能力。必须提醒大家的是,目前rch没有任何质押操作,千万别傻乎乎的把币打给别人或者存到哪个野鸡平台了··· 按照TVL的增长速度可以很简单的估算,sofa回购燃烧的部分也会按照这个速度增长,这部分数据我们期待在下次BURN的时候看到。

黑洞LP观测地址 https://app.uniswap.org/pools/740388

3 交易所钱包 短短一周已经陆续很多交易所开始上线sofa,粗略数了一下大概6-8个。由于完全的公平发射,所以上币反而特别简单,因为没有和项目方协商锁筹码的破事···因为项目方自己手里也没RCH····根据开盘次日的公开数据,前10大持仓地址(除了黑洞LP)的持仓成本也有接近0.9U 。所以整体持仓者的浮盈其实非常可控。不会有潜在不计成本的砸盘出现。而交易所为了上币必然也会提前储备。(但随之而来也有一定的麻烦,比如昨天这种普跌行情,交易所的代币就会成为其站内的快速变现保证金的通道从而插针,影响市场情绪进一步下跌) 4 抵押品的确认 根据早期sofa的一些资料,因为选取的erc1155的协议,所以理论上其上面的aave的购买产品的token是可以被2次抵押释放出来流动性的。同时,一旦后续有大的交易所上线rch后,如果rch可以成功作为抵押品,那么对rch的支持者的流动性支持也是非常可观的 5 交割日 因为sofa上的大量用户购买的集中在周期权,所以每周5的交割后,会有至少20%的TVL可能会回到市场,选择继续购买产品,还是适当购入rch,按照目前的TVL预估,周5很可能有2M的流动性重新在这里做选择。这部分在每次期权交割后都会对RCH的价格造成很显著的冲击(所以我建议组LP的朋友可以每周回避一下期权交割后的2个小时,避免暴涨插针拍断大腿)

目前这部分流动性需要用户手动点击一下,但如果不点击也依然会在AAVE产生利息。估计不少人可能买的短期的忘记了,也会想起来了集中到周5统一操作。

最后,你还记得DEFI当年的YIF吗?

精彩评论