美东时间6月10日,英伟达收盘价为每股121.79美元,涨幅0.75%,总市值3万亿美元。而在6月7日,英伟达价格为1208.88美元/股。这表明,英伟达拆股已经完成。

在过去一年,受到强劲盈利和未来预期的推动,英伟达股价已超过200%,使得该公司成为全球第二大市值的公司。截至目前,排在英伟达前面的微软,总市值为3.18万亿美元;排在英伟达后面的苹果,总市值2.96万亿美元。

自从英伟达宣布按10股拆1股的比例交易以来,其股价上涨已超过27%。

针对英伟达这类业绩不断超预期且股价暴涨的公司,许多过去没有参与的投资者会考虑在拆股后买入。但投通常投资者又都有恐高心理,害怕追高后,股票就开始回落,让自己损失惨重。此时投资者可以使用期权策略中的牛市看跌价差策略,解决“追高”中遇到的问题。

牛市看跌价差策略到底是什么?

牛市看跌价差涉及卖出看跌期权,同时购买另一个到期日相同但行使价较低的看跌期权(针对同一标的资产)。由于卖出看跌期权的权利金高于买入看跌期权的权利金,所以投资者通常会净收人权利金。

当投资者预期市场价格上涨,但上涨幅度有限,同时投资者又不想承受市场大跌的后果,可使用牛市看跌期权价差策略。

牛市价差策略有那些功能?

1.低风险赚取权利金:当投资者希望赚取权利金收入时,牛市看跌价差策略是理想的,风险程度低于卖出看跌期权。

2.以较低的价格购买股票:牛市看跌价差是一种以低于当前市场价格的有效价格购买所需股票的好方法。

3.在行情震荡的市场中盈利:当市场下跌时,由于卖出看跌期权具有巨大的风险,通过限制下行风险,牛市看跌期权价差可以在震荡的市场上赚取利润。

牛市价差策略在英伟达上的应用

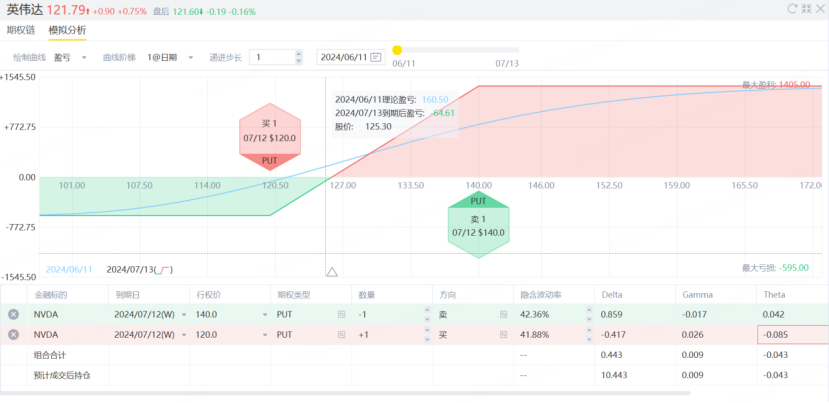

以英伟达为例,北京时间6月11日美股盘前时,英伟达前一交易日收盘价格为121.6美元。拆股后,如果投资者预计它在一个月内的交易价格最高可达140美元,但他同时担心英伟达潜在的下行风险。

因此,交易者卖出了目标价为140美元看跌期权,到期日为7月12日,交易价格为19美元,得到的权利金为1900美元。同时买入行权价为120美元的看跌期权合约,交易价格为5美元,支付的权利金为500美元,同样在7月12日到期。

在策略设立时,由于每份期权合约代表 100 股,期权交易者的净权利金收入为:(19-5)×100 = 1400美元。

一个月后期权到期时,当股票价格低于多头看跌期权,即120美元时,损失最大。相反,当股票的交易价格高于140美元看跌期权的执行价格时,就会出现最大收益。

策略的最大收益 = 收到的权利金,即为1400美元,即股价不论涨到多少,最高收益被锁定,最大为1400美元。

策略的最大损失 = 看跌期权的执行价格之间的差额(即卖空看跌的执行价格减去多头看跌的执行价格)- 收到的权利金,即为(120-140)×100-1400=600美元,无论英伟达股价跌到多少,亏损都被锁定。

在这个策略中,如果英伟达温和上涨的话,投资者在有保底亏损的情况下,也不会错过利润。追高英伟达看对了能赚1400美元,看错了只会亏600美元。牛市看跌价差完美的解决了投资者担心追高被套的心理问题。

精彩评论