据证监会发布,证监会就近期上市公司股票被实施ST、退市情况答记者问时表示:今年以来,已有33家公司触及退市标准,其中面值退市22家,这些公司都存在不同程度的经营风险、合规风险,有的触及多重退市情形。

资本市场实施退市新政三年多以来,强制退市数据已超改革前退市数量的总和,其中2023年有47家公司退市。目前符合退市条件的上市公司至少97家。

退市是市场新陈代谢的一种出清方式,这在国际资本市场已经见怪不怪了。

印度孟买证交所就是“大进大出”的典型,比如2004年退市公司多达974家,2017年到2018年出现退市公司数量比IPO公司还多550家;成熟市场中,2018年以来,美股的退市率达到8.5%。如果我们按照这个比例算,每年要退400多只,退市率将是现在的100倍。

新“国九条”下,A股退市力度加码,绩差股、风险股被精准出清,常态化退市格局正在加速成型。短期虽然不会出现美国这么高的退市率,但退市的数据肯定是持续增长的。

4项风险指标,排除大的风险

不进行研究的投资,就象打扑克从不看牌一样,必然失败!在投资中,首先、必须要看的就是风险!

6月5日,退市整理期的退市园城、退市碳元、退市同达股价分别大跌96.44%、83.33%、80.65%。诞生了A股历史上最大单日跌幅纪录:96.44%!这样的情况会不会让你对退市风险感到震撼?

如果忽略风险,赚了十次的钱,只要一次大的风险就全部亏回去了。所以,我们的战略思路应该是把风险放在第一位,然后博取高额收益。

以前退市的公司少,大家也没什么感觉,现在是每年几十个退市公司,徘徊在退市边缘的公司更多。每一个退市股的背后少则几万,多则十几万的散户,每年受退市影响的投资者将高达百万人以上,投资风险将直线飙升!

退市新规并不是无差别地打击所有上市公司,具体要怎么衡量公司的风险呢?

有一些风险指标是可以提前反映股票风险的,我总结了企业最主要和重点关注的4点风险指标:

第一个是大股东质押。

大股东在上市公司的资产都是几十亿、上百亿。大股东质押股票,借这么多钱会去做什么,往往都是满足自己的一些私人行为。如果是上市公司需要用钱,可以通过发债、发股的方式筹钱。如果大股东质押太多股份,那就要注意了。

像之前的康得新、康美、乐视,这些公司的大股东几乎都是把全部股份都质押了,结果公司全都爆雷了。

连续20多个跌停的ST亿利,39亿元存款一夜间变成次级贷,大量资金长期被大股东占用,而大股东资金紧张也体现在了大股东质押上,大股东质押比例高达96.17%。

第二个是商誉。

企业并购时,如果花的钱比合并企业的净资产公允价值要高,那高出的部分就会形成商誉。如果被并购的企业未来几年经营业绩达不到预期,那这些商誉就会产生减值损失,影响企业当年的利润。比如2018年底到2019年一季度,A股商誉雷频发,很多上市公司的业绩“大变脸”。

商誉是比较隐蔽的风险,平时不显山露水,可一旦爆发,有的业绩预告是盈利的,第二天就变亏损了,有的一年亏完几年赚的钱,所以商誉过大也是一个要注意的风险。

第三个是经营活动现金流。

现金流是公司的血脉。有些公司虽然账面的利润看起来很好,但是却没有现金流,有的赚了一仓库的库存,有的赚了一堆的营收账款,还有的就是财务造假了,都是有问题的。

总之,经营活动现金流数据太差,说明公司的持续运营能力不佳。这个数据一定不能连续出现负数,偶尔一年可以酌情考虑。

比如,*ST美尚上市时就开始财务造假,经营活动现金流三年总和为-100.92%,数据非常差。*ST深天(000023.SZ)亦发布“市值退市”预警,不仅现金流差,还出现了大股东清仓式质押。

第四个是高管减持。

高管、大股东属于“内部”人士,是最了解公司的人,如果连他们自己都大幅减持公司的股份,那多多少少是有些问题的。少量减持没有太大关系,如果减持比例达到5%,那就要注意了。

有一些有问题的公司会采取一些美化财务表的操作。财务造假往往是一个系统工程,如果在利润表中虚增了的营收和利润,则要在资产负债表中通过虚增资产来消化,虚增应收账款、存货、在建工程等项目,往往牵一发而动全身。到最后都会出现一些异常,其中现金流差,大股东高比例质押和大股东减持是众多暴雷股中都普遍存在的情况。

如果这四项风险指标都没有问题,那说明公司没有明确的大风险。

4项经营指标,衡量公司经营情况

其实大部分退市公司都是因为基本面非常差,比如号称A股“不死鸟”的*ST商城,扣非连亏17年,之前为了防止被退市,多次靠变卖资产保壳,一直在A股苟延残喘。*ST保力从2016年至今,扣非净亏损130亿元。

我们在排除风险之后,就应该重点看公司的经营好不好,衡量公司经营情况的指标主要也有4点:

第一个是营业收入,衡量公司整体收入规模能力。

第二个是扣非净利润,看的是企业实实在在的利润。

第三个是净资产收益率,反映企业的净资产回报情况。

第四个是股利支付率,看的是企业是否给股东带来真实的回报。

通过这4项经营数据,我们可以大体看出一家公司整体的经营情况如何。例如即将退市的太安堂,作为国家级非遗、中华老字号企业,过去三年累计亏损超43亿元,并且财报连续两年被出具无法表示意见的审计报告,这类经营不佳的公司也是我们要重点规避的。

两个维度,评判估值高低

做投资不是简单地买入好公司,投资就跟做生意一样,我们要的就是买卖之间的差价,所以性价比很重要。一个苹果5块钱可以买,如果是50块钱那就不应该买了。看性价比,其实就是看估值,估值低的时候性价比更高。

如果企业没有大的风险点,经营情况也不错,那么我们接下来还要看企业的估值是高还是低。

很多人可能不知道如何衡量估值的高低,比如现在银行股的市盈率才5倍,而那些互联网科技公司的估值却上百倍,到底什么是高?什么是低?其实衡量的方法也很简单。

只需要从两个维度进行对比:

第一,把公司当前的市盈率和历史的市盈率做个纵向对比。

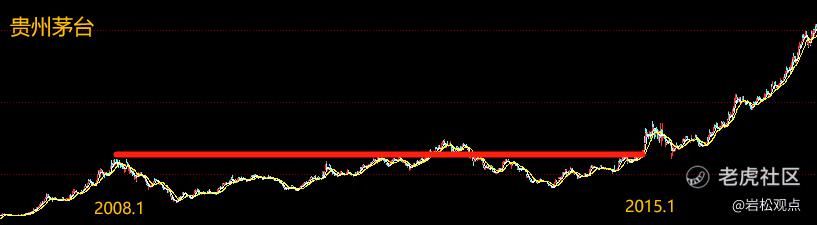

比如贵州茅台历史上的市盈率大多在20-25倍,最高的时候是2008年100倍市盈率、2021年也曾达到70倍市盈率,这两次的估值明显就是非常高了。

2008-2015年这7年时间,茅台股价完全没有上涨,即使是这种业绩大幅增长的A股最牛公司,估值高了,也要用7年的时间来修复。如果2021年高位买的,持有4年现在可能还亏损30~40%。

所以,再好的公司,估值高了也坚决不能买,那些泡沫的钱我们就不要去赚了。

第二,将公司的市盈率和同行业公司的市盈率做个横向对比。

比如你要评判五粮液的估值是高是低,可以跟同行业的汾酒、老窖对比,看看它比同行业公司的估值高了还是低了。

通过上面一纵一横两个维度的对比,任何人都能一目了然地分析出一家公司的估值到底是高还是低。如果估值高了,你就不去买,那就可以避开高位买入的风险,也不需要付出时间成本等待高估值的修复。

通过“风险—经营—估值”这三点层层筛选之后,你选出来的股票基本上都不会太差。如果能再结合你对某些行业的了解,你很容易就可以构建出一个比较好的投资组合了。

精彩评论