在过去一年中,随着人工智能的乐观情绪推动股市创下历史新高,泡沫的担忧也在欢呼声中酝酿,投资者开始担心是否会重演2000年的互联网泡沫。而最近美银的分析显示,当前市场与1995年更为相似,而非1999年,虽然风险仍在,但泡沫的迹象并不明显。我们将通过对市场动量、科技巨头的市值主导地位、市场波动性、估值与基本面以及投资策略与风险管理的详细分析,揭示当前市场的真实状况。

壹.动量和市场集中度

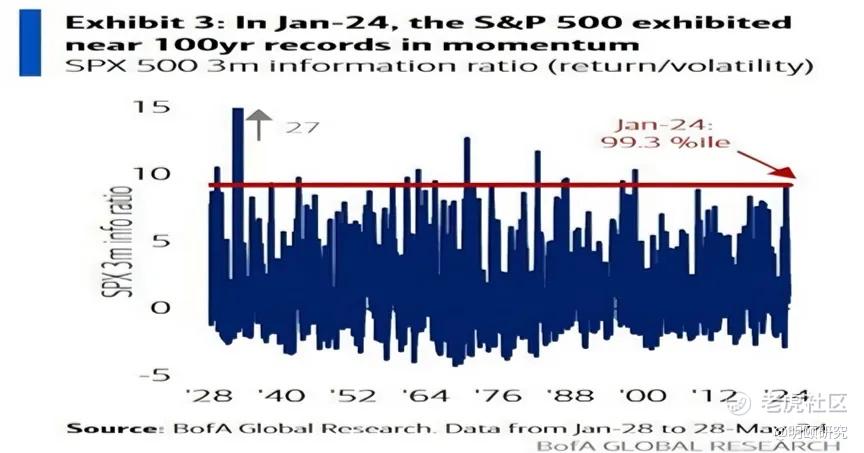

今年早些时候,美股动量接近100年来的最高点。这表明市场整体的上升趋势非常强劲,投资者对股市的信心高涨。然而,这样的动量也可能预示着市场过热的风险,特别是在某些特定行业或股票中。过高的动量通常意味着市场情绪较为亢奋,投资者可能会忽视潜在的风险,盲目追逐高回报。

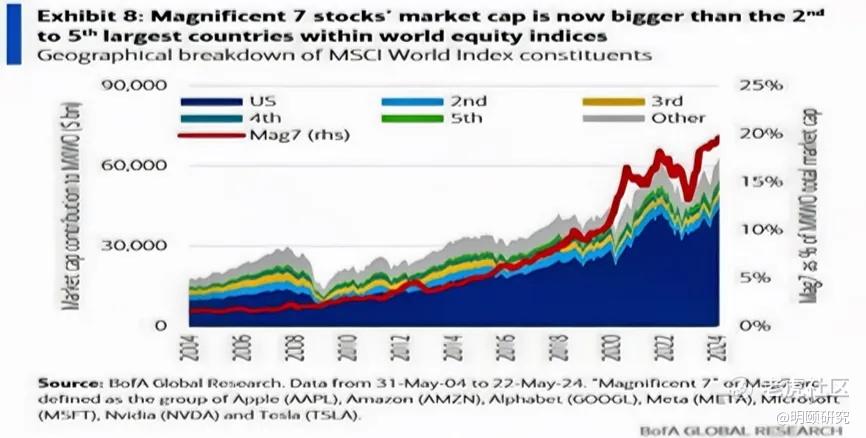

此外,少数几只科技股(“七巨头”)的市值已经超过了市值排名第二到第五的国家。这说明了这些科技公司在市场中的主导地位和巨大影响力。然而,这种市场集中度过高也可能带来系统性风险。一旦这些公司的表现不如预期,整个市场可能会受到重大影响。高集中度的市场容易受单一公司或少数公司的影响,波动性也会相应增加。

贰.市场波动性和情绪

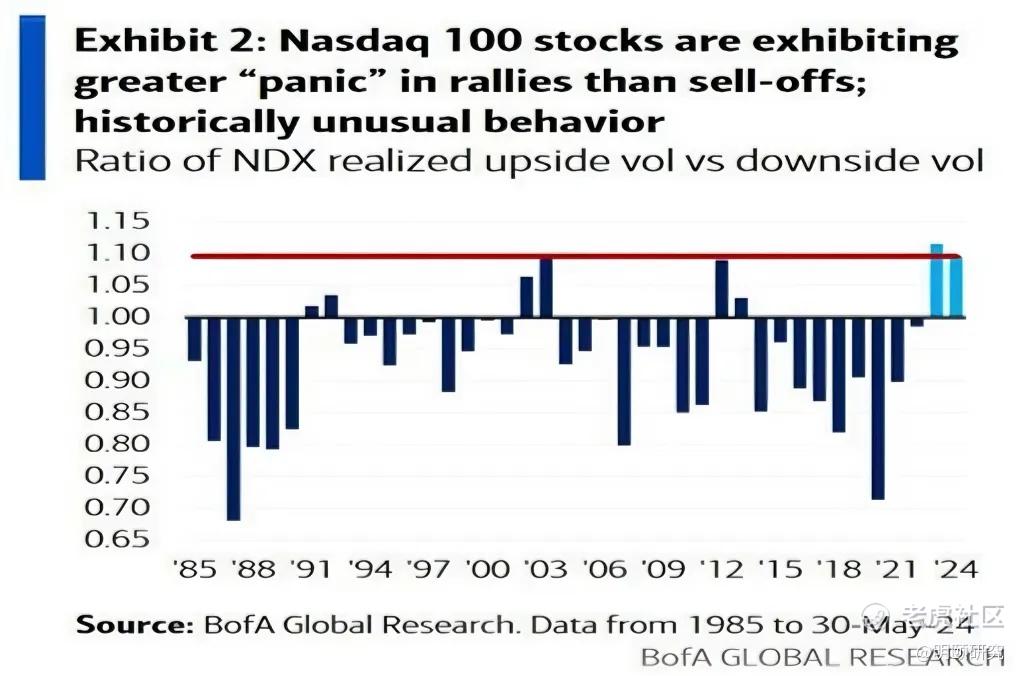

自2023年以来,美股在上涨时的波动性比在下跌时更高。这种现象通常表明市场情绪较为乐观,投资者愿意承担更多风险以追求更高回报,但也意味着市场可能更加脆弱,容易受到外部冲击的影响。波动性的增加在上涨过程中尤其明显,反映出市场内在的不稳定性。

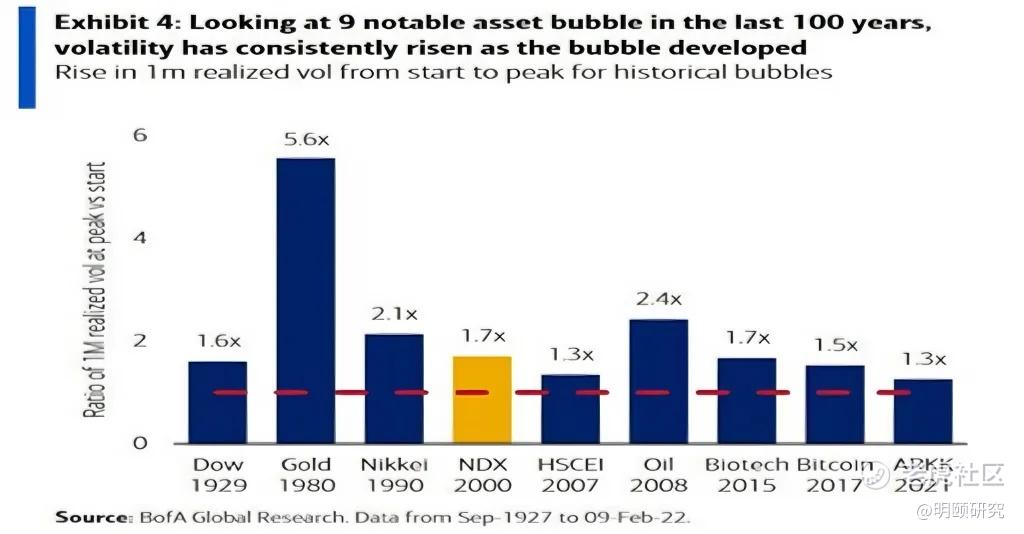

回顾自1920年代以来的九次资产泡沫,每次在市场达到顶峰之前,波动性都显著增加。这表明波动性上升是资产泡沫形成的一个重要特征,而当前科技股的波动性未显著上升,可能意味着尚未进入泡沫阶段。波动性的稳定可能是市场未完全过热的信号,但也需要警惕突然的情绪转变。

叁.估值与基本面

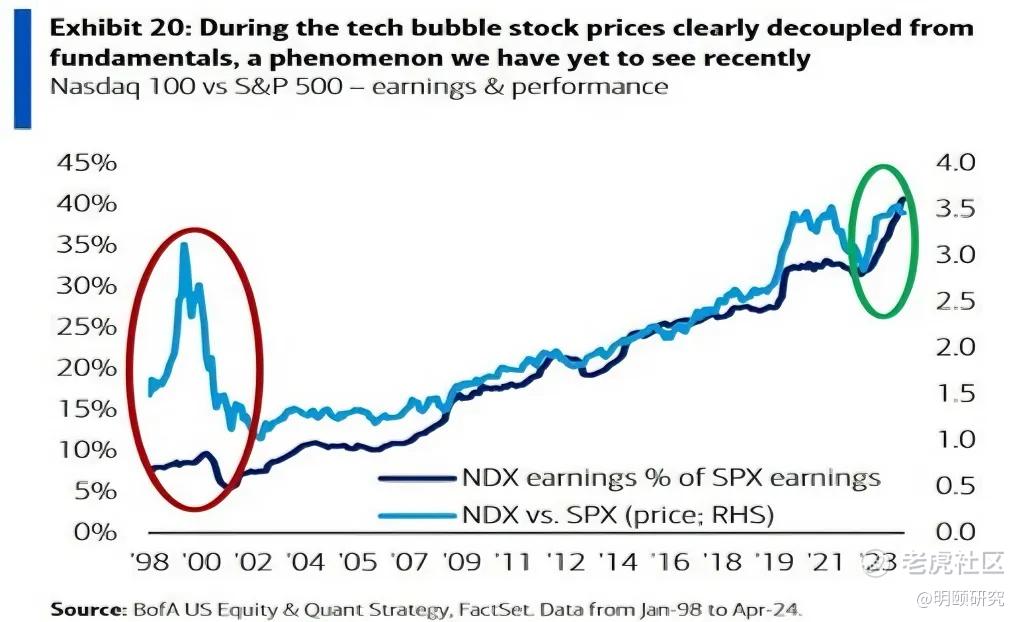

1998-2000年期间,纳斯达克指数基于市场动量大幅波动,脱离了基本面,这预示了2000年互联网泡沫的顶峰。与之相比,今天的科技股价格仍然与基本面紧密相连,表明市场目前可能还未脱离基本面支撑。科技公司的财务状况和盈利能力比以往更为强劲,使得当前的高估值在一定程度上是合理的。

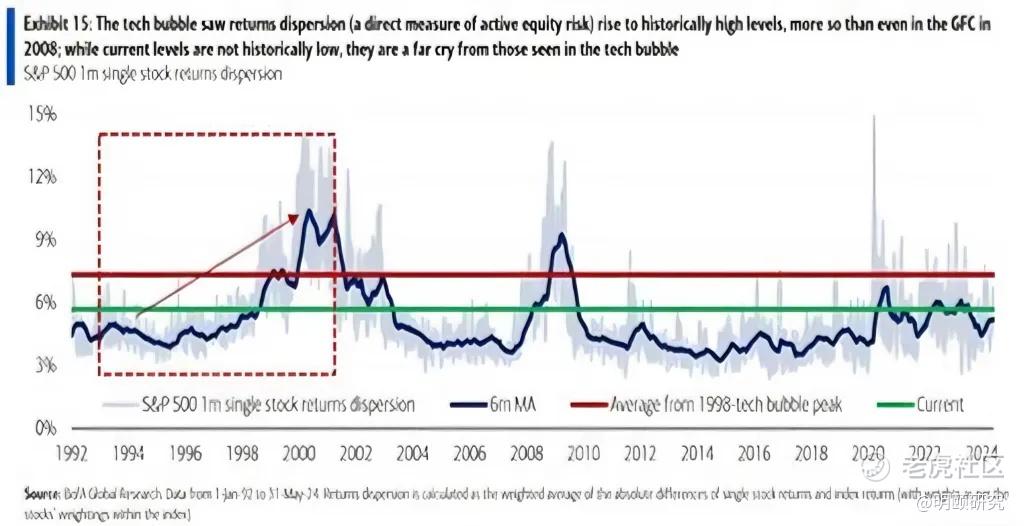

当前市场的回报离散度较低,说明各大股票的表现相对一致,市场并未表现出明显的泡沫迹象。低回报离散度表明大部分公司的表现较为均衡,市场未出现显著的分化,这与泡沫阶段的高离散度情况不同。

肆.投资策略与风险管理

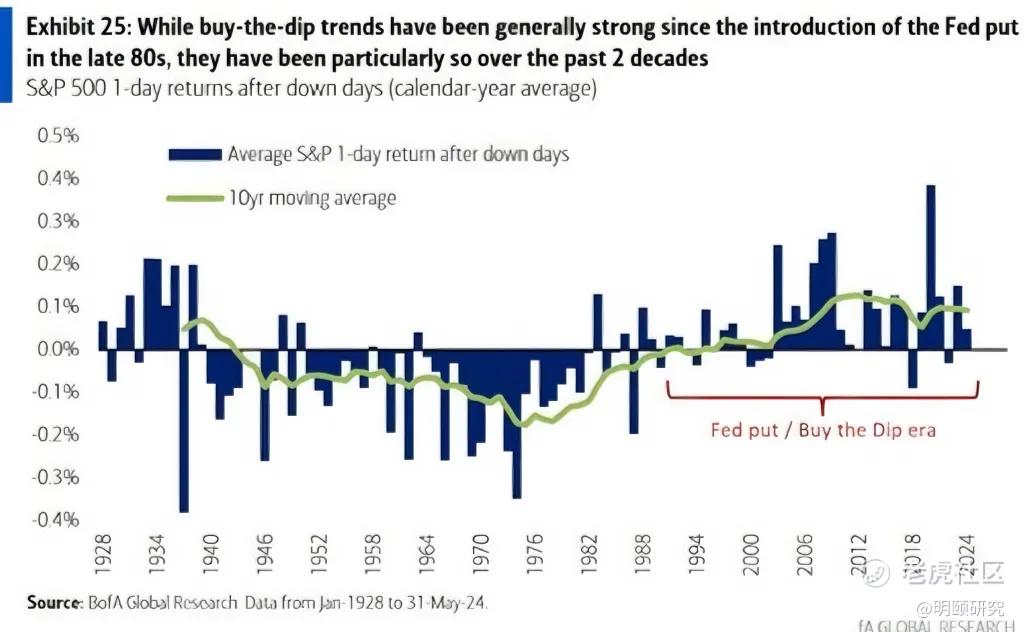

过去二十年,在美联储的“定心丸”下,市场下跌时投资者倾向于逢低买入,从而推动市场反弹。这一趋势表明投资者对市场的长期信心。美联储的政策支持一定程度上缓解了市场的恐慌情绪,投资者普遍认为市场会在政策的推动下回升。

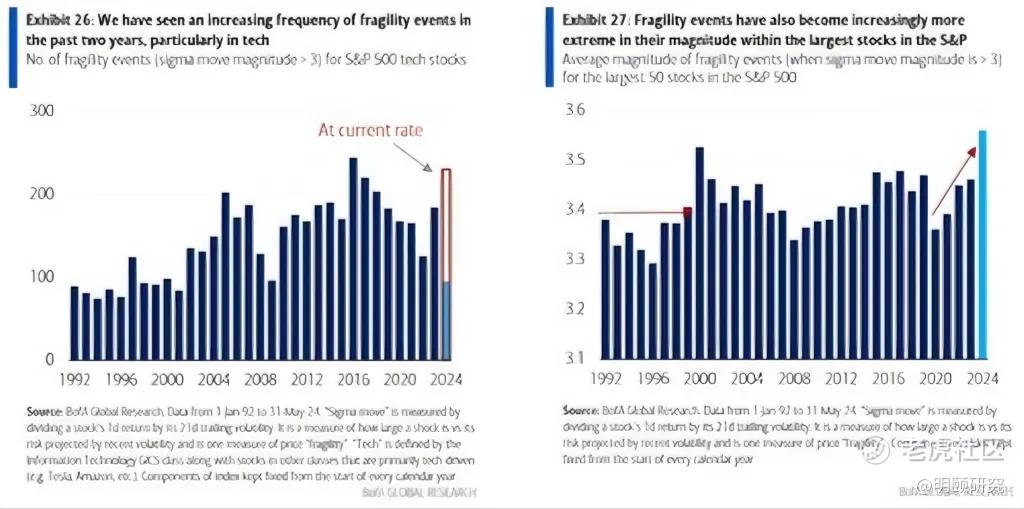

需要注意的是,今年科技股的脆弱性事件发生频率有望创下过去30年中的最高记录,而标普500指数中最大的50只股票在这一时期内平均表现出这些事件的极端程度最高。这表明,尽管波动性保持平静,美国科技股仍表现出异常高的脆弱性,市场潜在的系统性风险较高。脆弱性事件的频发意味着市场潜在的风险较高,需要投资者保持警惕。

如果未来几年市场存在2000年代那样的泡沫风险,投资者该怎么办?本质上,资产泡沫意味着价格脱离了基本面可能会持续如此长的时间,以至于投资者无法避免参与其中。正如查克·普林斯在2007年7月所说:“只要音乐还在响,就得起来跳舞。”泡沫之所以持续,不是因为投资者无法识别自己身处泡沫中,而是因为无法确定其结束的时间。这就是为什么期权和与波动性相关的策略在交易类似泡沫的市场中很有价值,因为它们允许参与上涨而不必预测顶部。

通过对市场动量、科技巨头的市值主导地位、市场波动性、回报离散度以及脆弱性事件的分析,可以看出当前市场情况与1995年更为相似,而非1999年。尽管有一些泡沫迹象,但与历史上的科技泡沫相比,当前科技股的基本面更加稳固,波动性较低且回报离散度不高。然而,市场的脆弱性仍值得关注,投资者应谨慎对待潜在的风险,并考虑使用期权和波动性相关的策略来应对可能的市场波动。

精彩评论