本文主要介绍美国以外的其他几个重要国家的大选年情况及其对资产价格的影响,以供交易全球市场的读者参考。

总的来看,在今年换届的国家中,无论是西方发达国家还是新兴发展中国家,偏左和偏民粹都是主流思潮。

(本文已于上周发布在三思星球,一些市场动向已经兑现,但不影响中期发展)

印度:莫迪连任,但出现意外

2024年,印度的大选吸引了大量海外投行关注。西方外资普遍认为莫迪的连任对市场是个好消息,因为他承诺继续推进有利于市场的改革,尤其是农业和劳动力市场的改革。之前的一致预期是,莫迪将继续执政、且其党派联盟将轻松赢得多数席位。执政联盟的目标是在人民院获得400个席位,远高于目前的353个席位和272个议会多数席位的门槛。

不过,印度昨天(6月4日)公布的大选结果并没有符合外资的预期,低投票率引发了意外, 莫迪虽然当选,但其党派联盟失去了多数席位。之前民调一直显示莫迪的支持率在70%左右,。而反对派则由3印度国民大会党(INC)和印度国家发展包容性联盟(INDIA)展开,反对派自2023年以来的几乎所有民调中都落后。

就像2004年印度大选时那样:印度股票被抛售,政府10年期债券收益率飙升,货币贬值。莫迪同乡的阿达尼旗下的主要上市公司今天一度下跌了25%。

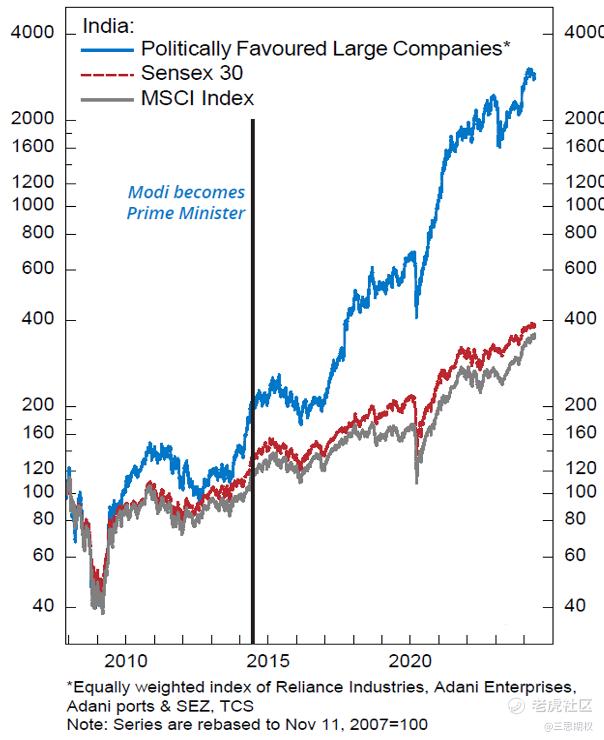

图:自莫迪2014年上台以来,虽然印度股指和MSCI全球指数走势接近,但受益于他政策的印度几大巨头却翻了数倍甚至十几倍,明显强于其他企业,尤其是莫迪的老乡阿达尼所创办的阿达尼集团。

不过,在这轮印度资产的抛售调整之后,外资仍会继续关注印度下届政府是否回继续推行市场化改革。西方将莫迪视为印度最近增长和发展的关键驱动力(虽然印度近几年的发展也得感谢外部环境的利好),但也批评印度的发展似乎围绕着那些受益于与政府密切关系的大型集团,这种“裙带模式”在日本和韩国的爆炸性发展阶段也曾出现。

这意味着,如果莫迪在其下一个任期维持政策延续性,印度某些特定大企业会进一步领跑股市。

墨西哥:大环境好就行,谁上来都差不多

墨西哥也将在本周选出新总统、参议院和众议院成员,以及九个州的州长和众多州级官员。市场预计执政的国家复兴运动党(MORENA)及其总统候选人、前墨西哥城市长克劳迪娅·谢因鲍姆将会胜出。她是由现任总统安德烈斯·曼努埃尔·洛佩斯·奥夫拉多尔(AMLO)亲自指定的接班人,预计将延续AMLO的路线,得益于AMLO的支持,受欢迎程度超过60%。

AMLO作为一个老派左翼民粹主义者,其治理方式独特,推行不被私营部门认可的统计政策,同时严格保持财政纪律。在他的任期内,尽管得益于美国的增长、在美侨民汇款和中美对峙局势导致的近岸经贸增加等外部利好,墨西哥经济却仍是增长缓慢。

为了让墨西哥的经济和市场在谢因鲍姆的领导下表现良好,墨西哥媒体评论道,她须应对三个主要风险:1.维持财政纪律、2.平衡市场与行政3.管理与美国的关系。以下是墨西哥媒体的观点:

1. 财政纪律:很多国家都会有选举年社会支出大增的现象,墨西哥也一样。预计2024这个选举年,墨西哥的基本预算和赤字都会进一步将恶化,尤其是赤字率接近GDP的-6%。墨西哥国家石油公司(Pemex)是世界上负债最多的国有石油公司,需要政府的持续补贴,这加剧了财政压力。然而,墨西哥的债务/GDP比率仍然可控,仅为54.2%,与评级相似的国家相当。尽管墨西哥可能不会面临降级,但如果左翼的MORENA在国会获得绝对多数,从而能够进行宪法改革并继续提高社会支出,存在进一步债务失控的风险。

2. 行政集中化:将权力集中在行政部门,这是AMLO领导下的一种趋势,AMLO因削弱独立国家机构而受到批评,同时偏袒特定的公司和项目(如Pemex)。虽然谢因鲍姆预计不会干扰中央银行的自主权(AMLO也避免了这一点)。

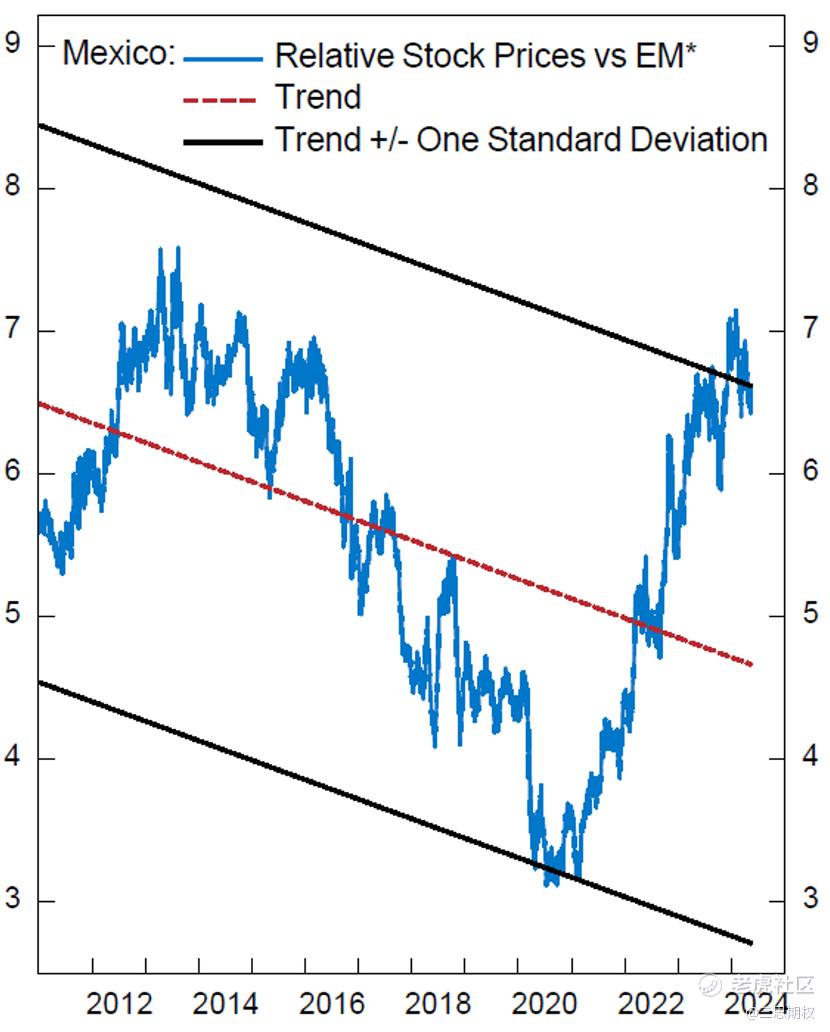

3. 与美国的关系: 管理与美国的关键关系是历届墨西哥政府执政的关键。移民和贸易争端可能为双方关系带来障碍,尤其是在特朗普赢得美国大选的情况下。墨西哥的资产可能会因这一预期而走弱,尤其是墨西哥资产已经存在过热的情况,或将面临调整(下图)。

图:墨西哥股市相对于新兴市场的走势

长期来看,目前不少投行认为,不管大选结果如何,墨西哥应继续受益于周期性和地缘政治因素,这些因素有利于支撑墨西哥经济和资产。

除了墨西哥股市之外,近几年的墨西哥汇率也是这些长期利好的直接受益者。自2023年以来墨西哥比索就一直处于非常强势的状态,兑美元现货汇率已经上升接近15%。由于墨西哥的高利率,如果从2023年初做多墨西哥比索兑美元的外汇期货,目前(截止大选公布前)的盈利甚至超过了25%。

根据最新报道,谢因鲍姆现已赢得了大多数席位,超出了市场预期。加上油价暴跌以及拜登政府刚出限制移民政策,导致墨西哥比索在今天暴跌。

图:CME的墨西哥兑美元外汇期货(代码:6M),本文上周星球内部呈现后已出现较大跌幅

而且还需要注意的是,美国大选辩论马上要开始,特朗普在2016年大选的时候对墨西哥强硬的态度就让墨西哥比索大幅度贬值。所以这次我们也不能忽视了这个风险,上周的汇率震动或许是一个前兆。

南非:混乱,但受益于大宗牛市

近期面临换届的还有南非,但相较于上述国家,南非的政经局势还要更加混乱。

从长期来看,治理薄弱、腐败严重、收入不平等、基础设施不完善和政治两极分化等结构性问题将继续困扰南非(上述两国也存在类似的问题,无非是程度轻一些)。即使ANC与DA联合执政,也难以看到他们能如何进行有意义的改革。

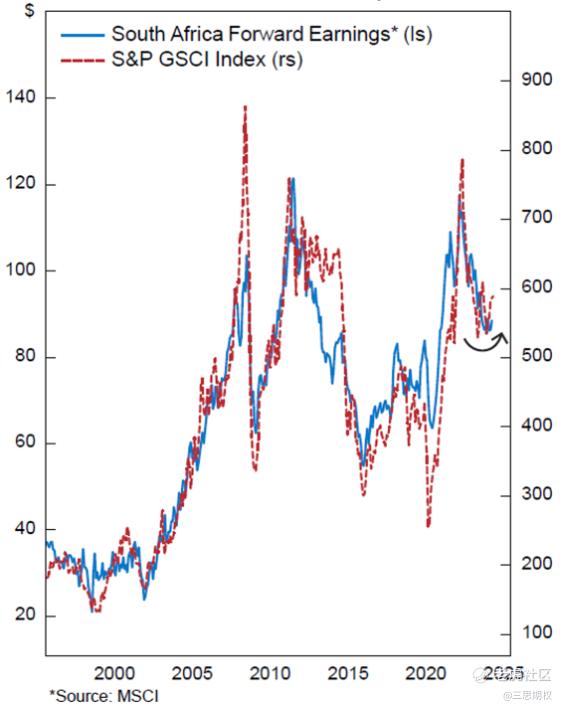

然而,南非矿产富饶,全球大宗商品价格的上涨直接有利于南非股市,尤其是黄金和工业商品。南非股市的盈利预期与标普大宗商品指数的走向几乎一致(下图)。尽管南非国内政治存在不确定性,但南非股市估值较低,或可成为黄金和工业矿产的牛市。

图:南非股市盈利预期与标普大宗商品指数

英国:大选与汇率,预期已经挺满了

西方大国今年面临换届和政党轮替的还有美国的大西洋表兄,英国。

从最新经济数据看,英国和欧元区其实没有太大区别。两地的PMI都在扩张,本周强劲的薪资数据显示,英国和欧央行都会面临就业市场支撑服务业通胀的情况。因此从基本面来看,英国和欧盟之间并没有太大背离。

而从目前民调的情况来看,工党上台是大概率,遥遥领先于当前掌权的保守党,而且市场也基本定价了,很难看到英镑还有大幅上升的空间。

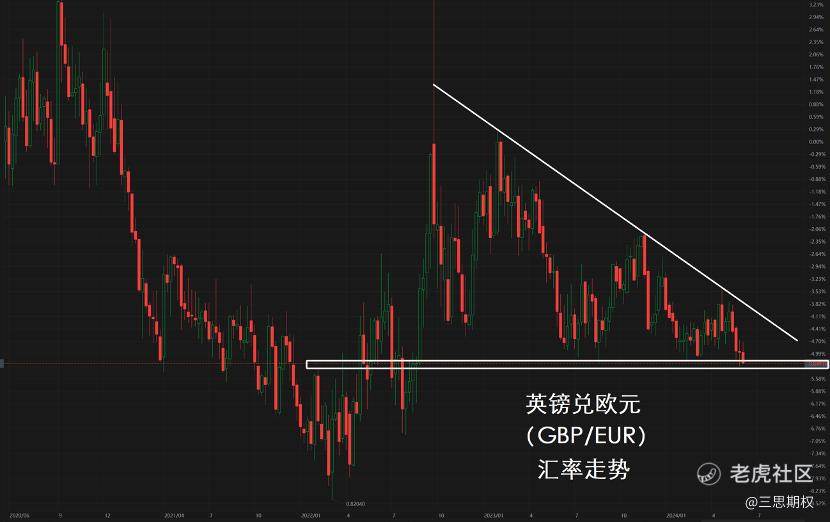

下图是欧元兑英镑(EUR/GBP)走势,目前处在长期下行趋势之中(即英镑兑欧元升值),但已触及支撑区域(图中红线)。

图:欧元兑英镑面临关键点位,要么在支撑线反弹(英镑贬值),要么突破下行(英镑升值)。

而当用砖块图进一步过滤噪音之后,发现EUR/GBP最近的下跌又补全了一个新砖块,技术分析者可以认为这里是个支撑区域。

图:去掉噪音后的欧元兑英镑走势

因此,在基本面向下潜力不大的情况下,可以在当前做多CME的EUR/GBP期货,顺便也对冲了英国大选出现意外的风险(即英镑相对于欧元贬值)。

而如果欧元兑英镑成功向下突破了支撑线,虽然我们认为从基本面角度是较小概率事件,但按技术面走势则将跌向2022年夏天俄乌冲突最激烈时的汇率点(当时欧洲面临巨大压力,欧元资产走低)。

总的来看,在今年换届的国家中,无论是西方发达国家还是新兴发展中国家,偏左和偏民粹都是主流思潮。

精彩评论