本文由Jeffamazon于四个月前发布于Reddit论坛Wallstreetbets讨论板块。Jeffamazon从专业的角度,理性地分析了逼空机构的可行性,并预言GME股价将在1月中旬爆发,同时为散户提供了逼空套利的具体步骤。发布后鲜有回应。

但在发帖三个多月后的今天,Jeffamazon文中所预言的场景开始一一应验,GME在短短三周内回报就超过了20倍,随着加入逼空队伍的散户越来越多,空头机构也迎来破产潮,并且这场“游戏”还在继续。现在让我们来看这封呼吁散户反抗的“起义书”是如何对GME进行分析,并做出精准预测的。

*价值大师网已获作者授权,转载请注明出处。

序:

严格上说,轧空发生的几率非常小,100个被认为会发生的轧空中往往只有其中一个会真的发生。

轧空需要天时地利人和,必须要有一个非常令市场意外的利好消息才能促成轧空的发生。比如说一张超出预期非常多的财报,一份报价非常好的收购要约,或是公司突然申请一份影响深远的专利或是一种特效药得到了药监局的批准等等市场预期不到的重大利好消息。

一些不道德的股票销售员(行业内称其为PUMPERS),通常会向缺乏经验的投资者兜售有潜在轧空可能性的股票,并且这些股票往往都是些劣质股票。很多生物科技领域中的毛票就是这样,几乎所有这些股票的讨论区中都会有大量呼吁投资者轧空的讨论。但如果这些股票未回补的空头比(short interest)太低,就不足以产生轧空的条件,那些轧空的发起人只不过是在所谓的 “裸卖空”(naked short selling)基础上编造的一些谎言罢了。

(译者注:解释几个专业术语,做空(short selling)和轧空(short squeeze)。做空是指一些投资者通过股价下跌而赚钱:先从经纪人或证券机构借入一批股票→抛售→股市信心动荡→股价下跌。当跌到一定量时,又低价买入该股票,附上利息还给出借方,赚取这之间的差价,这就是所谓的做空。

轧空是指当股市反弹太快,做空投资人竞相进场补仓,又受到出借方的买压,部分做空者不得不以高价买回股票,没能如预想那样低价买入,称之为轧空。

未回补的空头比=当前卖空的股数/已发行股数,用来衡量一只股票被做空的比例;裸卖空是指是指投资者没有借入股票而直接在市场上卖出根本不存在的股票,在股价进一步下跌时再买回股票获得利润的投资手法。)

前言:

你好,投机者们。还在为了去年错失投资特斯拉的机会而后悔不已?别急,还有更好并且或许是更愚蠢的机会在等着你。知道Citadel吗?(城堡投资,一家美国跨国对冲基金管理公司,译者注)就是这些亿万富翁今天把我们的钱都赚走了。但现在好了,现在我们终于不用再受制于这些家伙了。我们将联合起来,共同消灭这颗死亡之星。

我们的武器就是……游戏驿站,GME。

如何准备:

什么?GME难道不是一支彻头彻尾的垃圾股吗?当然不是!我在下文会具体解释,并且即使它是一支垃圾股,也并不影响我们的反击。这么说吧,特斯拉之前暴打空头的力度,和我们即将完成的残暴反击相比,看起来就像是幼儿园打架,不值一提。

为什么?实际上大部分轧空的发生就是一道简单算术题。只不过这次有一点轻微的差别,除了做了一些计算外,我们还得到了一些潜在的、影响较大的消息。我想说的是,无论我们参与与否,GME的轧空最后都会发生。那我们为何不加入这场狂欢,让自己成为历史的一部分。我先整理一下基本情况:

未回补的空头比:

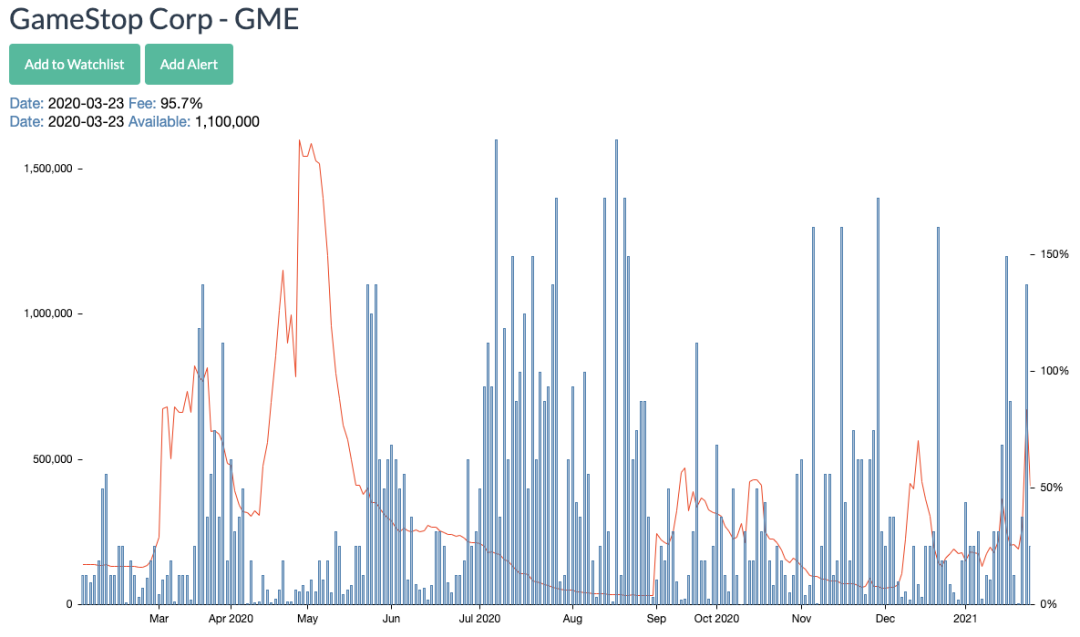

GME当前有85%-99.8%的未回补的空头,具体数字取决于您查询信息使用的网站。我们都知道,有20%的未回补空头就已经是非常非常高的警戒线了,即使特斯拉TSLA和奈飞NFLX在最疯狂的时候,也仅有30%-40%的未回补空头。但GME实际的未回补空头已经超过了110%。为了证实我的说法,我们来简单算一下:

===

已发行的股票数量(SO)= 6480万,(截至6月2日)

公司内部持有的股票数量(IS)= 890万,(截至6月30日)

公众持股量 = SO - IS = 5580万

Ryan Cohen持有的股票(截至8月31日)= 620万

调整后的公众持股量 = 公众持股量 - Ryan Cohen持股量 = 4960万

===

卖空的股票(截至9月2日)= 5570万

===

卖空百分比(占总发行股数)= 86%

卖空百分比(占公众持股数)= 99.8%

卖空百分比(占调整后的公众持股数)= 112.3%

===

这么高的卖空比是闻所未闻的。此外,目前的空头回补天数为16天。(注:空头回补天数 = 最近一次结算的未平仓做空量 / 过去一年的日均成交量)也就是说空头们几乎无法100%回补平仓,因为他们做空的股票数量超过了市面上流通的股票数量。你会说,公司内部不还持有一部分股票吗?但他们几乎不会卖出手中的股权;事实上他们近期一直在回购。那么,如果空头们是正确的呢?空头已经做空游戏驿站5年的时间了,已经赚了不少。但最近事情很可能会发生大逆转,请注意,接下来我要说重点了:

三个因素可能会促成这种逆转。Ryan Cohen,散户购买期权,Kenny Griffin(注:城堡投资创始人)。

Ryan Cohen是何方神圣?

Ryan Cohen 与其创办的Chewy公司

Ryan Cohen(下文简称RC)在2017年以33亿美元的价格出售了Chewy,并将大部分资金投入了苹果公司AAPL和富国银行WFC。他曾表示自己讨厌投资组合的多元化,并且只会投资自己十分相信的公司。RC的投资模式与股神巴菲特很像。他是苹果公司的最大的个人股东,并且持有股票三年没有任何调仓操作。

直到上周……他开始做多GME。

可是这重要吗?他可能只是和我们一样,是一名愿意赔钱换取风险回报的赌徒罢了。但情况并非如此,RC在电子商务领域非常出色。尽管竞争十分激烈,但他知道如何让较小规模的公司与亚马逊和沃尔玛等大型企业竞争。加上他对投资多元化的憎恶,这两点让他做多GME显得非常特殊,值得我们关注。RC有能力将GME转变为一家电子商务甚至是科技公司,这也将使华尔街对GME态度发生转变。他的加入已经引起了不少人的注意,股价也在RC宣布做多GME后,在最近上涨了近75%。

RC只需每10天披露一次他的投资持仓。如果他从8月31日开始购买GME,那么我们在本周我们才知道。

除此之外, 电影大空头的原型Michael Burry也发现GME 90%的商店在新冠疫情发生之前的自由现金流都是正数。并且GME的资产负债状况良好,拥有1亿美元的净现金(约5亿美元现金和4亿美元债务),因此GME并不会很快破产。两名激进型投资者表示看好GME,分别是Kurtis Wolf 和 Paul Evans, 分别来自Hestia Capital Partners 和 Permit Capital Enterprise Fund 两家对冲基金。

以上种种说明,不少有实力的人才加入到了做多GME的队伍中;如果需要的话(虽然不太可能),他们也有更多可以用来支撑GME运营的资金。

至于我上文中谈到的第二和第三个因素,分别是散户大本营Robinhood和CITADEL城堡投资。简单点说,我们这次要和他们一起“合作”。

CITADEL的交易员基本不会进行思考,而是仅依靠电脑计算来配置其投资资产。因此我们可以利用这一点,让他们不得不因为我们买入GME。

具体流程如下:

Robinhood的散户们购买看涨期权 -> 空头们进行Delta对冲或购买股票平仓-> 轧空 -> 散户们加入购买股票的行列并加大看涨期权的购买力度-> 空头们继续进行Delta对冲或购买股票平仓 -> 轧空 -> 空头机构等为了逆转颓势,做出些出人意料的决策 -> GME升至$400以上 -> 我们套现离场。

顺便说一句,我们这次会痛扁空头,并且这不是让股价像过山车一样暴涨后暴跌,而是会维持在高位很长一段时间。因为如果GME的市销率与Chewy(CHWY)一致,GME的预期股价应该在$420附近。

一些计算:

保持Delta中性,我们一起来回顾一下这个重点:

(译者注:在金融领域,如果一个投资组合由相关的金融产品组成,而且其价值不受标的资产小幅价格变动的影响,这样的投资组合具有Delta中性的性质。这种投资组合的成分通常包括期权和相对应的标的资产,让delta正负相消,使投资组合的价格对标的资产的价格相对不敏感。

Delta对冲是一个与Delta中性相关的概念。这种对冲描述的是保持投资组合的delta尽可能等于或接近零的过程。维持零Delta在实际操作中的难度较大。这是由于当标的资产的价格变化很大时,再次对冲的风险较高。此外,研究表明频繁的对冲会导致投资组合的低现金流。)

我们会在盘中看到股价的大幅波动,是因为卖空的机构需要在短时间内购入大量股票来平仓卖空期权。这就会使市场的购买压力瞬间增加,股价因此也会有非常夸张的涨幅。

随着股票价格上涨,股票的Delta也会随之增加。因此机构的投资组合原本的Delta中性会被破坏,机构会进行Delta对冲或购买股票回补。如果进行Delta对冲,则机构要在股票走高时继续做空股票,因此他们将来需要购买更多股票来或压平他们的敞口/风险。

别忘了,GME实际上有99.8%的卖空百分比(暂时忽略RC持有的股票),因此GME目前的流通量要少于50,000股。

https://iborrowdesk.com/report/GME

在我写下本文的时候,Delta平均约为0.2。其短期水平更高,达到0.395;长期则有0.195。我们保守一点,就算它0.2吧,也就是说当前我每买入一股看涨期权,那些亿万富翁就要用20股来对冲。

现在疯狂之处来了:

我用行权日(注:期权合约规定必须履行标的物交割的日子)10月16日行权价格为$15的看涨期权举例。如果Robinhood交易者买入价值10万美元的看涨期权,Citadel就要被迫买入当前流通股中剩下的5万股。对于RyanCohen,散户和SeekingAlpha上的分析师来说,看上去并不起眼。但这是个滴答作响,准备引爆的定时炸弹。

假设Burry醒悟过来,决定买入价值60万美元的看涨期权,Kenny就会被迫买入30万股Gamestop股票。但市面上的流通股只有不到5万股。这件事史无前例,前无古人。在意外发生的轧空事件中(比如KBIO,VW),空头无法买回股票平仓,让股票暴涨后暴跌。但这种情况这次并不会发生。

而在逆势操作导致的轧空中,空头高价买入股票回补后,股价会继续保持在高位(比如TSLA和PTON)。因为该股票不再被人为压制,而且空头今后也不会再做空这只股票。

说句实话,我不知道这件事最后会发展到什么程度,因为根本没有前例可以借鉴。我只知道事情会变得非常非常疯狂。

如果加上GME股价正处在5年低点的事实,这会让空头会自满于他们的“成果”,并且会愿意买回股票进行回补。事实上,他们必须要买回股票进行回补。

时间点:

如果你能读到这,我猜你已经愿意加入我们了。

财报发布前的赌注:

现在还不能确定期权价格会如何变化,所以如果你认为它会上涨,就买入吧。如果GME没有实现收益,那么这份期权合约很可能就会一文不值。顺便一提,GME过去两份财报的收益一直在下滑——这也是股票回报不佳的主要原因。请自担风险。

我下的几个赌注:

一:GME的盈利超预期。所有的游戏公司,包括任天堂、索尼、暴雪,都因为新冠疫情的封锁导致盈利超过预期。鉴于只有不到300家商店,GME的同店销售额应当持平或上升。并且GME的预期是每股亏损1.27美元,这个预期简直太低了。

二:激进型投资者开始有所行动。RC行事如刀,并且他会帮助GME度过难关。他比大多数创始人/ CEO更加注重财务状况,他甚至对CHWY的资产负债表倒背如流。并且他了解投资环境(不良IPO,利率,SPAC等)。他纪律严明,不像其他创业公司那些失败的CEO一样。是的,我简单了解了一下他……保险起见,对他了解的多一些有益无害。

三:游戏主机换代的利好时机,如下图

http://charts.stocktwits.com/production/original_240233258.jpg

如果你想问为什么投资经理不去买入并做多GME,别忘了,他们也只是打工人。他们不可能冒着被人当傻子的风险逆势去下赌注。RC和Michael Burry没有这个顾虑,因为他们投入的是自己的钱。

很多人会说GME就是下一个百事达(曾经一家巨型DVD租赁公司,因时代原因转型失败,译者注)。唯一的问题就是,GME能否涅槃重生成为奈飞。顺便一提,大众在经济危机中也被严重做空,当时每个人都认为大众要破产了,但大众现在还不是好好的。

财报发布后的赌注:

如果GME在公布盈利后飙升,空头就会受到挤压,我们就可以按行权日从远到近,买入比上一行权日的行权价高10%到20%的价外期权,逼迫Kenny不断买入股票以保持Delta中性。参考一下特斯拉吧。

如果GME表现不佳,就买便宜的期权,因为轧空早晚会发生。

如何交易:

为了抓住最大的上涨空间,买入行权价格最高的看涨期权最好。特斯拉疯涨的时候,做市商都没及时卖出能够匹配特斯拉涨幅的期权。现在我们能买到最高的行权价格仅为$30,因此只能这样做。

即2021年1月15日,行权价格为$30的看涨期权。

同时,因为我们不知道什么时候GME会开始疯涨,买下面的期权能够保证你不错过任何可能会发生的轧空。

即2020年10月16日,行权价格为$15的看涨期权。

这会让你保住更多的收益,以防轧空发生的十分突然。

最后,时间点在这里至关重要。只有当我得到确切的信号,即轧空正在发生时,我才会开始按行权日的时间顺序,从近到远依次买入比上一行权日行权价格高10-20%的期权。这样会再次迫使Kenny对冲股票,造成空头回补,增加看涨期权的差价,引起相关机构的关注,买入更多看涨期权/股票,让他们进行Delta对冲,空头回补。如此反复。

这些期权的Delta最高,所以这样购买期权我们能最大程度的轧空Citadel。

Citadel和其他做空机构也有可能会购买看跌期权来完成Delta对冲。就像我说的那样,只要在他们改变电脑算法之前行动,我们的收益会非常的惊人。

但是,一旦轧空开始,连Citadel都无法阻止。无论发生哪种情况,即使他们确实开始购买看跌期权,我们可以同时卖出看跌期权,也是一种收益方式。

Kenny Griffin, GME空头之一Citadel城堡投资的创始人

击败操纵游戏者的唯一方法是比操纵游戏的人更努力地去操纵。

这不是欺诈。这里也没有操纵。我们不会强迫任何人做任何事情。无论有没有我们,轧空都会发生。但是这次,我想主导这场游戏。

按我的推测,GME盈利若超预期将点燃星星之火。我们要做的就是火上浇油。

我从Seeking Alpha/reddit/google/youtube的几篇文章中借用了些数据和灵感。我不是为了出名才写这篇文章的,我真的不在乎这些。事实上,如果你不喜欢的话求求你们别继续读下去了,直接去做空GME吧。这样你们的钱就都会流进我的口袋。

一句话就是: GME 被过分做空了,而这将会让空头付出代价。

GME就是一年前的特斯拉。GME就是2017年的苹果。加入这场世上最大的逼空行动吧,你可以成为其中一员!

GME的走势也与市场无关,甚至可能是负相关的(例如今天)。它仅值5亿美元,并且基金经理乐于削减高风险/低回报的头寸。

RyanCohen 和 Michael Burry,如果你们看到了这篇文章——你们最好现在就买入股票,越多越好。当GME的估值达到260亿的时候,你们就不会有接管公司,炒高管鱿鱼的机会了。祝你们好运!

更新:GME盈利不及预期并且股价下跌了。Cohen在一周内也没法做什么。但流动性仍然枯竭。趁你们还买得起,买便宜的期权。游戏还没结束。

Jeffamazon在发文一个月后又接连发布了几篇文章,进一步补充了自己对即将发生轧空的看法。如果您感兴趣,请点击在看,或在后台留言,我们将尽快为您呈现后续文章。

*文中图片均为译者所附,来源网络

精彩评论

文中两次出现这句,但有矛盾,一次说由远及近,第二次说由近及远,所以,到底是哪个?