2019年9月,美国证监会SEC通过了ETF新规(6c-11)。该规则允许大部分ETF在《1940年投资公司法》的框架下运作并直接上市,而无需花费额外的成本去申请豁免令。新规的通过,激发了投资行业的一个新的增长点,那就是主动型ETF。

主动型ETF这种金融工具,其实已经存在十几年了。2008年,美国基金公司Powershares(后被Invesco并购)发行了第一支主动型ETF。现在回头来看,主动型ETF是一个重要的金融创新。

为什么说主动型ETF是金融创新呢?因为从传统的定义来说,ETF是一种升级版的指数基金,主要被投资界认定为被动投资。从投资方法来说,从指数基金进化而来的ETF,主要目的是复制指数的回报,因此并不存在“主动投资”的成分。但是主动型ETF的出现,打破了这个定式界限,将ETF的投资范围跨越出“被动投资”的限制,扩展覆盖到“主动投资”领域。

这一金融创新,给投资者们带来的好处是不言而喻的。首先,相对于公募基金,ETF的税务成本更低。根据Morningstar的统计显示,大约有80%的公募基金会受到资本所得税影响,因此拖累投资者回报。但是同期的ETF,只有不到10%因为资本所得税而影响其回报。其次,在主动型ETF问世以前,公募基金公司收取更高的管理费用,其主要理由是:公募基金做的是主动投资,目的是战胜基准指数。而ETF做的是被动投资,目的是复制指数回报。ETF永远不可能战胜指数,而投资者购买公募基金则可能获得比指数更好的回报,因此多付点费用也理所当然。然而,主动型ETF的出现,打破了这层壁垒,让投资者得以付出ETF的低费用,获得主动型投资的金融服务。根据Morningstar的统计研究显示,截至2023年年底,美国主动型公募基金的平均费率为每年0.88%,主动型ETF的平均费率为每年0.65%,比公募基金便宜了36%。

从历史上来看,妨碍更多主动型ETF挂牌的一大障碍,是美国证监会对于ETF持仓的披露要求。在ETF新规通过之前,所有的ETF需要每天披露其持仓。从事主动投资,选股选债的基金经理,没有人会愿意让公众每天都可以看到自己的持仓和变化,因为让别人看到了自己的重仓股,会提高自己的投资风险,同时也会引来一大群跟风股民,从而提高自己的建仓成本,增加清仓难度。在新规通过之前,如果基金公司想要挂牌主动型ETF,并且不想每天披露持仓的话,就需要专门向证监会申请豁免。

而ETF新规,为这一难题提供了一个解决方案,那就是半透明ETF(Semi Transparent ETF)。半透明ETF不需要每天公布持仓,而可以选择每月或者每季度延迟公布持仓。基金公司挂牌半透明ETF,也不需要专门另外申请豁免。这种半透明公布持仓的要求,找到了基金经理容忍度和ETF透明度要求之间的一个重合点,是推动主动型ETF上市的关键一环。

在新规通过之后,2020年3月,美国基金公司American Century挂牌了2支主动型ETF(FDG, FLV),开启了主动型ETF挂牌的井喷之势。从此以后,主动型ETF进入高速发展期。截至2024年5月,美国共有1400多只上市的主动型ETF,其资产管理规模达到6700亿美元左右。当然,和目前的存量市场相比,主动型ETF的市场份额还是比较小的。根据Morningstar的研究统计,目前的主动型ETF市场规模仅占整个ETF市场规模的8.5%和公募基金市场规模的4%左右。

然而,最近几年,主动型ETF的市场占有率增长惊人,大有抢占公募基金地盘的味道。比如2022年,美国主动型公募基金资金规模净流出约10亿美元,主动型ETF资金规模净流入1亿美元左右。2023年,公募基金资金规模净流出约5.5亿美元,主动型ETF资金规模流入1.5亿美元左右。一面是净流出,另一面是净流入,这种趋势如果持续下去,有朝一日主动ETF成为公募基金的主要竞争威胁,甚至把公募基金送入历史的坟墓,并不是痴人说梦。

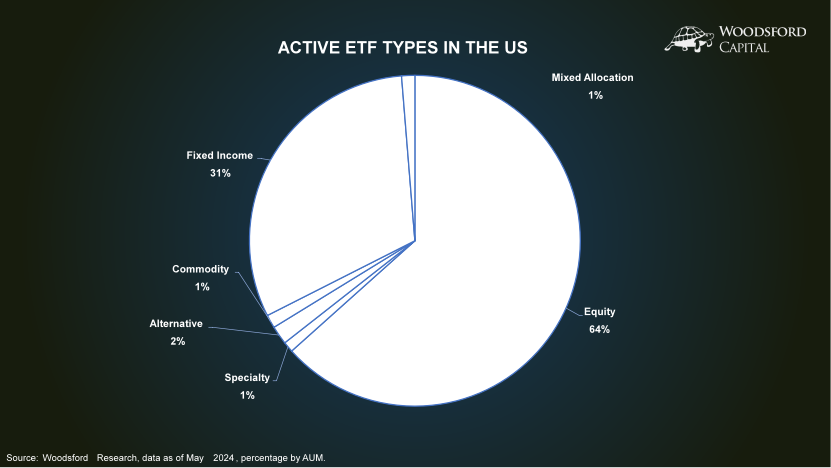

上图显示,在美国目前已发行的主动型ETF中,以股票类和固定收益类为主,也有一些比较小众的资产类型,比如大宗商品和混合型主动ETF。

除了美国以外,一些其他国家的证券交易所也陆续推出主动型ETF。举例来说,2020年,韩国证券交易所(KRX)批准挂牌首批主动型股票ETF,包括基于人工智能的主动型ETF(365040/364690)和由人类基金经理操盘的主动型ETF(373490)。2023年4月,东京证券交易所(TSE)批准上市了3个主动型ETF(2080/2081/2082)。2024年1月,新加坡证券交易所(SGX)批准挂牌新加坡的第一个主动型ETF(JJJ)。

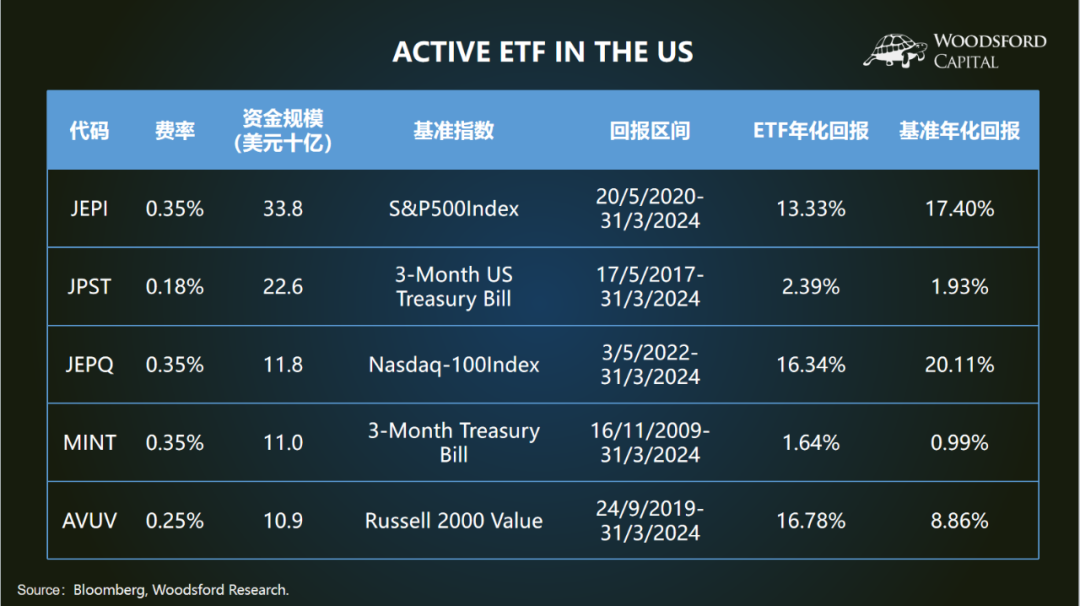

那么这些主动型ETF的回报如何呢?我们不妨来看看美国几个规模最大的主动型ETF的表现。

上图中显示的是管理资产超过100亿美元的几个规模最大的主动型ETF。首先我们可以看到,它们的费率处于ETF的费率区间内,介于0.18%到0.35%之间,明显比公募基金要便宜的多。它们有一些投资股票,有一些投资债券。

其次,如果我们把他们的历史业绩和同期的基准指数做比较,就不难发现,其业绩表现层次不齐,有些战胜基准,有些不如基准。

以规模最大的JEPI为例。该ETF主要投资股票,资产规模为338亿美元左右,目标是战胜标普500指数。从ETF成立日期算起(2020年5月20日),截至2024年3月31日,在近4年的时间内,ETF的年化回报为13.3%,落后于同期的标普500指数(17.4%)。

JEPQ是另一个类似的股票型ETF,其比较基准为纳斯达克100指数。从过去2年(2022-24)的历史业绩来看,ETF的年化回报(16.3%)落后于同期的纳斯达克指数(20.1%)。相对来说,投资债券的主动型ETF表现更好,JPST和MINT的回报都超过了同期的基准指数。

如此好坏参半的ETF回报表现,其实和公募基金行业的表现差不多,也就是在一个高度有效的市场里,主动型基金经理想要战胜基准指数,是难上加难。标普公司每年发布的SPIVA统计报告,常年显示大约90%左右的主动型基金经理,无法战胜基准指数。基于相同的逻辑,我们也不应该指望主动型ETF的表现能大幅超越公募基金。当然,对于投资者来说,主动型ETF更省税,管理费更低,这对于投资者来说是实打实的好处,值得投资者考虑。但同时,挑选主动投资策略的ETF,其难度和挑战和挑选公募基金是类似的,而且并不比选股容易。投资者需要提高自我教育,以成熟理性的心态去认识这样一个比较新的金融工具。

本文首发于FT中文网。

伍治坚的新书《投资常识》和《投资真相》已上市。该书是《小乌龟投资智慧》系列(已绝版)的更新版本。有兴趣购买的朋友请在当当和京东搜索关键词“伍治坚”下单。

参考资料:

Trends in the expenses and fees of funds, 2022, Investment company institute research perspective, March 2023

Observation and analysis of key active ETF trends, Morningstar Manager Research, April 2024

精彩评论