上世纪90年代初,主机时代的霸主IBM在经历了近30年高速发展后,染上一身大公司病的蓝色巨人开始变得臃肿、低效,并因此错失操作系统和微处理器的技术浪潮,发展受制于”Wintel联盟”;同时,个人电脑领域也遭到更年轻对手残酷的竞争。

面对业绩大幅亏损和股价江河日下的困境,拆分被认为是当时IBM唯一的出路,直到新任CEO郭士纳走马上任。他通过对业务、组织、文化等一系列变改革,成功挽救危局。在他掌舵九年间,IBM持续盈利、股价上涨了十倍,谱写了一段“大象跳舞”的商业传奇。

这两年的阿里恰如彼时的IBM。大公司病缠身、组织臃肿低效,核心电商业务在更年轻、灵活的对手“拼抖快”的性价比攻势下节节败退,甚至也动起了集团拆分的念头。

过去的一年,阿里发起了“1+6+N”这一号称“24年来最大变革”以自救,近期发布的财报,无疑是观察变革阶段性成果的最好窗口。而这份财报通篇都在释放一个积极的信号,即阿里正在行之有效地重拾增长。

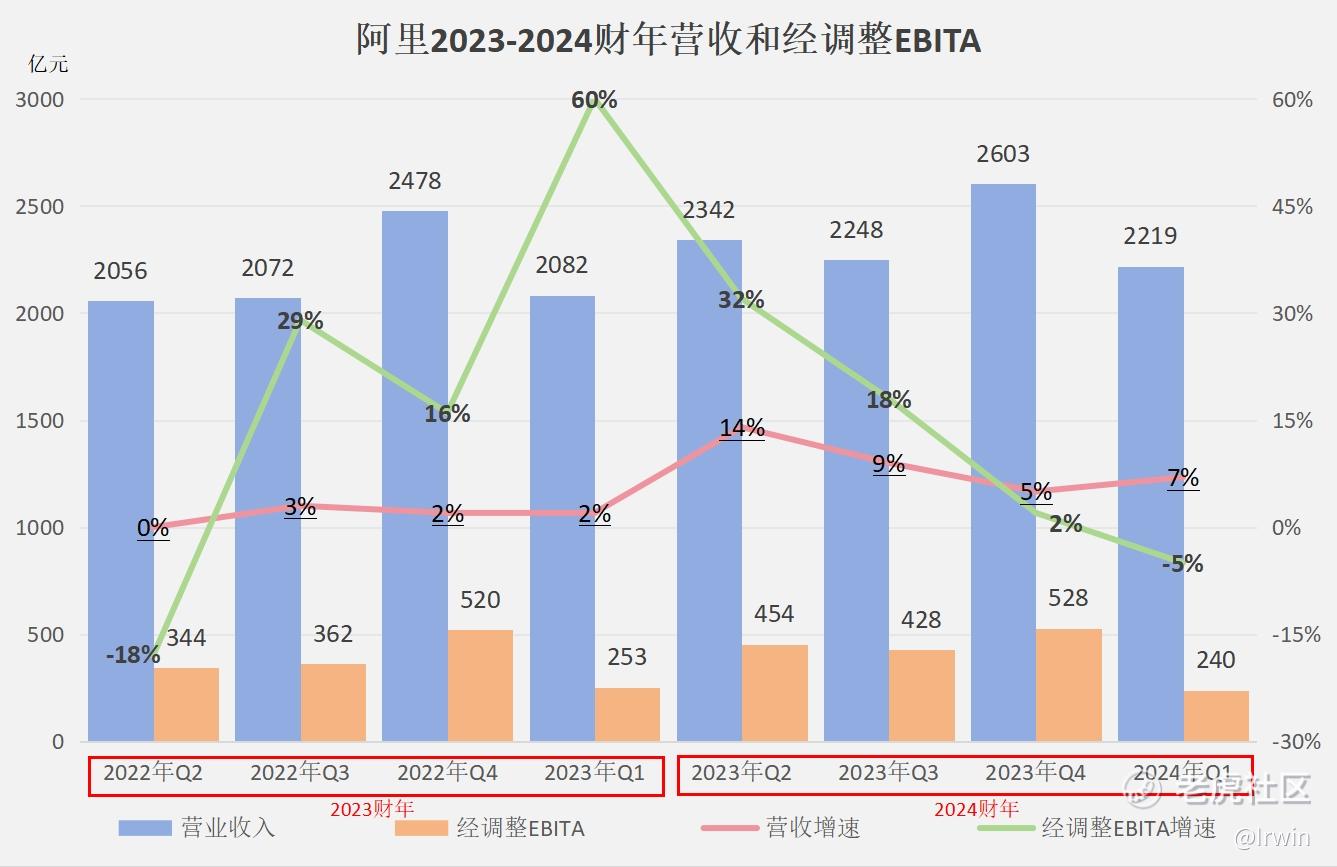

2024年Q1,阿里集团营收2218.74亿(元人民币,下同),同比增长7%;整个2024财年(2023Q2-2024Q1)营收9411.68亿,同比增长8%。再看利润端,今年Q1阿里集团经调整EBITA为239.69亿,同比下降5%;整个2024财年经调整EBITA为1650.28亿,同比增长12%。

由上图可见,阿里本财年各季度营收增速都高于上一个财年。但代价也很明显,利润端严重承压,EBITA增速普遍低于上一个财年——属于典型的流血换增长。即便如此,重拾增长依然如黄金般可贵,能给到市场的信心也远非“靠财技做出来的高利润”可比。

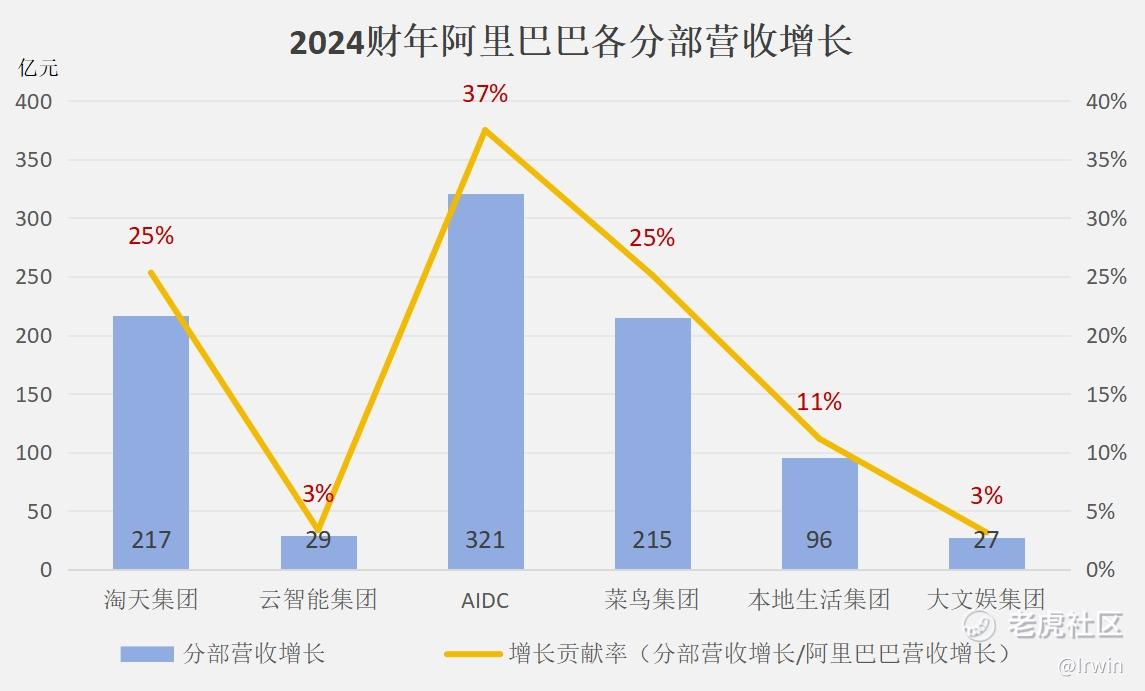

接下来逐个分析阿里各业务板块:

淘天集团

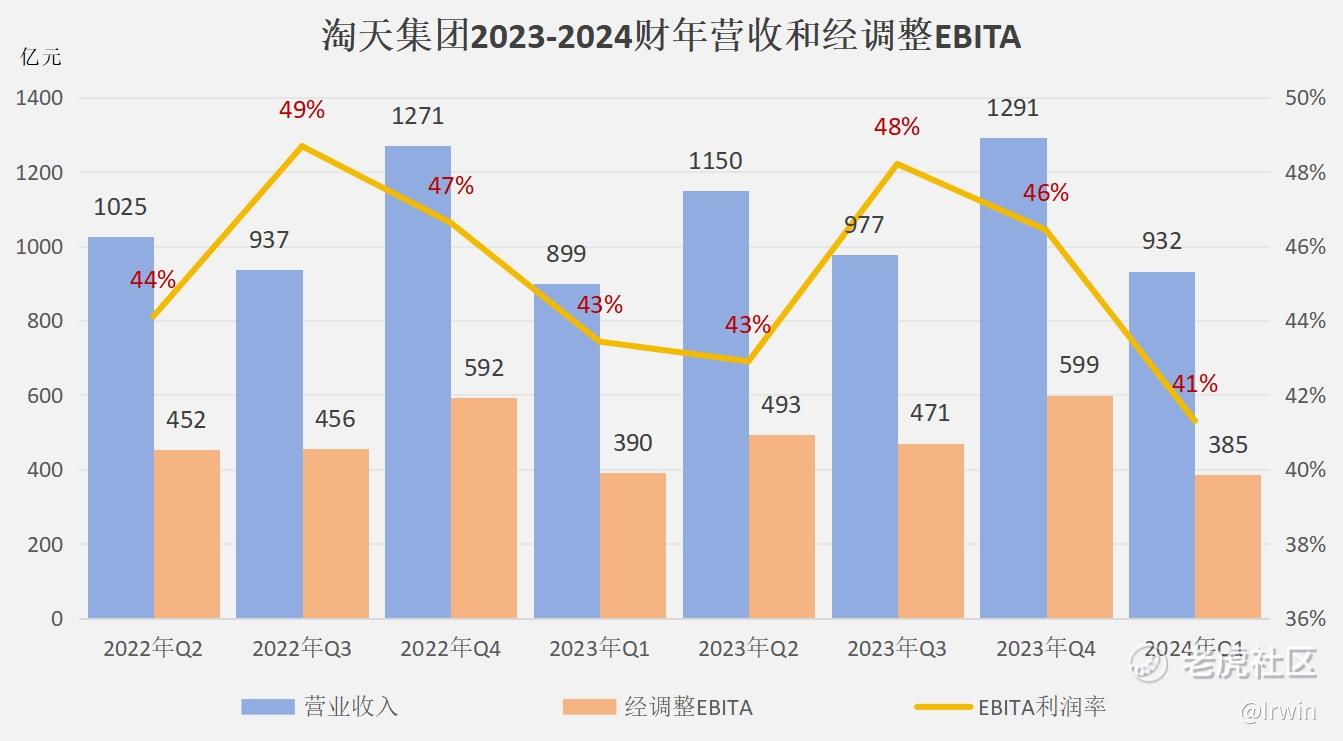

2024年Q1,淘天集团营收932.16亿,同比增长4%,占阿里集团总营收比为39%;2024财年营收4348.93亿,同比增长5%,占阿里集团总营收比为43%。利润端,2024年Q1淘天集团经调整EBITA为385.01亿,同比下降1%;整个2024财年经调整EBITA为1948.27,同比增长3%。

作为阿里集团最重要的营收贡献者和利润奶妈,将“价格力”上升为核心战略,全力以赴跟进性价比对手的淘天集团,无疑是最能直观反映阿里“流血换增长”现象的。

如上图所见,2024财年淘天集团每个季度的“经调整EBITA”利润率都低于2023财年同期,在今年Q1季度甚至到达过去两年最低水平。

淘天本季度业绩另有一大亮点,即GMV时隔多个季度后重回双位数同比增长。但其“客户管理”收入(主要是广告)同比增长却只有5%,远低于GMV增速。说明在“价格力”这一核心战略下,淘天的货币化能力(收入/GMV)有所降低。

当然这也是不得不付出的代价:面对来自“拼抖快”残酷的竞争,扩大平台整体交易量、守住不断被蚕食的市场份额,显然比短期变现更加重要。

云智能集团

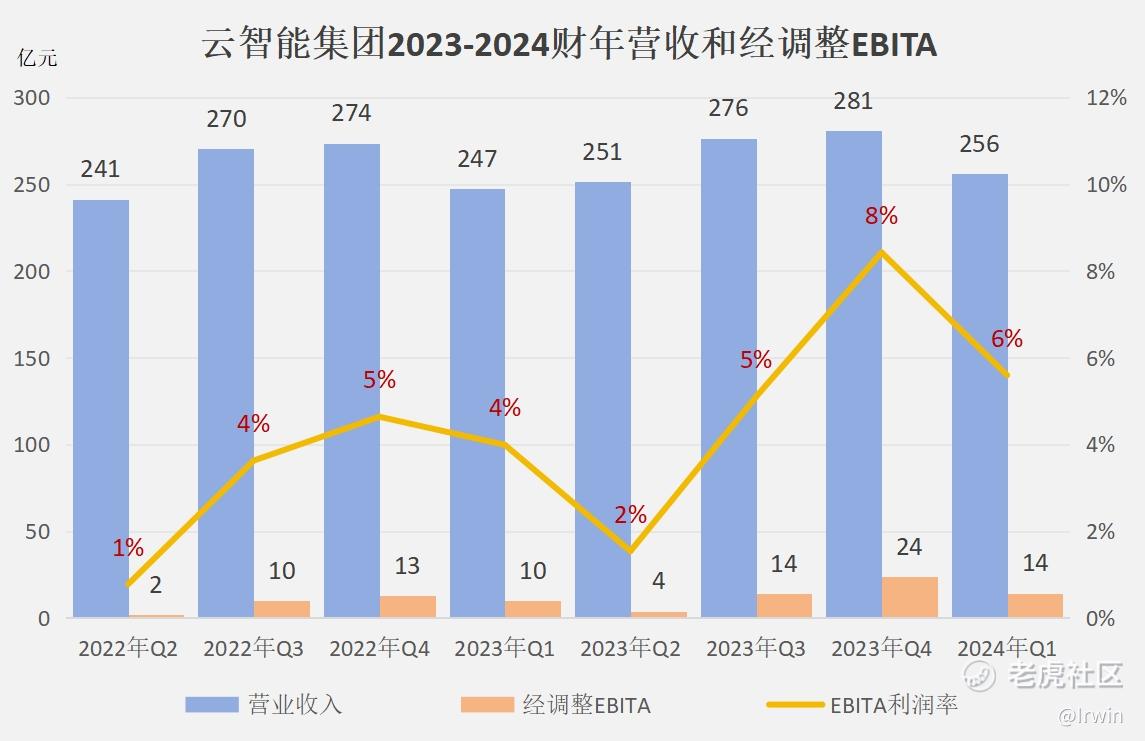

2024年Q1,云智能集团营收255.95亿,同比增长3%,占阿里集团总营收比为11%;2024财年营收1063.74亿,同比增长3%,占阿里集团总营收比为10%。利润端,2024年Q1云智能集团经调整EBITA为14.32亿,同比增长45%;整个2024财年经调整EBITA为61.21亿,同比增长49%。

阿里云在本财年和淘天走了看似完全相反的道路。它主动收缩了低利润的私有云业务——根据项目要求单独部署,毫无规模化可言,属于增收不增利的典型;转向以共有云业务为核心——标准化产品服务,具有很明显的规模化特征,跨过盈亏平衡点后,新增收入绝大部分都能转化为利润。

因此,阿里云业务这一年在财报上的反映几乎都是营收增长很难看(除去阿里内部集团间业务,本季度增长甚至为负),但利润率持续快速提升。

当然,对阿里云来说,无论是作为曾经被期望的“集团第二增长曲线”,还是作为目前AI技术为数不多的可变现渠道,如果长期无法快速增长,无疑将是巨大的失败。在本次财报会上,管理层预测云业务将在新财年的下半年重回双位数的营收增长——希望这会是阿里云真正起飞的开始。

国际数字商业集团

2024年Q1,阿里国际数字商业集团(下称AIDC)营收247.48亿,同比增长45%,占阿里集团总营收比为11%;2024财年营收1025.98亿,同比增长46%,占阿里集团总营收比为10%。利润端,2024年Q1阿里AIDC经调整EBITA为-40.85亿,亏损同比增长88%;整个2024财年经调整EBITA为-80.35亿,亏损同比增长63%。

随着近两年阿里云业务发展缓慢,AIDC已经一跃成为整个阿里集团最主要的增长引擎。不但本身对阿里营收增长的贡献越来越大,还带动了作为跨境电商配套基础设施的菜鸟物流高速增长。

从上图可看出,AIDC和菜鸟(营收增长主要源于跨境电商物流服务)加起来足足贡献了整个阿里集团超过60%的营收增长。虽然AIDC季度EBITA亏损率从去年Q1的-12%增加至本季度的-15%,年度EBITA亏损率从上个财年的-7%增加至本财年的-8%,但对阿里这个庞然巨兽来说,这点亏损增加的代价完全是“毛毛雨”。

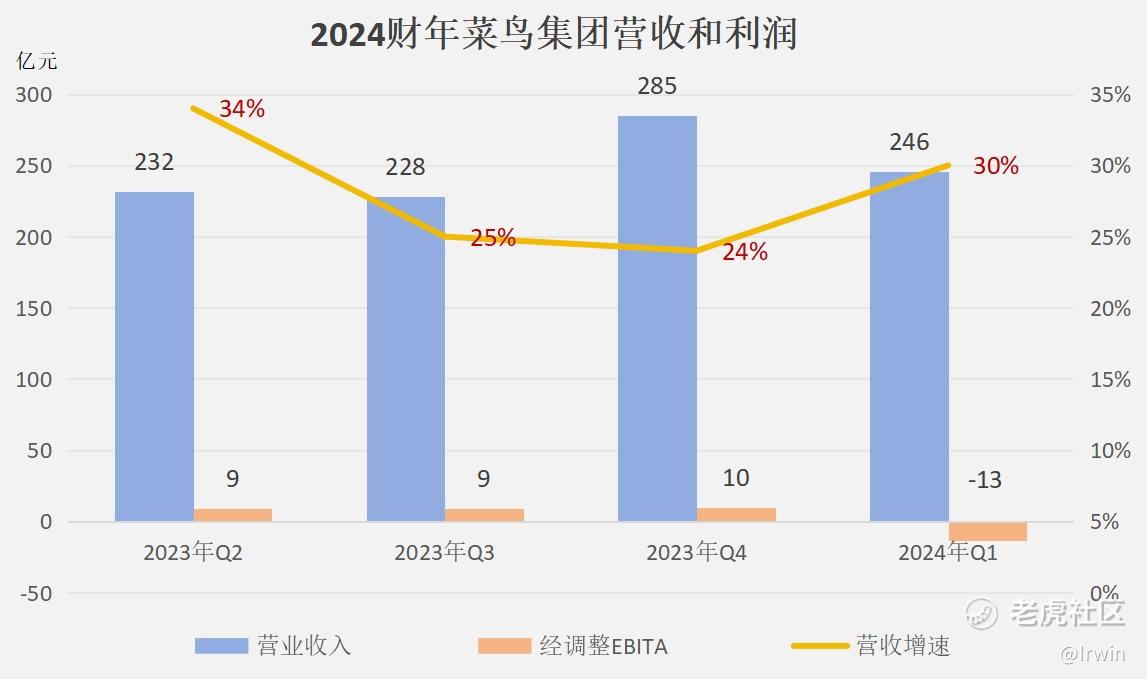

菜鸟集团

2024年Q1,菜鸟集团营收245.57亿,同比增长30%,占阿里集团总营收比为10%;2024财年营收990.2亿,同比增长28%,占阿里集团总营收比为10%。利润端,2024年Q1菜鸟集团经调整EBITA为-13.42亿,亏损同比增长321%;但在整个2024财年实现扭亏为盈,经调整EBITA为14.02亿,而上一财年为亏损3.91亿。

近两年菜鸟在整个阿里集团内可谓名副其实的“优等生”,要增长有30%左右的同比增速,要利润也能扭亏为盈。虽然作为物流行业的“老传统”——利润率不免有点难看,但能够不依靠淘天这个“奶妈”,实现自给自足已经尤为可贵。更何况它还作为重要的基础设施支撑着目前阿里最大的增长引擎AIDC。

所以,阿里最终没有舍得放手,把菜鸟拆出去独立上市也是可以理解的。本季度菜鸟的亏损也跟上市未果对员工进行一次性补偿有关,而在此之前它已经连续三个季度实现经调整EBITA盈利。

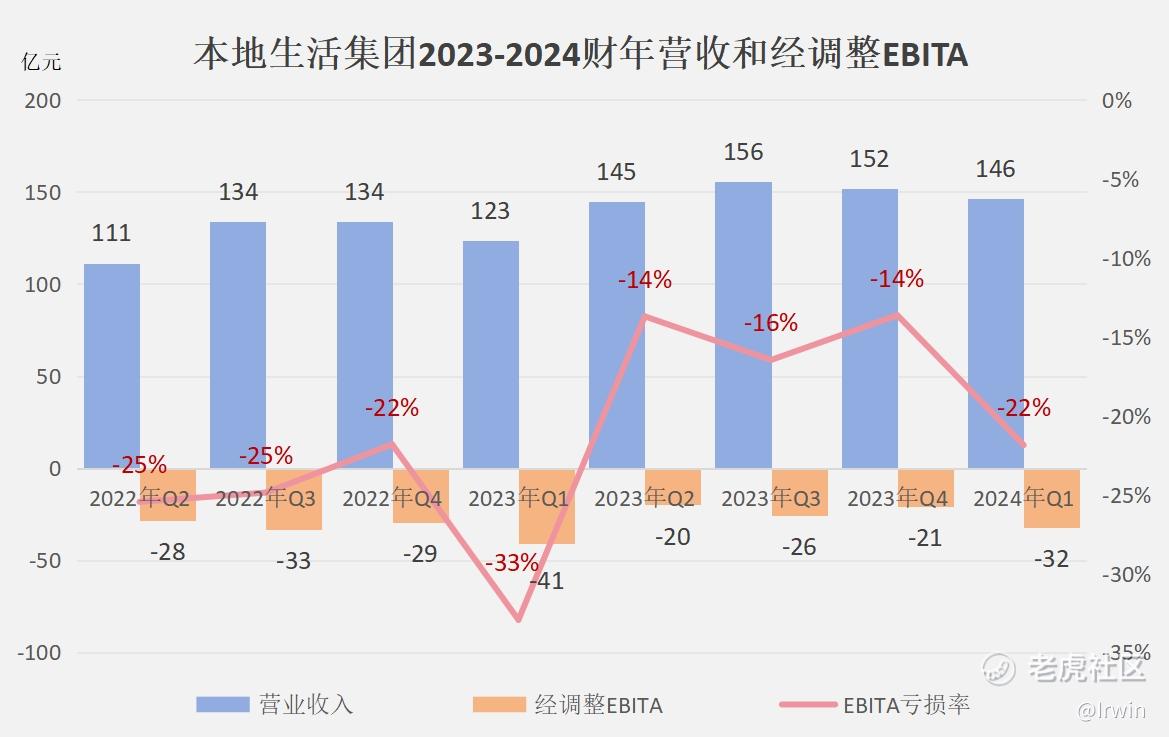

本地生活集团和大文娱集团

2024年Q1,本地生活集团营收146.28亿,同比增长19%,占阿里集团总营收比为6%;2024财年营收598.02亿,同比增长19%,占阿里集团总营收比为6%。利润端,2024年Q1本地生活集团经调整EBITA为-31.98亿,亏损同比减少21%;整个2024财年经调整EBITA为-98.12亿,亏损同比减少25%。

2024年Q1,大文娱集团营收49.45亿,同比下降1%,占阿里集团总营收比为2%;2024财年营收211.45亿,同比增长15%,占阿里集团总营收比为2%。利润端,2024年Q1大文娱集团经调整EBITA为-8.84亿,亏损同比减少22%;整个2024财年经调整EBITA为-15.39亿,亏损同比减少45%。

不论是丰富交易场景还是缓解流量焦虑,这两块业务对阿里整个集团来说有一定的作用,但前提是不能无限制亏损下去。尤其本地生活集团,在保持不错增速的同时,亏损率持续降低,在不久的将来大概率是可以盈利的。

另外,阿里巴巴在经历了近几年增长乏力和股价低迷后,也开始认真考虑股东回报,一改中概股手握大把现金不分红的传统陋习。继去年十二月派发了25亿美元的2023财年股息后,阿里将在今年六月派发40亿美元的2024财年股息。

同时,2024财年阿里回购了约125亿美元的股票,加上40亿美元的股息,整个财年阿里用以股东回报方面的支出达165亿美元,约占市值的8%。

最后,套用马老师的一句话:改革第一年难,第二年更难,第三年很美好。希望进入改革第二年的阿里能顺利迎来第三年的美好。。。

精彩评论