当前经济环境下,大型科技公司不仅主导了股市,实际上掩盖了投资者对美联储将长期保持高利率的担忧。大小市值股票之间的表现,映射了我们在更广泛的经济环境中看到的危险的背离现象。

壹.大科技的“保护罩”

这两年来,标普500指数中的平均股票受债券收益率上升的波动比以往更大,而收益率下降时的利好率也更大。然而,由于大型科技公司拥有庞大的现金储备,使其免受美联储影响,走势受利率前景的影响要小得多。今年,一些科技巨头如 $英伟达(NVDA)$ 、 $微软(MSFT)$ 、苹果和 $谷歌A(GOOGL)$ ,多少都受到人工智能热流的推动。标普500指数与其平均成分股在估值和对利率敏感度上的高度异常分化,显示出这些大公司悄悄而有力地扭曲了“宏观”投资者的衡量标准。

贰.估值“魔镜”:高估还是低估?

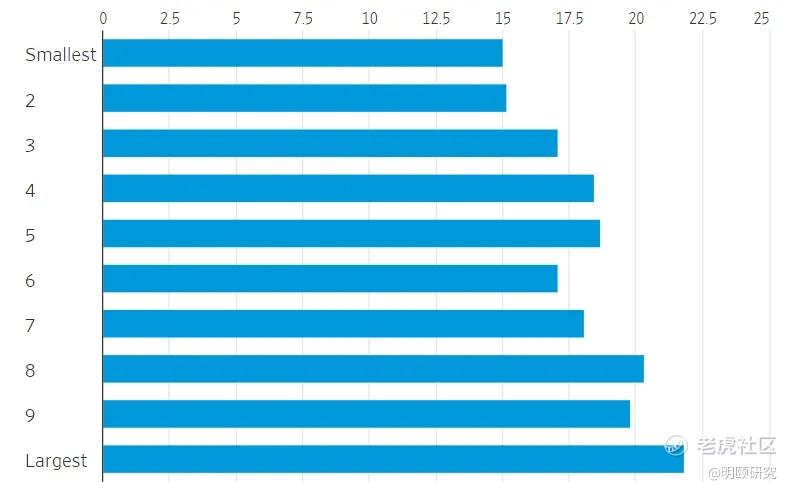

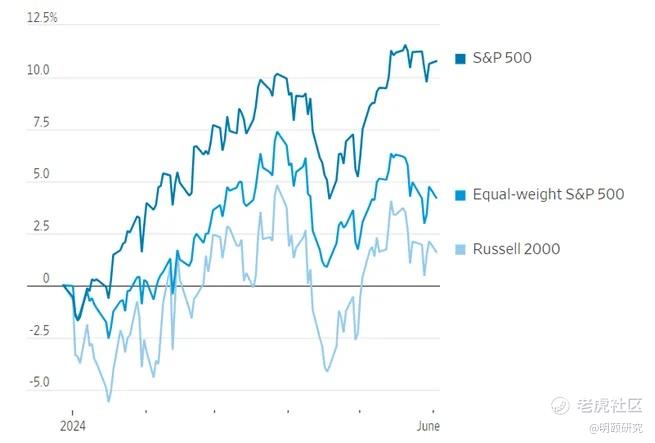

如上图,按市值将市场分成十组,随着公司价值的上升,每一组的估值也稳步上升。标普500指数中的中位数股票市盈率为18倍,而大科技股主导的指数为21倍以上。普通的标普500指数(对大型公司给予更大权重)和等权重口径(将小公司和大公司一视同仁)的表现差异也反映出对利率的敏感度。今年到目前为止,普通标准普尔指数上涨了10%以上,而等权重口径的上涨不到5%。

叁.现金为王:大科技的避风港

大型科技公司有庞大的现金储备,在美联储于2022年开始加息前,超大公司选择通过再融资债券来锁定低利率,而小公司通常没有现金储备来赚取利息,更需要发行债券来筹集现金。小公司甚至无法进入债券市场,这也是今年小型公司罗素2000指数仅上涨1.6%,远远落后于标准普尔500指数的原因之一。

肆.投资者的“心病”与市场表现

对长期高利率的担忧导致投资者避开标准普尔指数的低市值股票。当债券收益率下降时,利率敏感的小市值股票通常表现良好。然而,由于标准普尔指数受到其主导的大型科技股的巨大权重影响,指数整体表现不佳。大小市值股票之间的表现,映射了我们在更广泛的经济环境中看到的危险的背离现象。如果美联储如几位政策制定者最近几周所建议的那样,等待更长时间再降息,那么已经受到高利率困扰的将面临更大压力。较贫穷和年轻的借款人已经感受到高利率的压力,这会拖累经济增长。

伍.未来展望:小公司能否翻身?

今年市场反应的奇特之处在于它几乎与2022年完全相反。那时,大型科技股暴跌,投资者下调其高估值,导致标准普尔指数全年下跌19%。而今年,人工智能的兴奋抵消了估值打击。投资者已经意识到许多大型公司所持有的长期债务和现金储备能够使它们在高利率环境中表现更好。大科技领域之外的投资者有理由担心高利率。对于那些寻找便宜股的人来说,标准普尔指数的高估值掩盖了其市值最小的50个公司的市盈率中位数几乎与2020年新冠疫情恐慌低谷时的指数整体相当,约为15倍。如果降息真的发生,小公司应该终于有机会让大科技黯然失色。

基于美林时钟,明颐研究提醒: 当债券收益率继续变化,在关注市场风险的同时,将目光下移到下一层公司。

精彩评论