可口可乐是一只美股里面非常著名的慢牛股,著名在原因于它是一只牛股,更在于他的“慢”!拉开可口可乐的K线图,我们就知道为何我们说他是慢牛股!距离现在最近一次可口可乐股价有明显的调整是去年3月份,当时疫情原因,可口可乐的股价下调了20%,再往前推,可口可乐股价有明显调整就到了08年的金融海啸了。

换句话说,可口可乐自从金融海啸结束后到2020年都处在牛市,股价从12.85美元一路上涨至去年疫情前58.14美元,多头行情长达十多年,且中间没有明显的修正。

可口可乐股价的表现,即便在全球最好美股行情中也是非常罕见的,即便是美股中的大蓝筹——苹果(AAPL)在近十年也有过几次幅度不晓小得修正。稳定的赛道再加上高逐步提高的分红,为可口可乐股价提供强力的支撑,同时也让其成为股神巴菲特最喜爱的股票之一。

然而这两年可口可乐却好景不长,去年才因为疫情而重挫,今年一月份股价又再次败在疫情之手。去年12月份,可口可乐股价一度来到54.39元美元,眼看就要突破前高继续引吭高歌,却在成功前功亏一篑!现在,可口可乐股价已经跌至48.15美元,一月份单月跌幅高达12.20%。

过去一周科技股为首的美股崩盘,纳斯达克综合指数单周下跌幅度近5%、道琼工业指数、标普500股指单周下跌幅度也达到3-4%,可口可乐一周跌幅还不到1%,不是因为他有多牛,而是因为前期股价已经经过一轮修正。

进入2021年,可口可乐股价为何暴跌?目前可口可乐股价止跌了吗?今日,我们从消息面、基本面、技术面分析上面提出的两个问题。

一、二次疫情下的挣扎

疫情是可口可乐的催命符,去年二月份的第一波疫情,和十二月的第二波疫情都没有逃过。第一次疫情主要影响可口可乐的全球业务,而第二次主要是聚焦在欧洲市场上。

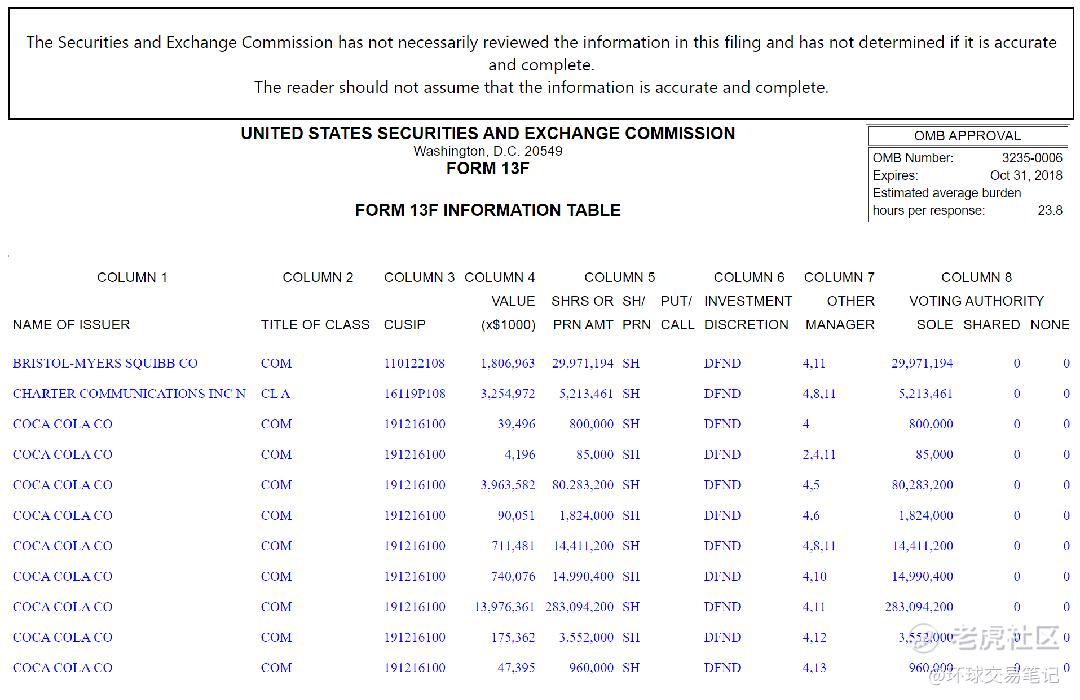

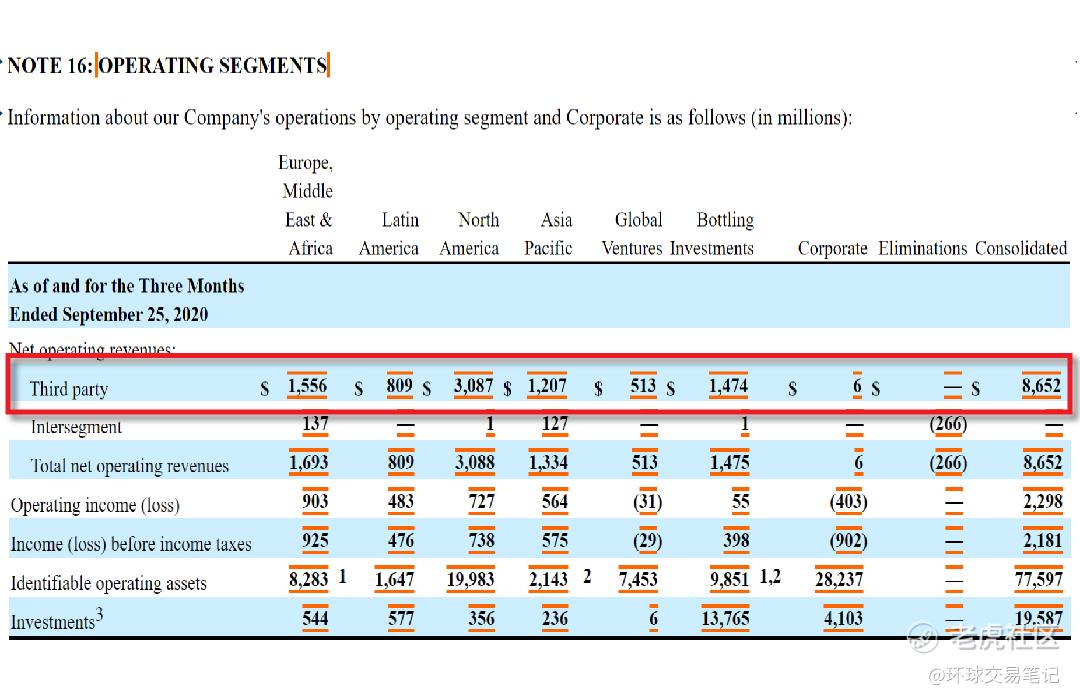

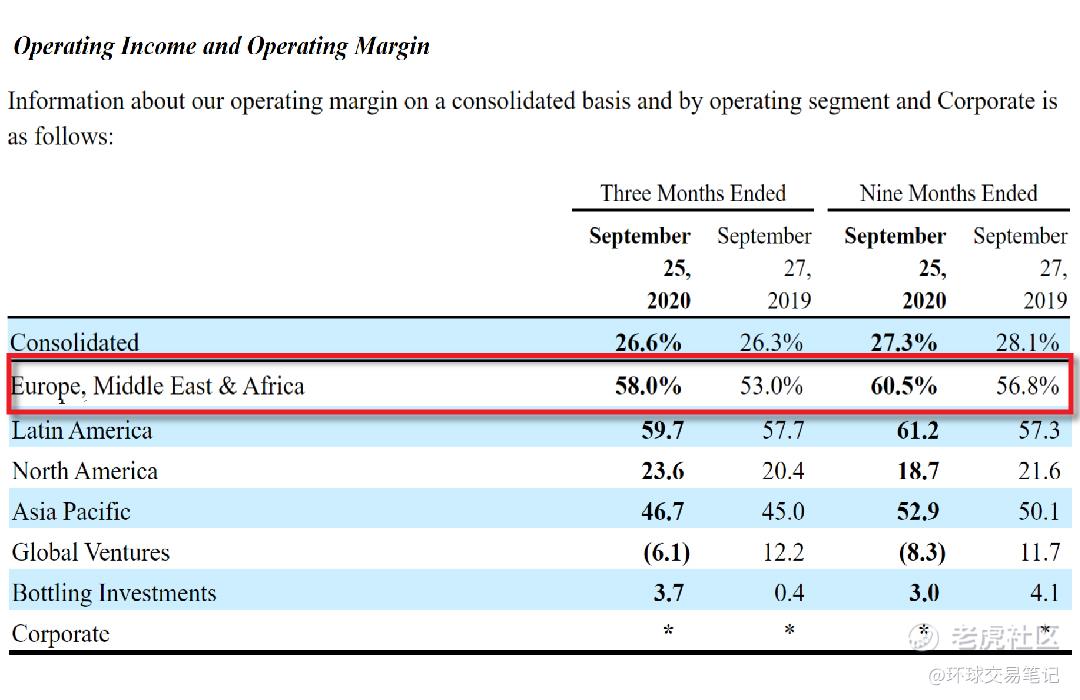

对可口可乐公司来说,欧洲是非常重要的一块市场,因为该市场是决定可口可乐盈利多寡的很大一个关键,通过最近的一份财报(2020年三季报)可以应征上述观点。

可口可乐公司当前的营业收入(Net operating revenues)有近17.9%来自欧洲、中东、非洲地区。

考量到欧洲地区的消费水平,欧洲业务失利的话,将会给公司的利润带来更大的影响,目前,可口可乐有近40%营业利润(Operating income )来自欧洲、中东、非洲地区。

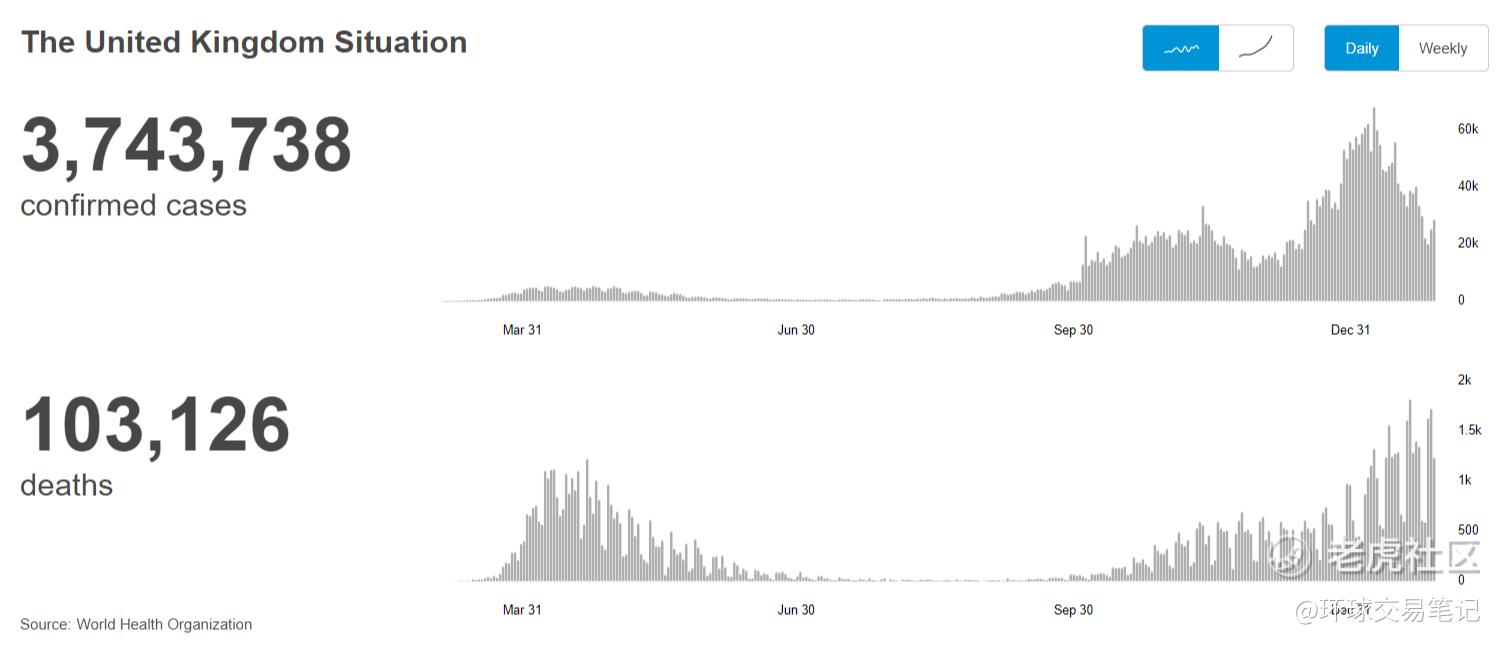

去年底的第二波变异病毒,其发源地正来自欧洲,病毒首先是从英国开始传播,在世界卫生组织的官网上,英国一月初的确诊人数来到最高峰。鉴于英国和欧盟国家的频繁联系,病毒也很快的扩散到其他欧洲国家。

因此,疫情之下,可口可乐在欧洲的餐饮合作伙伴受到影响无法开业或是暂停开业,饮料的销售渠道大受影响,公司股价在一月份暴跌也就可想而知。

二、危机之下的转机

疫情影响了可口可乐的销售情况,进而促使其股价下跌,但是站在投资人观点,这对百年企业可口可乐也不全是坏事。对于仰仗实体经济的企业来说,疫情封堵了公司在线下的销售渠道,但是也催生行业内或是公司内发生一系列的改革。

去年特斯拉、蔚来等新能车的崛起,除了新能源新政的支持,也和这些公司采用线上销售有关。另一个例子是中国的老牌消费品龙头公司,诸如格力电器,在董事长董小姐的带领下也一只脚跨入直播带货。中国股王更是借着线上渠道大开的时机,削减经销商以提高利润。

对比可口可乐,上面举出的一些公司还算年轻,改革都不一定顺利,那么,长期躺在功劳簿上的可口可乐想要改变经营的风格更是难上加难,也唯有外部压力能迫使可口可乐开启一系列大刀阔斧的改革。

我们简单整理去年市场上关于可口可乐公司的一系列消息:

1、全球裁员2200人:在美国将通过裁员和买断来削减1200个工作岗位,约占其本土市场劳动力的12%。可口可乐预计将因此付出3.5亿美元至5.5亿美元的员工遣散费。

2、调整组织架构:美国四个地区的经营部门数量从17个减少至9个。

3、取消名下200个品牌:占其投资数量的一半,其名下著名品牌Odwalla,Zico和Tab均停止运营。

4、加码中国:去年三季度,湖北太古可口可乐新增的生产线已经完成招标,预计明年4月底正式投产。

5、微软和可口可乐五年合作:淘汰老旧的管理系统,采用新的供应商业软体。

裁员、调整组织架构、削减品牌、更新管理软件,种种措施都指向节省费用,其中又以人事费用的削减为重。改革的步伐也算是大刀阔斧,也给可口可乐一个长期的利好,投资人可以期待,未来减负重而行的可口可乐有超预期的表现!

三、稳定的现金流和收益

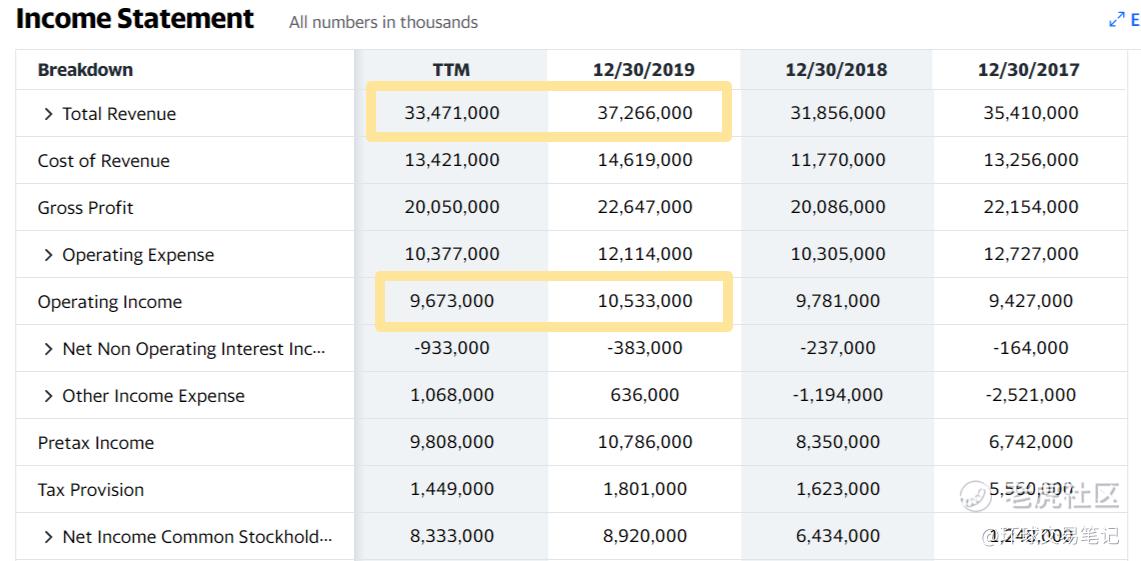

不只消息面,基本面也反映了可口可乐公司向好的变化。先看利润表,根据滚动推算,可口可乐公司2020年营收约在33.4B(billion),2019年营收约在37.2B,营收的下降幅度约为10%,营业利润部分,根据滚动估算,2020年公司营业利润约为9.7B,同比上一个年度仅仅下降8%。可见可口可乐过去一年依旧在赚钱,只是少赚了一些!

在餐饮行业许多时间无法开业甚至倒闭的时候,可口可乐营收和利润能保持在比较高水平,已经证明可口可乐公司的获利能力并没有衰退,反而表现是超出市场预期的。

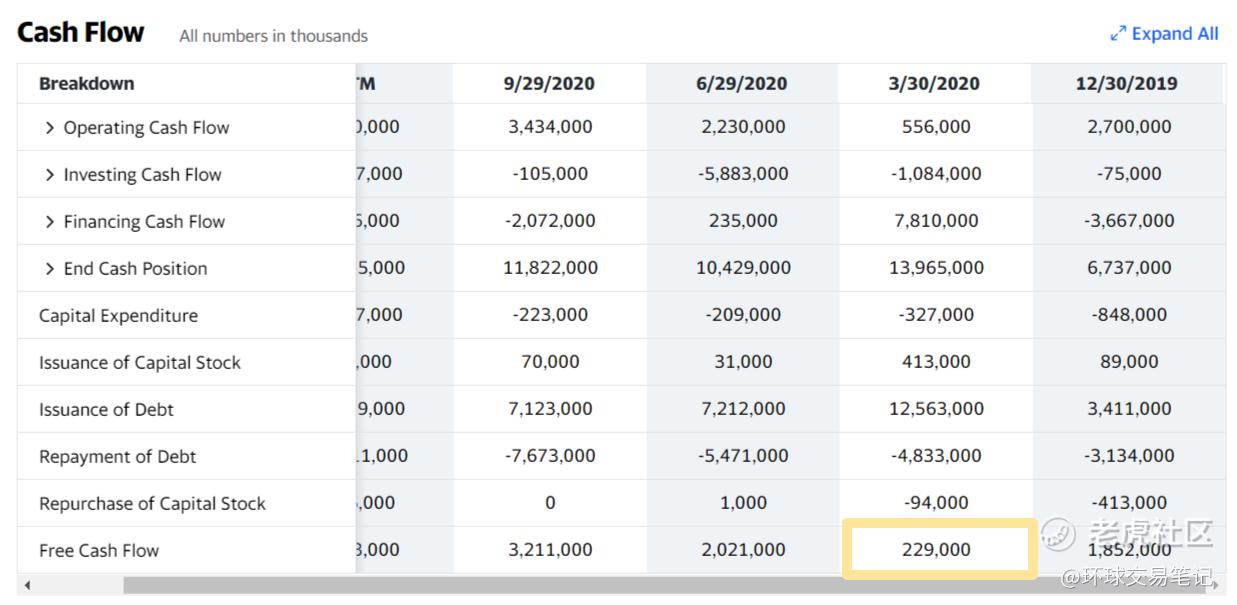

再看现金流,我们发现可口可乐的自由现金流在第一季度大幅减少,那是因为管理层提前抽调现金以应对疫情影响比较严重的二季度和三季度,也因为自由现金流在一季度优先扣除,可口可乐在二季度、三季度自由现金流量的增幅都是远远超过净利润的。这就是可口可乐的优势,虽然他们的获利能力可能没有竞争对手强,但是在现金流的控制上,可口可乐绝对是市场上的顶尖!

最后,跟各位分享我们对可口可乐的估值:

首先,我们疫情最严重的时间是在2020年,该年可口可乐的经营状况也最差,自2021年开始,全球疫情得到改善,一般情况下可口可乐也在2021年开始恢复增长。因此我们可以假设自2021年开始,可口可乐每年的盈利都以5%成长率增长。

那么2020年至2022年EPS分别为:1.90、2.10、2.21美元,对应当前股价,市盈率分别为25.34倍,22.93倍,21.79倍。

若是未来可口可乐公司经营情况稳步上升,市盈率可以保持在饮料行业的平均水平的25倍,对应2021年、2022年股价分别为52.5美元和55.25美元。和去年的高位股价非常接近。

若是饮料板块表现不佳,市盈率下降到20倍,对应2021年、2022年股价分别为42.0美元和44.2美元。

四、总结

综上所述,虽然我们无法预期可口可乐为投资人带来爆发式的收益,但是合理的股价,加上充沛的现金流,使得可口可乐非常适合被拿来做长期投资。

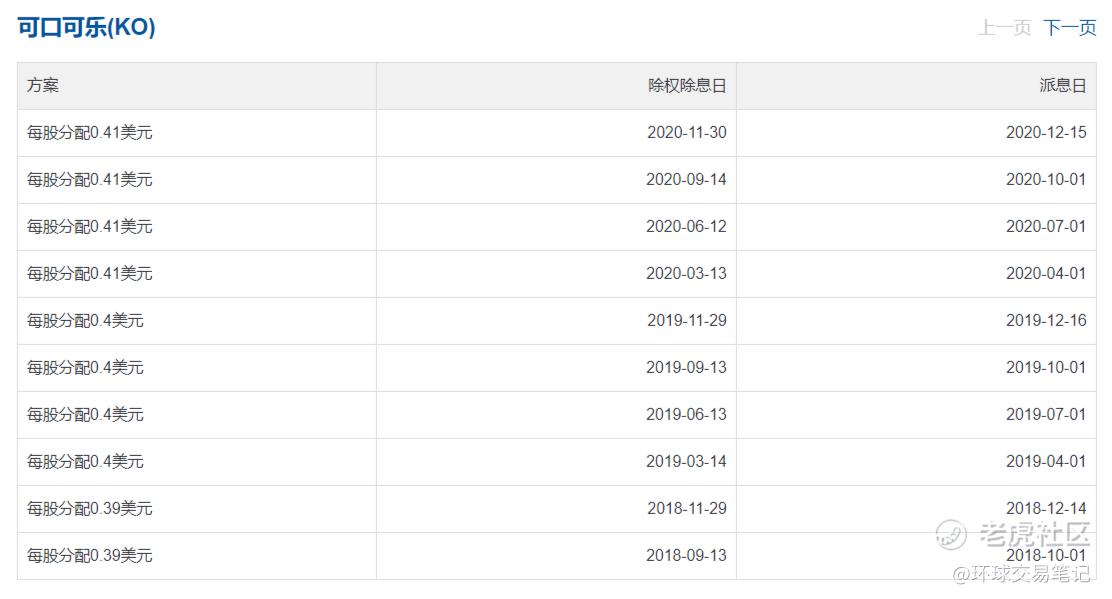

另外,虽然可口可乐过去的股价表现一般,但给的分红也非常大方。

按照市场预估,去年可口可乐每股收益为1.9美元,但是在去年四次派息中,可口可乐已经给股东发出每股1.64美元的红利,派息率达到86%非常之高。

精彩评论