上周4英伟达发布财报,财报当天最高涨10%以上,市值最高增加2000亿美金以上,周5继续上涨2.57%,可谓红的发紫。

关于英伟达多空的声音都非常多,兼听者明,我们看看多空双方逻辑分别是怎样的。

增长

(1)正方观点:AI的周期才刚刚开始,未来几年,驱动GPU需求的因素(如大规模数据中心和未来应用如语音、机器人等)将持续存在,还将高速增长。科技巨头纷纷加大了资本开支以加强AI基础设施建设

(2)反方观点:英伟达已经过了增长的高峰期,训练需求备货完成,推理目前还没爆款。后续增长将放缓,增速放缓市场给的估值将下降

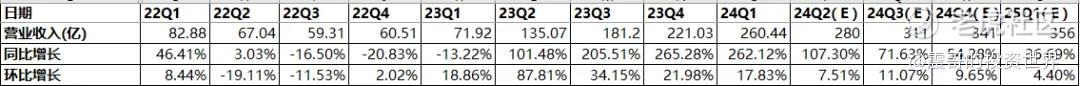

(3)看数据:

--未来4个季度营收仍保持高速增长,同比环比增速下降也是事实

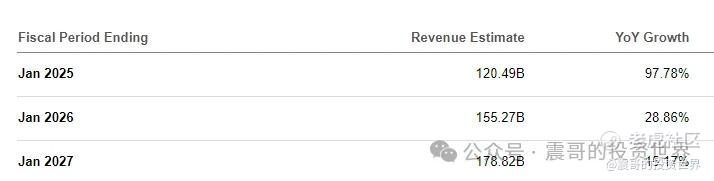

--未来3年:营收增速在6巨头中仍名列前茅,同样增速下滑也是事实

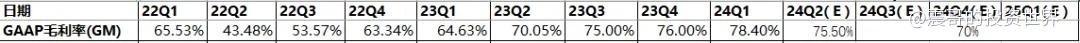

--毛利:当前78.4%的毛利逆天!后续指引24Q2 75.5%略低于本季,全年70%的指引仍然是非常非常高。同样毛利的趋势也是下降。

解读:

同样一份数据:营收和毛利绝对增速在高位,相对增速放缓,每个人有不同的解读。这波NVDA表现的转折点是大科技财报资本支出和指引增加

竞争

(1)正方观点:

--英伟达的软件生态系统越来越强大,这使得其他公司难以追赶。以24年为例:AMD MI300指引40亿,而英伟达Q1 数据中心营收225亿(其中AI 占比为绝大比例?),英伟达2023年市场份额高达98%,真是拿着望远镜也找不到对手。

--Blackwell被视为一个改变游戏规则的产品,与竞争对手相比具有显著的成本优势

(2)反方观点

--一家独大不能持久,大家都在为NVDA打工

--AMD加强软件生态并开源,在快速增长,今年指引40亿

--Google,Meta,微软,AMZN都在推出定制GPU

解读:

英伟达目前竞争优势非常明显,市场占有率98%更是逆天。未来98%的市占大概率会下降,但下降速率看AMD,Intel们是否争气

估值

(1)正方观点:英伟达3年后估值26.33倍,对比MSFT 2026年 27.49,AMZN 24.45 并不算贵,而且英伟达增速更高

(2)反方观点:MSFT,AMZN,Google,Meta都是平台公司。增长是稳定可预期的。而英伟达是强周期,估值不能和平台比

解读:

目前NVDA的估值水平和大平台基本一致,估值并不便宜,在市场情绪高昂的时候,享受高估值也正常。把NVDA看做成长股估值就合理,看做周期股估值就偏高。

其他观点

正方

(1)英伟达软件收入,网络收入都已经成为10亿级别业务,NVDA在摆脱周期性

(2)除了云服务商,消费互联网公司。汽车,医疗,国家主权的AI芯片都有非常大的需求

(3)…

反方

(1)中国的因素

(2)台积电封装产能快速扩张,英伟达交货周期缩短

(3)当前市值已经2.62w亿,恐高…

….

每个个股都有看多,看空,多空都不重要,重要的是自己在NVDA上的操作策略(买点,卖点)是什么。

精彩评论

不得不说,黄仁勋是个搞营销的高手

不管别人怎么看,我现在是不敢买他的股票了

行情有分歧的时候正是赚钱最安全的时候