物业股收割的季节尚未过去,生物医药却也迫不及待地抄起了手上的镰刀,看着锈迹斑斑的刀刃(业绩亏损),不如换个黄金刀柄(基石投资者),再把刀口磨上一磨,上阵收割!冬季已悄然来临,注定不会是收获的季节,却是最佳的收割季节;毕竟,秋天的果实,还都在口袋吧?

曾几何时,港股物业股和生物医药股还都是市场争相追捧的萌宠。“10倍杠杆,20倍杠杆,上乙组!”各种口号,撩的散户们财心荡漾,小鹿乱撞。在那个买到即赚到的日子,港股市场尽是繁华盛世。而今时今日的港股市场,如果除去蚂蚁带给大家的兴奋和麻痹,估计剩下的尽是哀嚎!

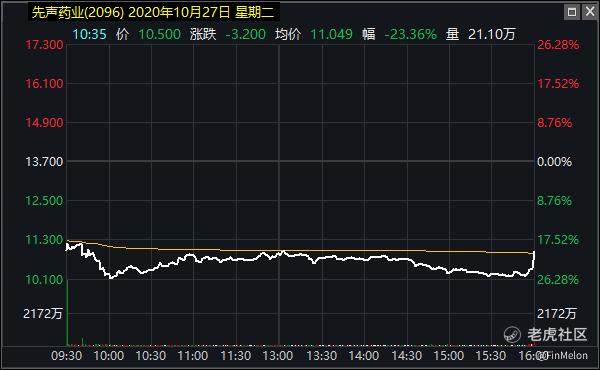

昨日,大热门的医药股$先声药业(02096)$ ,超额认购590倍,高瓴资本为基石投资者。首发当日便破发,最大跌幅26.28%,令人咋舌!

向来受散户们追捧的高瓴作为港股基石投资者常客,一度成为港股打新的风向标。从2009年6月开始的瀚森制药,首日涨幅36.75%;12月的启明医疗,首日涨幅30.45%,保利物业,首日涨幅29.20%,到今年6月份的康基医疗,首日涨幅翻倍!一直到上个月上市的明源云,上市当日也近乎翻倍,最后到本月初上市的云顶新耀,暗盘首日都超过30%!从2019年走过2020年,高瓴哪一次不是大获丰收,然而为什么这次在先声药业上却栽了跟头呢?

从先声药业二级市场席位数据可以判断,摩根士丹利已经开启绿鞋并执行,在上市首日和第二日拼命购买仍旧无济于事,过高的估值,二级市场并不买单,而且你无法阻止那些大量不限售的散户投资者!

先声药业从2007年纽交所上市成功募资2.26亿美元,市值最高一度超10亿美元,后被浑水和香橼多次做空,以及收购公司爆出狂犬疫苗造假案,公司于2013年私有化,退市估值不足上市的1/3。以本次招股市值336亿港元计算,相较于7年前退市增长了14倍!再来横向综合对比10家市值相近的十家制药公司,丽珠医药18倍PE、复星医药22倍PE、远大医药17倍PE,华润医药甚至不到9倍PE,唯独先声药业独占鳌头,PE高到36倍!我们不说非盈利的部分,因为非盈利部分本身无法估值。

以下是$荣昌生物-B(09995)$ 打新的分析及建议:

荣昌生物是一家致力于发现、开发和商业化同类首创和同类最佳新药的生物创新药公司,致力于攻克中国乃至全球多种医疗需求未被满足的自身免疫、肿瘤科和眼科疾病。目前有两款新药上市在即,且均为自主研发,从质地上来看公司是很不错的。然而这该死的估值,发行即见顶,二级市场已经看不到什么溢价空间。

估值分析:半年翻了一倍多!

荣昌生物上市前就已完成两轮融资。

2019年12月荣昌生物完成重组。

2019年12月,公司获太盟投资(PAG)投资9000万元,估值约63亿港元。

2020年3月,公司获礼来亚洲基金(LAV)、清池资本(LBC)等投资1.05亿美元,估值13.72亿美元,约106.3亿港元。

按照募资金额占比16%计算,荣昌生物发行估值约250亿元港元附近,也就是说,短短半年时间,估值增长了135%。相比起合景悠活和世贸服务真的是有过之而无不及呀!

纵使坐拥豪华的基石团队(19名基石投资者,其中包括富达,贝莱德,新加坡政府投资公司,高瓴资本,中信产业基金,中国生物制药,新华人寿,易方达基金等),一流的保荐人阵容(大摩,小摩,华泰),那又如何呢?看到大摩首日大战先声药业的散户“盛况”我们就不难判断了。

申购建议:不申购,看热闹!

精彩评论