文|恒心

来源|财富独角兽

重庆银行终于还是“兜”不住了。

市场都知道重庆银行不良率高,但到底是多大程度,似乎还没有清楚的认识。

数据是最好的证明。以重庆银行最新年报来看,截至2023年底,重庆银行不良贷款率1.34%,不良贷款余额52.11亿元,较上年末增加3.76亿元。

其中,重庆银行的房地产业和金融业不良率更是奇高。

截至2023年末,重庆银行房地产不良贷款规模为6.20亿元,较2022年末上涨近4%;房地产贷款不良率为6.48%,较2022年末上涨0.6个百分点,在A股城商行中位列前端。更令人惊讶的是,2016年至2023年末,重庆银行房地产不良贷款规模由0.35亿元增至6.20亿元,大幅上涨近17倍;房地产贷款不良率从0.2%增至6.48%,大幅上涨逾31倍。

再来看金融业,截至2023年末,重庆银行金融业贷款金额为8.6亿元,其中不良贷款金额就达到了1.48亿元,不良贷款率更是高达17.19%。重庆银行这一不良率数据,是招商银行的59.28倍、农业银行的132.23倍、中国银行的859.5倍,“荣登”行业第一。

“纸是包不住火的”,如此庞大的不良规模,最终迫使重庆银行低价甩卖。

上月,据全国产权行业信息化综合服务平台披露,贵阳荣达房地产开发有限公司不良债权转让挂牌转让,转让方为温州市财务开发有限公司,转让底价为4750万元,信息披露起止时间为2024年4月25日至2024年4月30日。据悉,上述不良债权卖方就是重庆银行,近5.4亿元不良债权涉及本金近2.5亿元,累计欠息近2.88亿元,该房企旗下主要项目就是“尚善·御景”。

这引来无数吃瓜群众,2.5亿元的本金,却只卖不足零头,属实是“打骨折”甩卖。

事实上,除了不良规模高企,重庆银行近年来还面临高层频繁换血,业绩承压,股价低迷、内控暴露等一系列问题。

01

不良率高企,集中风险显著

至于重庆银行为何积累下如此高的不良规模,根源还在于贷款集中度高。

截至2023年底,重庆银行总资产近7600亿元,比上年末增幅近11%,总贷款额3929.35亿元。其中,公司贷款2504亿元,较上年末增幅近20%;零售贷款近950亿元,较上年末微增0.45%;票据贴现448.5亿元,较上年末下滑5.15%。同期末,重庆银行总存款额4148.13亿元,其中公司定存额1297.2亿元,较上年末下滑2.4%,个人定存1802.8亿元,较上年末增幅22.25%。

重庆银行的公司贷款主要集中在金融业,批发和零售业,采矿业,制造业以及房地产业。联合资信在对重庆银行的评级报告中指出,2022年该行前五大行业贷款余额占公司贷款的比重为49.9%,较上年末有所下降,“但仍面临一定行业集中风险。”2023年,重庆银行前五大行业贷款余额的占比进一步提升至50%以上。

截至2023年底,重庆银行不良贷款率1.34%,较上年末1.38%下降0.04个百分点,但仍高于2019至2021年不良率,不良贷款余额52.11亿元,较上年末增加3.76亿元。

按行业分类,截至去年底,重庆银行不良规模排第一的是金融业,近14.79亿元,不良率17.19%,较上年微增;排第二的是批发零售,不良余额约11.18亿元,不良率5.19%,较上年增加0.91个百分点;排第三的是采矿业,不良余额10.125亿元,不良率7.45%,较上年末剧减6.78个百分点;排第四的是制造业,不良余额8.58亿元,不良率3.11%,较上年末增加0.57个百分点;排第五的是房地产,不良余额近6.2亿元,不良率6.48%,较上年增加0.6个百分点。

信贷资产质量方面,2022年以来,在宏观经济下滑的背景下,重庆银行部分客户偿债能力有所弱化,不良、关注及逾期贷款占比较上年末均有所上升,其中采矿业、电力、热力、燃气及水生产和供应业、金融业及房地产业等行业不良贷款率处于较高水平。

不仅如此,重庆银行业绩也承压。据财报显示,2023年重庆银行实现营收同比下滑1.89%至132.1亿元,营业利润同比下降2.29%至61.6亿元,净利同比增长2.2%至52.3亿元,归母净利同比增幅1.27%至49.3亿元,增利不增收主要是受惠于所得税同比减少约3.2亿元。

虽然重庆银行公司银行部总经理周宗举曾表示“未来将通过加大生息资产投放、管控负债成本、增加非息收入等措施,支持盈利能力保持稳定”,但随着央行对LPR持续下调,各家商业银行净息差持续收窄,非利息收入也在大幅下滑,重庆银行营收仍将面临较大挑战。

02

高层频繁换血,合规问题暴露

对于重庆银行而言,2023年是具有转折性的一年,8月从“万亿级”规模的重庆农商行挖来副行长高嵩担纲其行长一职。而今年年初,“农行”背景的杨秀明又成为重庆银行新董事长。

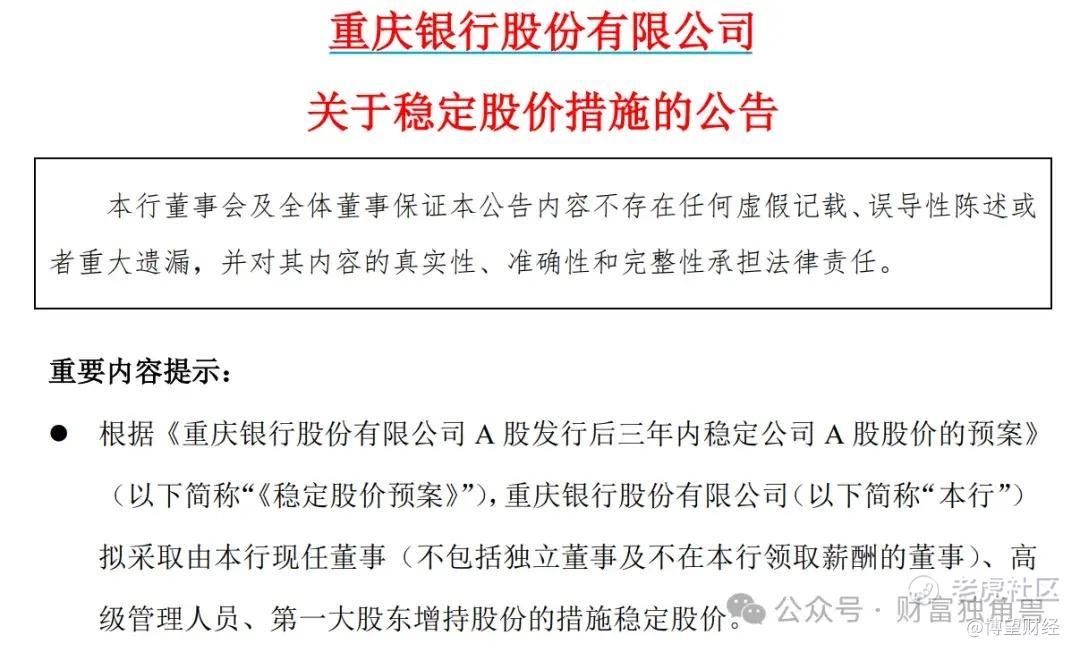

而就在杨秀明当选新任董事长的前一天,重庆银行还发布了关于稳定股价措施的公告。值得一提的是,这已是重庆银行A股上市三年以来第四次触发稳定股价措施。而不良率高企就是导致股价下跌的罪魁祸首。

A股上市之初,重庆银行股价曾涨至最高点13.82元/股,但好景不长,随后便呈现一路下行的走势,截至发稿时股价为7.78元/股,较最高点已跌去超40%。此前重庆银行多次出手稳定股价,自A股上市以来董事、高管以及第一大股东合计耗资逾1亿元护盘。但从结果来看,成效并不显著。

事实上,重庆银行近年来多名高管发生变动,涉及董事长、行长、副行长、董事等多个重要职位。去年,重庆银行有三位副行长、两位董事相继离职。

令重庆银行头疼的,还有合规问题暴露。

近日,据国家金融监督管理总局巴南监管分局公布的行政处罚信息,因违规变相超权限发放贷款导致贷款资金被挪用,重庆银行万盛支行被罚50万元,同时原业务部经理周勤被禁止从事银行业终身;重庆银行万盛支行原副行长张仕永被警告。

但这并非重庆银行及旗下分行2024年的首张罚单。1月19日,因员工行为管理不到位,员工违规为民间融资牵线搭桥,重庆银行江津支行被罚40万元,时任重庆银行江津双福支行行长张义被警告;2023年11月,重庆银行还因投资业务调查、审查、审批不尽职;资金投放不合规,被罚150万元,两名相关责任人被警告。

挑战重重的重庆银行给新董事长杨秀明留下了不小的难题。

精彩评论