$Sea Ltd(SE)$ Q1的业绩好坏参半,一方面显著增收,另一方面利润下滑厉害。

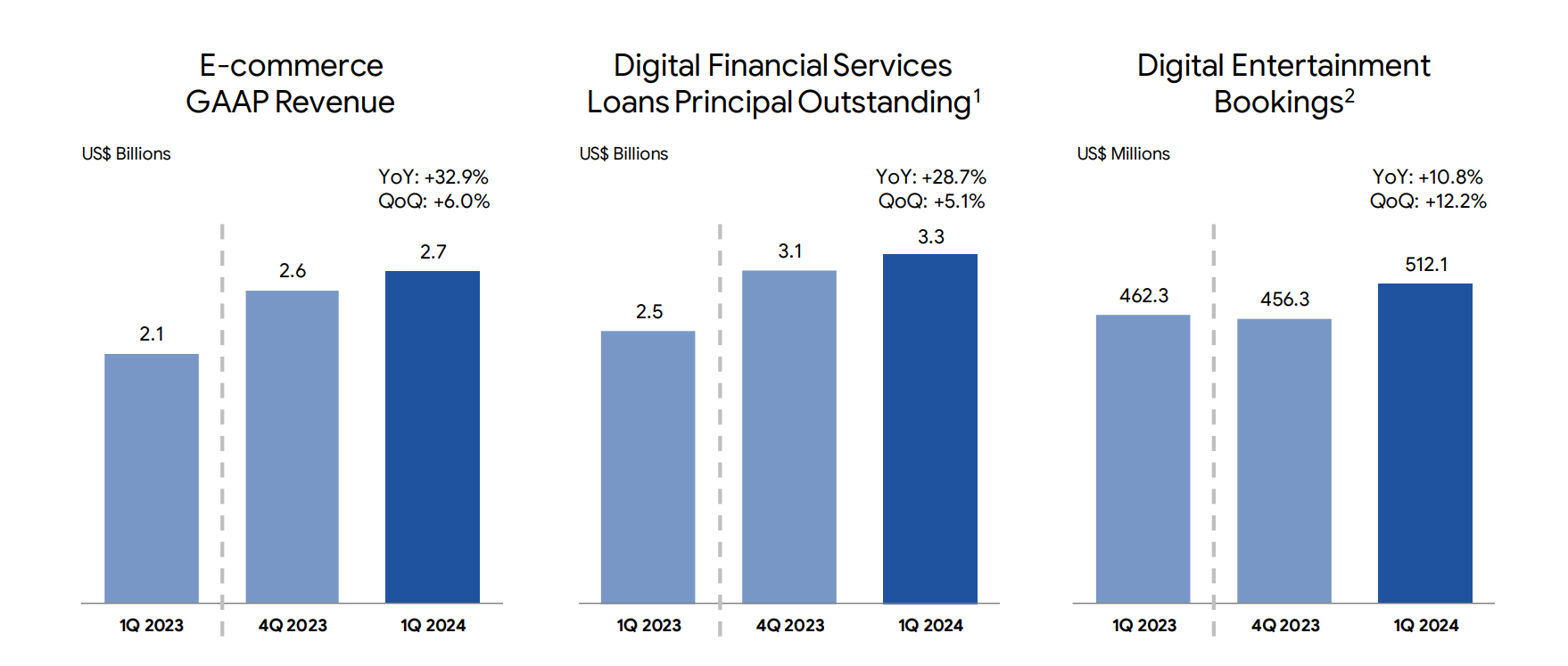

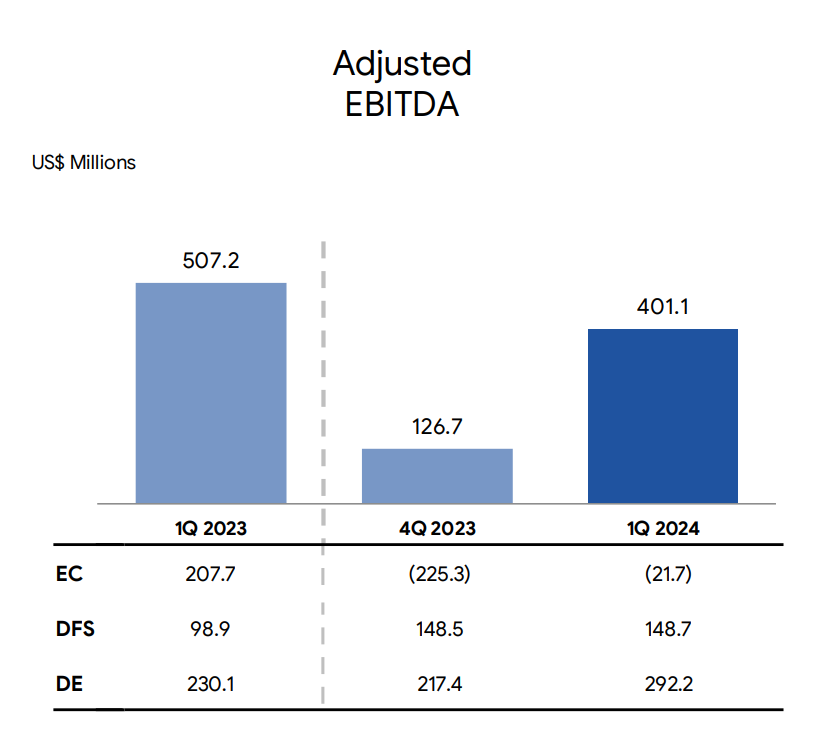

整体业绩方面,公司总收入37.3亿美元,同比增长22.8%,超过一致预期的35.6亿美元;但净亏损2300万美元,显著低于去年同期的净利润8730万美元;而调整后EBITDA为4.01亿美元,同比下降21%,但仍好于一致预期的2.22亿美元。

三大主要业务方面:

电商Shopee实现了有史以来的最高季度订单量、GMV和收入。其中营收27亿美元,同比增33%,高于一致预期的25.4亿美元,源自GMV的同比增长36%至236亿美元,也证明其维持在东南亚电子商务领域的主导地位。不过面对不同市场,在营销方面投入了大量资金,同时增加了包括直播和AI在内的研发支出,调整后的EBITDA为亏损2170万美元,去年同期为盈利。

游戏Garena的预订金额5.121亿美元,同比增长10.8%,但是收入仍下降15.1%,调整后EBITDA增长27%达到2.92亿美元。该部门一直在努力推出新游戏来提振销量,新游戏Black Clover M流水占比提升。

金融的SeaMoney业务收入达到4.99亿美元,同比增长21%,超过了游戏业务,调整后EBITDA为1.487亿美元,同比增长50.3%,同时,未偿贷款余额33亿美元,同比增长28.7%,SeaMoney将其强劲的增长势头和盈利能力延续,同时保持审慎的风险管理。Q1末信贷损失为 1.618亿美元,低于去年同期的1.774亿美元。

总得说来Sea的业绩非常综合,有正面的部分也有负面的部分。

正面的部分包括:

金融业务不断壮大,且利润率在提升,考虑到未来降息是大概率的事,对于有电商平台支持的信贷业务也会有更好的环境支持;

游戏业务的付费用户仍然在增长,虽然当家游戏因为生命周期也不短下滑,同时,流水数据同比跌幅随着度过高基数期而降幅缩窄;未来可能以更多代理、合发的来补充,而新游戏也需要周期;

电商份额仍在稳定增长,在南美地区收缩了之后,着重在东南亚地区发力,以深耕当地市场;

公司整体亏损开始缩小;

负面的部分包括

电商以量换量,营销费用过重,也说明东南亚地区虽然不大,但因为文化、政治等影响,社群网络的推广并非易事。加之市场竞争趋于激烈,消费者又多价格敏感,导致利润低下;

游戏业务依然青黄不接,收入下滑趋势不变,目前已是最小比例,中国公司在东南亚的进展顺利,阿里,拼多多Temu都会继续抢夺东南亚市场;

坏账率仍维持低位,在不断增长的同时,用户资产质量也相对不错。

增长的业务不赚钱,赚钱的业务不增长。

精彩评论