专注于创新抗肿瘤药物的亚太地区临床阶段生物制药公司$德琪医药-B(06996)$ 近日通过港交所聆讯,计划于11月20日登陆港交所!

发行信息:

- 上市日期:2020年11月20日

- 申购时间:2020年11月09日-2020年11月12日

- 价格区间:15.8港元-18.08港元

- 一手股数:500股

- 发行数量:约1.54亿股

- 保荐人:高盛、摩根大通

公司介绍:

德琪医药成立于2016年,是一家专注于创新抗肿瘤药物的亚太地区临床阶段生物制药公司。

公司的独特性来源于强大的研发能力以及开发新抗肿瘤疗法的战略方法。公司的愿景是:发现、开发及商业化全球同类首款、同类唯一及╱或同类最优疗法,无国境治疗患者并提升患者生活水平。

公司创始人梅建明博士曾担任Celgene的临床研发主管,是多款重磅畅销药临床开发的领导成员之一,包括全球最畅销肿瘤治疗药物瑞复美。

候选药物:

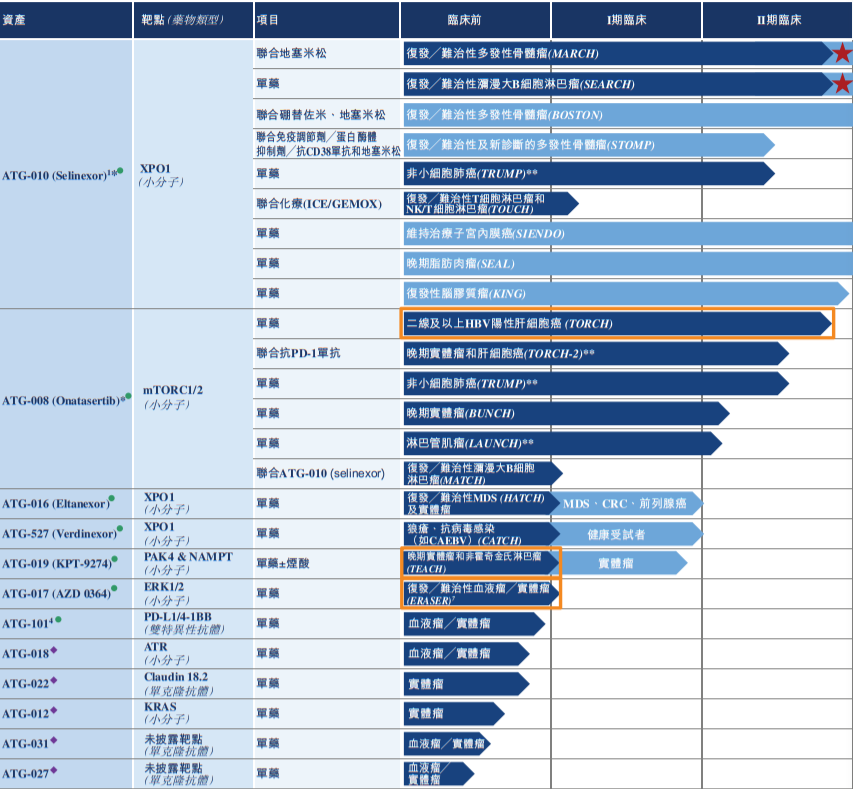

目前,德琪医药战略性地设计并组建了12种治疗肿瘤药物资产的创新型管线,包括两种晚期临床资产(其由德琪医药从Karyopharm及Celgene引进授权并作为公司的核心产品)、四种早期临床资产和六种临床前资产。

ATG-010(selinexor)是德琪医药核心产品之一,为同类首款及同类唯一的一种抑制核输出蛋白XPO1的SINE化合物,可以促使肿瘤抑制蛋白在细胞核内积累,选择性诱导癌细胞凋亡。

该产品引进自纳斯达克上市的商业阶段制药公司Karyopharm,是首个也是唯一获FDA批准的SINE化合物。

另一款核心产品ATG-008是一款有潜力成为同类首款的第二代口服mTOR抑制剂,同时靶向mTORC1及mTORC2,该产品引进自Celgene。

行业前景:

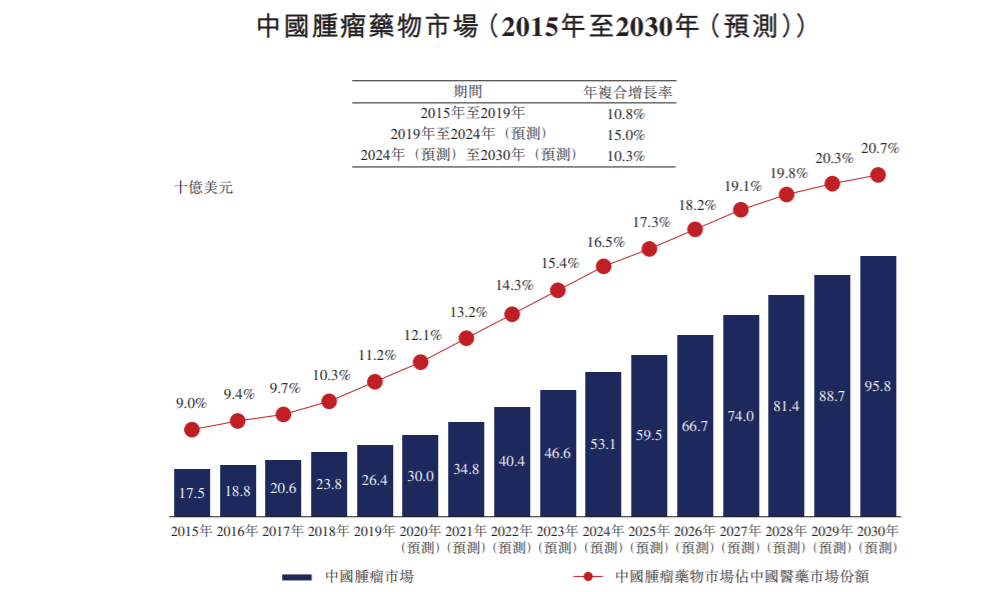

中国肿瘤药物市场主要受以下各项所驱动:(i)不断增加的癌症患者群体;(ii)未获满足的大量医疗需求;(iii)有利的政府政策;(iv)患者用药可及性增加;及(v)先进治疗方法。

2019年,中国肿瘤药物产品的销售总收入为264亿美元,预计2030年进一步增至958亿美元。肿瘤药物于中国医药市场中的市场份额百分比自2019年的11.2%增至2030年的20.7%。

财务状况:

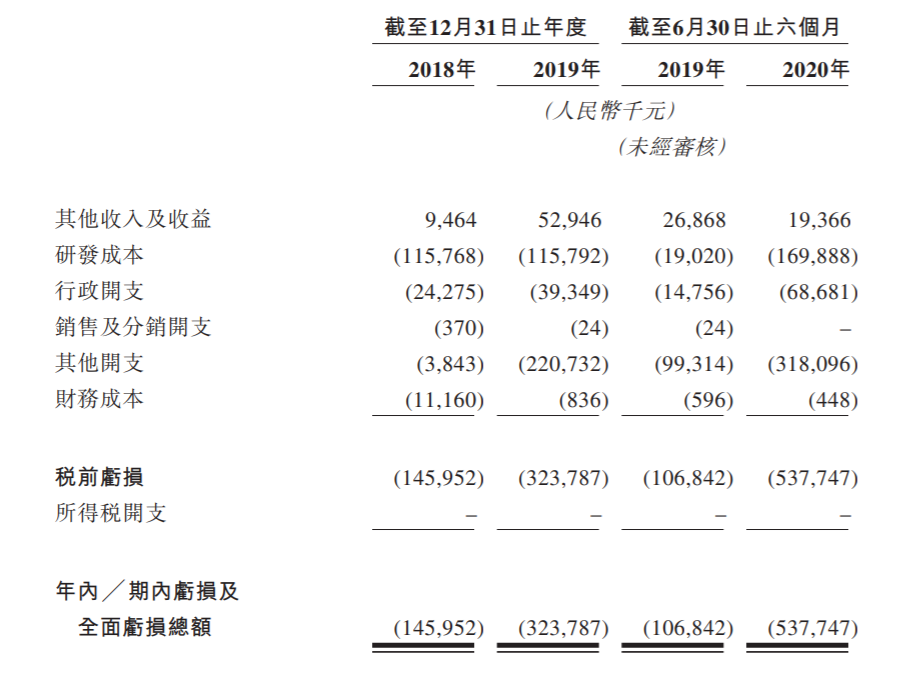

目前,公司的产品尚未获准进行商业销售,尚未从产品销售产生任何收入。于往绩记录期间,公司的其他收入及收益主要包括政府补助、银行利息收入及外汇收益。

自成立以来的各年度内,公司均产生经营亏损。2020年上半年,公司的亏损总额为5.38亿元,大部分亏损来自研发投入和行政开支。

截至2018年及2019年12月31日止年度,以及截至2020年6月30日的六个月,德琪医药的研发开支分别为人民币115.8百万元、人民币115.8百万元和人民币169.9百万元。

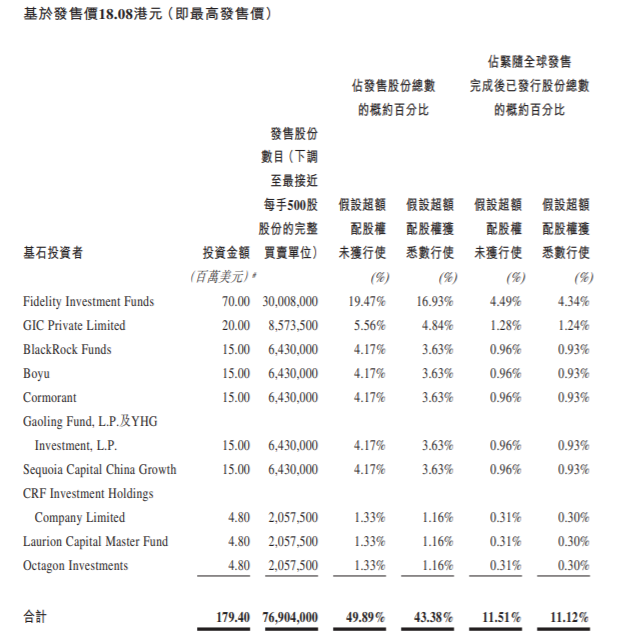

基石投资者:

德琪医药基石投资者共10位,合计认购1.79亿美元,其中包括明星机构高瓴资本、GIC等,分别认购1500万美元、2000万美元。

募资用途:

按照发行价中位数计算,德琪医药此次募资总金额约24.67亿港币,募资主要用途如下:

1. 约1,002.6百万港元(占所得款项净额的41%)将分配予公司的核心产品;

2. 约612.5百万港元(占所得款项净额的25%)将用于为公司的其他四个临床阶段候选药物提供资金;

3. 约233.0百万港元(占所得款项净额的9%)预计将用于公司管线中的其他临床前候选药物正在进行的临床前研究及计划进行的临床试验。

竞争优势:

- 强大的执行能力为药物研发的「组合、互补」方针赋能;

- 同类首款及同类唯一SINE化合物在亚太地区具有重大短期商业化机会;

- 具备差异化特征以及畅销潜力的多种SINE候选药物;

- 拥有成为同类首款及╱或同类最佳及联用潜力的原创新药的强大管线;

- 经验丰富的管理团队、优质的人才储备及全球蓝筹投资者。

风险提示:

- 自成立起已产生大量净亏损且预计将继续;

- 经营历史有限,当前业务难以评估并预测未来表现;

- 面临激烈的行业竞争,对手可能更早实现药物商业化;

- 候选药物临床开发失败风险。

精彩评论