三生制药

第一章:2020三生现在是何处境?

三生制药从7月至今已经接近腰斩,有些投资者已经按捺不住破口大骂了,这也是人之常情,接近4个月的漫漫阴跌路又有几人能受得了呢?就算是久经沙场的老将能忍受波动,心里也是会不舒服的,毕竟账户波动的可是真金白银呀!可正是这样过山车式的经历才有助于投资者成长。

我们先说说事情的来龙去脉,从3月说起,那时的三生被资本市场打压到了6元,高瓴资本逆势进入(之前也有部分持仓),股价瞬间拉至8元多,后面慢涨至10元。(我们暂且认为,年初6元多的三生是被低估的)后来赛普汀获批上市、三生国建冲击科创版,三生股价在3天内大涨40%。就在国建上市后,随之而来的就是市场激情后的一泻千里,两股双双阴跌,又恰逢集采,对手降价进入医保,市场更是为三生的业绩感到担忧······

2.疫情和集采下及对手进入医保,益赛普价格承压(一季度销售收入下降33.9%)10月22日公司公告为抢占市场益赛普降价50%,市场担心业绩下滑。(其他新闻:冠脉支架在集采下由上万元降至700元左右,降价93%,由此可见,集采下是用低价换市场,至于对企业而言是利是弊我们上次说过仿制药就像平原一样,创新药就是高山,平原终将被统一,而高山依旧是占山为王。)

4.疫情还未结束,不确定因素多。

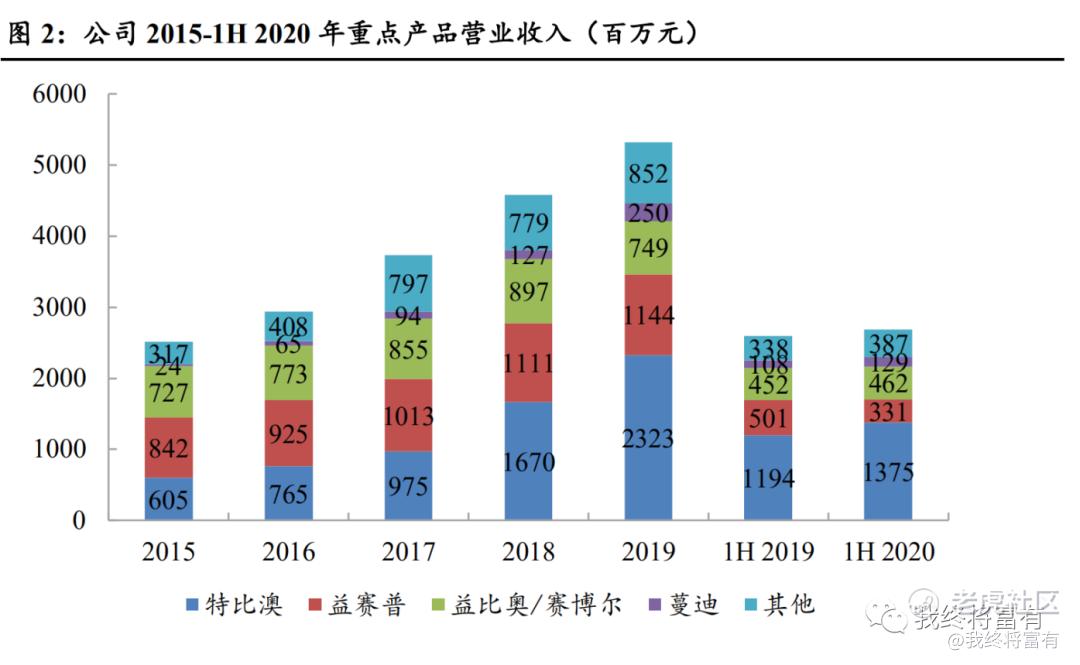

公司核心产品包括特比澳、益赛普(承压降价)、重组人促红素产品(益比奥及赛博尔)、赛普汀(新药)、蔓迪(增长仍然持续,由于营收占比小,下略)。

1.支撑产品特比澳(优势依旧在)

2017年9月进入全国医保目录之后,特比澳迅速放量,2020年上半年销售额市场份额达到72.8%。目前,特比澳的大部分销售额来自公司销售团队所覆盖的医院中约13%的医院。相对于竞品白介素-11和艾曲波帕,特比澳适应症广、安全性高。根据公司中期业绩公告,特比澳用于儿童免疫性血小板减少症的III期临床试验的患者招募工作正在进行中。用于有血小板减少风险的肝功能障碍患者在围手术期的动员的I期临床试验已完成,公司计划于近期开始II期临床试验。

2.承压产品益赛普

2020年上半年,益赛普销售额3.31亿元,同比下降33.9%。销售额的下降主要是由于竞争产品于2019年被纳入国家医保目录使得市场竞争加剧,以及类风湿性关节炎的治疗更易受到新冠疫情的影响所致。同时,虽然益赛普尚未被纳入医保,但公司积极调整赠药策略,使得患者负担与降价进入医保后的阿达木单抗类似甚至优于阿达木单抗。

3.( 益比奥 / 赛博尔)增长平稳

2020年上半年,公司的两款促红素产品销售额共计4.62亿元,同比增加2.3%。

销售额增长的主要原因是受销量增长的带动,19年中标价保持平稳,因此降价的影

响因素得以解除。分产品来看,益比奥销售额3.51亿元,同比增加4.4%;赛博尔销

售额1.11亿元,同比减少3.7%。公司两款促红素产品合计市场份额达到41.2%,持

续保持市场第一的主导地位。

4.新产品赛普汀有何优势?

与罗氏的曲妥珠单抗相比,伊尼妥单抗具有相同的2个Fab段,各214个氨基酸,但是对Fc段进行了氨基酸修饰,同时进行了生产工艺优化。因此伊尼妥单抗与曲妥珠单抗的氨基酸序列不完全相同,并不是曲妥珠单抗的生物类似药,而是中国自主研发并首个上市的创新抗HER-2单抗。相比曲妥珠单抗,Fc段修饰使得伊尼妥单抗具有更强的ADCC效应,更好地实现了抗HER-2单抗药物的治疗目标:既可以阻断HER-2通路,直接抑制肿瘤细胞增殖和生长;又可以诱导ADCC效应,通过机体免疫系统识别和杀伤肿瘤细胞。相比曲妥珠单抗,伊尼妥单抗治疗转移性乳腺癌患者时可降低24%疾病进展的风险。由于罗氏的曲妥珠单抗于2017年通过医保谈判降价约65%进入全国医保,目前年使用费用约13万元,有着先发优势。进入医保之后曲妥珠单抗迅速放量,2019年样本医院销售额达到18.32亿元,同比增长42.0%。考虑伊尼妥单抗市场急需,尚无国产竞争对手上市,临床数据良好,且国内医保目录调整速度加快,预计赛普汀峰值销售额有望达到15亿元。我们能期待的就是赛普汀能抢占罗氏多少份额了。

(上一文已经介绍过几大产品功效就不再赘述了)从图中可以看出:益赛普的原来营收占比位居第二,现今缩水近半,营收几乎全靠大哥特比澳支撑,此次益赛普降价也触发了投资者思考三生其他产品是否也有可能降价呢?这些也许是三生阴跌不止的主要因素。

我们按中报推测:特比澳(已纳入医保目录):预计增速20%左右(2006年上市的自研药,剩下6年专利保护期,大家戏称三生吃老本。)

益比奥 / 赛博尔:预计增速为10%左右

这样看来,今年的业绩如何,全看塞普 汀是不 是个彩蛋了。个人认为塞普 汀 的营收因该足以弥补益赛普的降价,因为三生有一个足够强大的销售团队和销售体系。再加上益赛普已经降价抢占市场,整体损失应该可控,并没有市场想的那么糟糕。

总结:在集采和疫情压力下,仿制药这块大平原终将被一统,这也是三生正在经历的过程。对于投资者我们必须找到下跌原因才能更有助于我们的投资判断。

今年3月,高瓴买入三生制药7.06亿股,和1.34亿股的权利(价格在7.01元)。截止目前,高瓴持股比例为17.84%,小摩为10.94%,贝莱德为5.11%,三大知名机构合计持仓33.89%。

这些机构看中的的可不仅仅是三生制药现有的几款产品,还有如下的在研药物、生产、销售网络。三生这种上有研发预备,下有上市药品拖底的企业是机构喜欢的原因之一,而6-7元的买入价格又给了机构足够的安全边际。就算药物研发失败,公司也不至于现金流断裂,(目前三生账上现金38亿,国建23亿,合计61亿。)而今的三生正处于老药品受压和新药销售情况未知的尴尬状态,但这种情况正在改善。

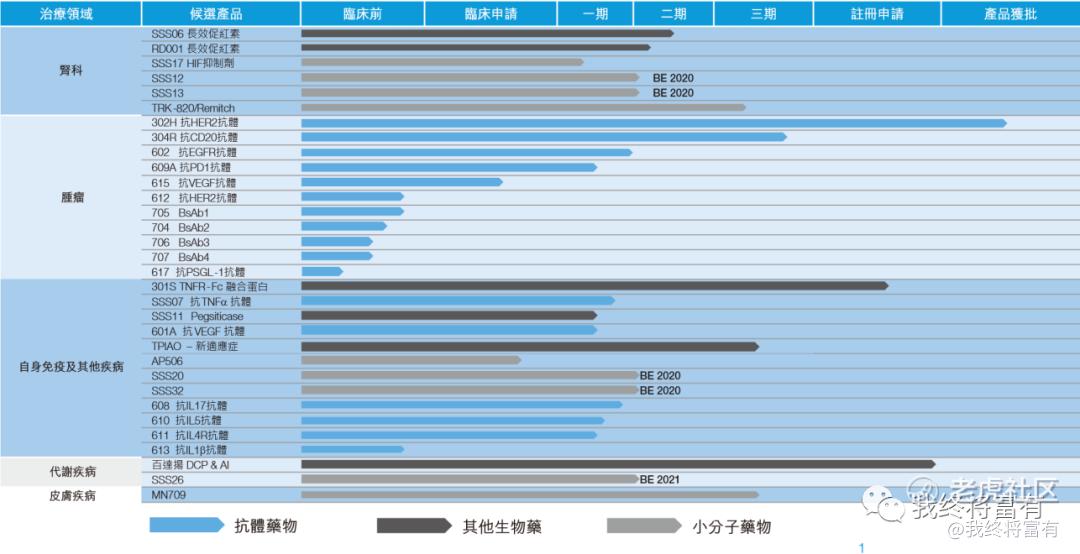

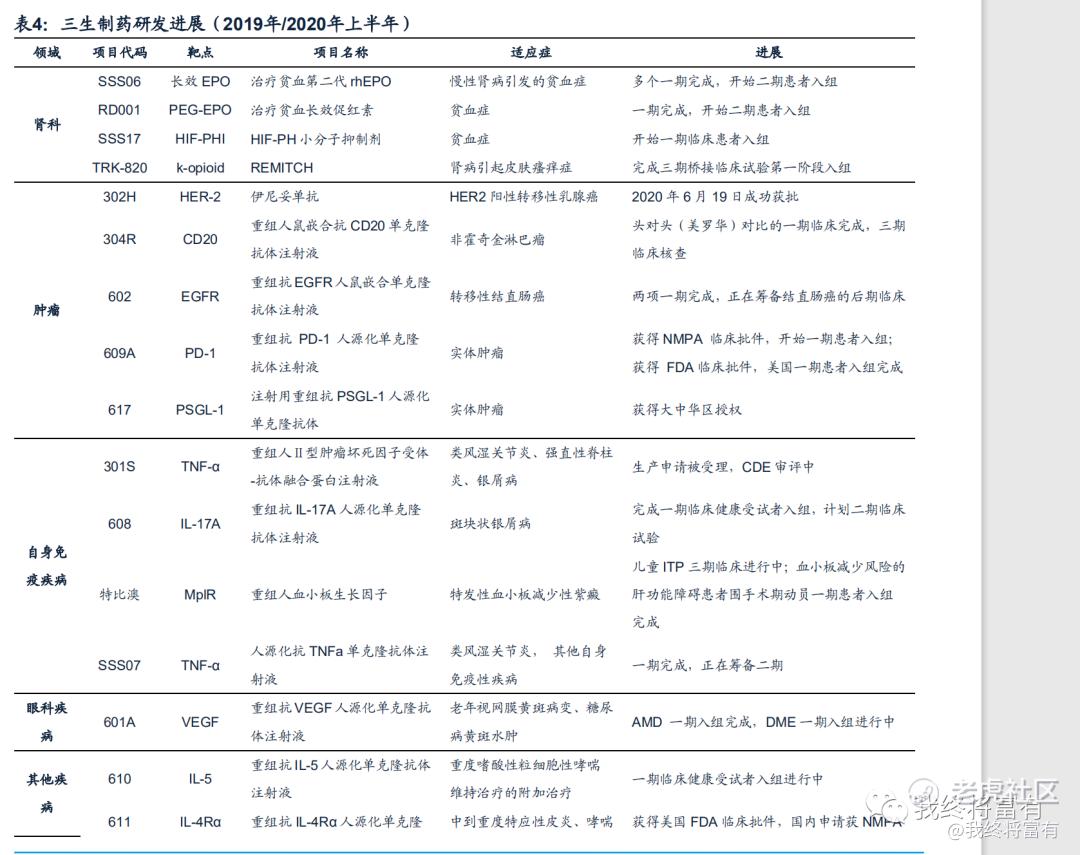

一、在研药物

摘录于中报原话:医改政策进入深水区,一系列的政策出台之下,国内的医药行业也都站在新一轮发展的十字路口。疫情之下,本集团拥有核心产品作为护城河,计划透过进一步渗透至当前已被本集团营销团队覆盖的医院及计划覆盖的新医院,集团定位于创新制药,通过战略发展进而协助企业转型及升级成为立足中国的全球领先的第一梯队制药企业。上半年集团内过滤多个项目,力图通过延展外部战略性合作关系,持续引进具有市场潜力的、符合公司发展方向,与现有产品管线形成协同效应的品种,增加核心治疗领域的产品组合,并全盘考虑未来全球化战略。

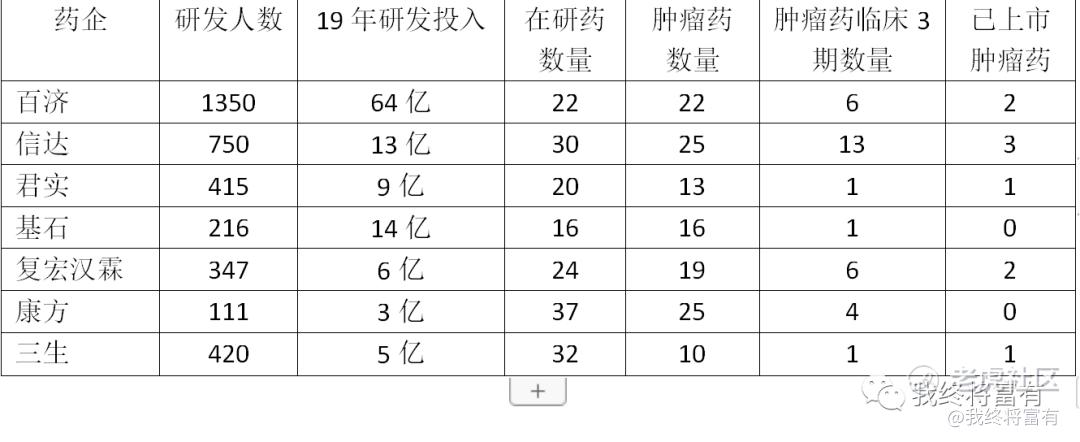

从管理层的表述来看,不难看出三生已经做出了选择。 三生研发总数为32个 , 其中肿瘤线10个 ,从上表中不难看出,三生的实力介于一线和二线创新药企之间

图片来源于三生中报

阵容强大的创新在研产品线32种在研产品,其中22种国家新药

肿瘤:304R:非霍奇金淋巴瘤的抗CD20抗体;602:抗EGFR单抗;609A:抗PD-1抗体;304R:抗CD20单抗;VTX-0811:PSGL-1抗体;

肾病:SSS06:NuPIAO治疗贫血的第二代rhEPO;RD001:治疗贫血的聚乙二醇长效rhEPO;

自身免疫:SSS07:人源化TNF-α抑制剂;608:治疗自身免疫及其他炎症的抗IL-17A抗体;301S:益赛普水针;

其他:Pegsiticase(SSS111):治疗顽固性痛风的经改良的聚乙二醇重组尿酸酶;601A:治疗AMD及其他眼科疾病的VEGF抗体。

以上产品研发进展均值得期待,未来十年公司将上市30种产品,其中15种以上为生物创新药。NuPIAO、pegsiticase、贝伐珠单抗类似物等产品将率先上市,且均具备20-30亿的市场潜力。

总的来说,现在我们不能说三生是一家完全吃老本的公司,从上图中,我们可以看到有一款抗肿瘤药进入3期临床、一款自身免疫和一款代谢药物在进行注册申请。这都有可能成为三生后续增长的动力。从三生的研发进度我们可以倒推出三生的创新药布局不是最早的也不是最晚的。

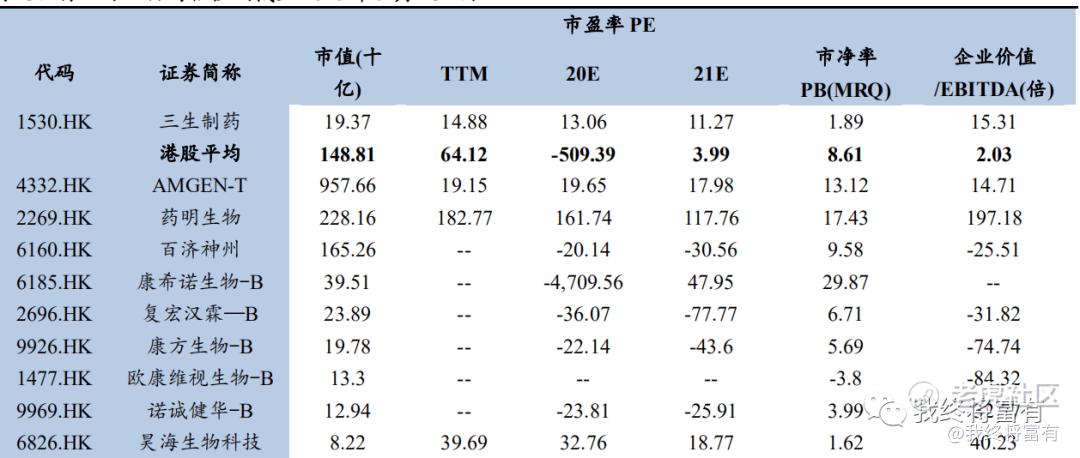

与港股一二线药企对比。

二、销售能力和生产能力

1、销售:

三生拥有打磨近30年的销售网络,覆盖所有省、自治区、直辖市、超过2500家三级医院、14000家二级以下医院,公司营销人员3378人、分销商668名、第三方推广商2124名。

对比之下,港股重要的生物医药公司,信达1100人,百济900人,君实360人,复宏汉霖310名,基石在招募中,康方还没有销售人员。

2、生产

三生拥有沈阳、上海、杭州、深圳、意大利五大生产基地,年试剂产能超过1.5亿 ,并购中信国健收获国内第一大生物药原液产能38000升、 近20年 的大分子生产经验,除了满足自己,还可以接CDMO订单,19年 三生制药 和三生国健共实现CDMO营收6500万。

相比之下,百济原液生产规模8000L、信达5000L、君实3000L、复宏汉霖20000L、基石刚开建,康方还没有。

市值上,第二梯队的君实400亿、复宏汉霖210亿、康方190亿、基石138亿.三生即使再打折,单凭研发管线和生产能力,也值100-150个亿。(以上销售与生产数据来源于球友高德良)

小结:三生在销售和生产的能力应该属于中等偏上的。

第三章三生的估值与未来

估值:

第一种:直接以高瓴买入价估算,现价接近高瓴成本,应该属于偏低估20%--30%。益赛普降价,新药销售又未知的原因导致估值下杀。

第二种:相对估值不好用。公司差异化太大,可比性低。

第三种:绝对估值:在售药我们按11-14亿利润亿利润,10-20倍pe,利润保守取12亿,在售药增速平均按10%的增速,我们采用15倍pe,12亿✖15pe=180亿,(注:目前市场仅给12pe)另外我们猜测新药2-3亿利润,我们按2亿算,给新药30pe,2✖30=60亿。再加上研发管线、生产销售网络、公司净资产的价值,这方面估值较难确定,我们直接按净资产给的100亿左右。合计:180+60+100=340亿。

第四种:我们采用DCF方法对公司进行估值:假设股权Beta=0.8,WACC=9.56%,永

续增长率=2.0%。基础预测为2020年,终值年份为2030年,得到公司合理估值为

310亿。

以上估值仅供参考。

综上所述,每一种估值都有其局限性,而市场估值时刻变动,没有一成不变的估值.目前三生益赛普处于降价阶段,市场三生的估值应该达到了下限边缘了,而当三生挺过这段时期,新药赛普丁放量替代老药,市场给的估就会有所提升。估值是动态的,目前的三生对应目前的估值不能说低估,但是对应未来,现价确实可以说是低估,因为黑暗终将过去。个人认为,随着新药销售的开展,老药继续巩固,研发管线的进展,3年后的三生市值突破350亿是大概率的事。

当然,高瓴也有滑铁卢的时候,如果三生一直不能崛起,作为投资者,承认失败也是一种进步,没有100%把握成功的投资,巴菲特还割过肉呢。

三生的未来,管线研发取得成果、完全进入创新药梯队、并购等都可能提高市值。

总的来说,现在三生不贵!

(文中数据不保证完全正确,欢迎指正。)

精彩评论