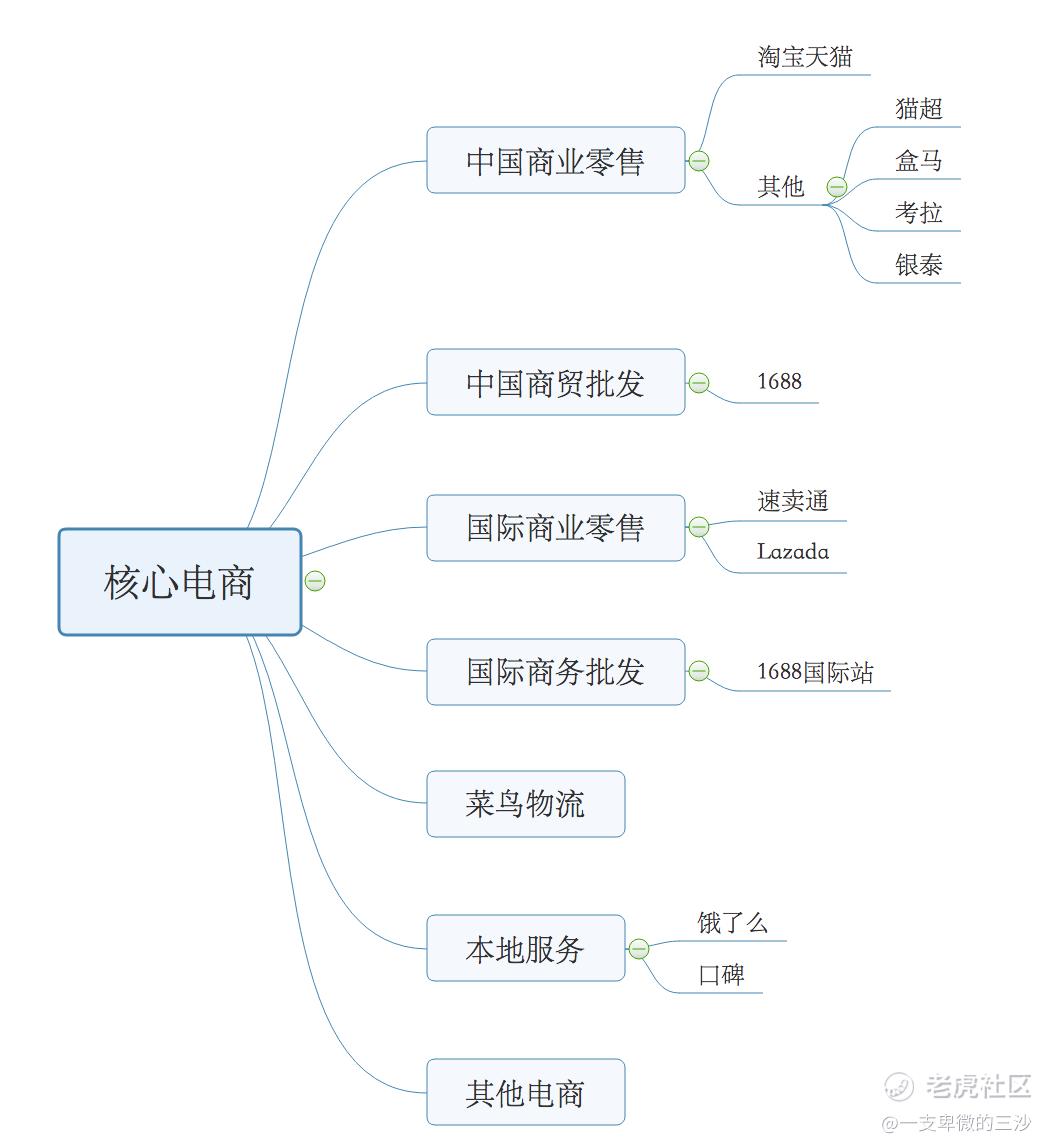

核心电商里除了淘宝还有什么?

先看两张图

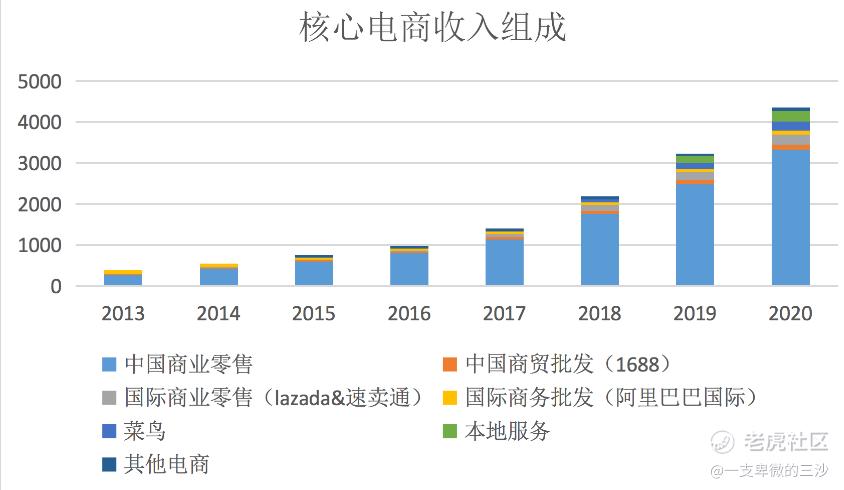

从所占比重来看,以2019年为例,中国商业零售占比总体营收76.3%,其他所有只占比23.7%。

从增速来看,2019年核心电商营收增速35%,中国零售商业增速34%,算是不拉后腿,菜鸟和本地服务算加分项增速都超过40%。中国零售商业在2019年增长的营收1127亿中占比75.5%。对于这么大体量的阿里来讲,能否维持这么高速的总体营收增长,关键还要看中国零售商业的未来。那中国零售商业由哪些构成呢?

(中国核心电商里的“其他”在阿里美股、H股中都没有找到解释,不过占比不大,暂且忽略,且看后续阿里$阿里巴巴(BABA)$ $阿里巴巴-SW(09988)$ 会做如何解释)

电商业务还那么赚钱吗?

总体来看可以用以下公式来表示,后续我们讲依次分析公式中的每个元素:

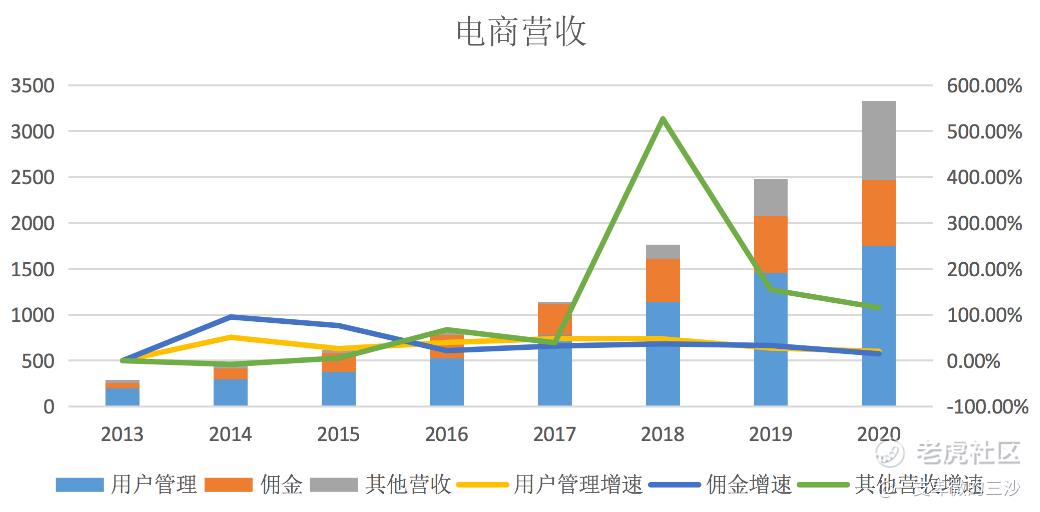

中国零售营收=广告(用户管理)+佣金+其他营收

=单次点击收费x点击数+天猫GMVx佣金比例+(猫超+盒马+考拉+银泰)

(1)广告收入。广告收入过去两年增速已经从近50%降低到20%,阿里妈妈俨然成了拖累营收增速的部门。广告收入依赖单次点击收费和点击数,几乎可以断言单次点击收费并无上升空间。淘宝内广告是竞价模式,来源于两大板块,即搜索直通车广告和首页超级推荐广告,从官方后台数据来看,虽然竞争加剧,但各行业ppc并无明显上升。另外,据内部人士透露,由于网民浏览习惯的改变,搜索流量骤降,这也是为什么淘宝在今年完成了首页全信息流化的巨大改版。首页转化相对较低,单价自然也更低,所以如果阿里妈妈希望实现大的翻盘,必须增加点击数!点击数=展现量x点击率,首页广告展示形式相对来说比较固定(视频、长图、方图),推荐算法技术其实短期内也难以有大的飞跃。真正的着眼点只能依靠展现量,这也是信息流的主要优化指标,提升在线线时长,淘宝app如此大的改版是否能扭转这一局面,只能在年底的Q3财报中提现了,我们拭目以待。

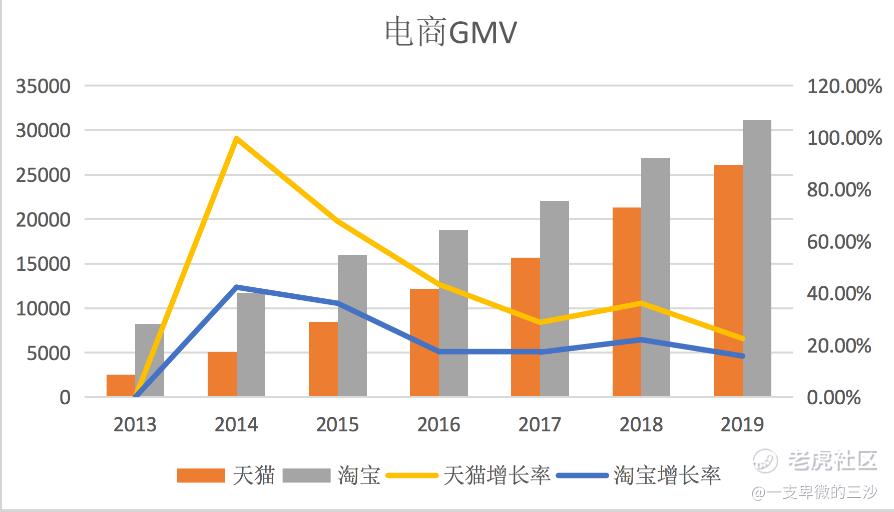

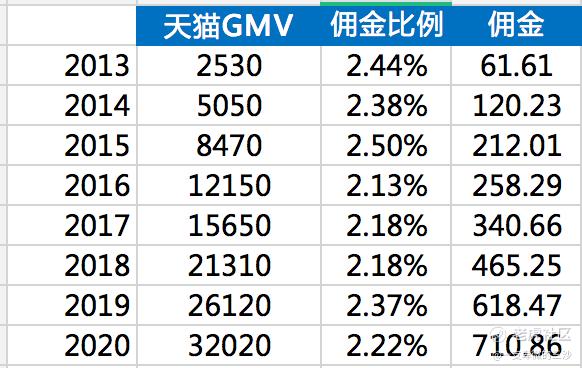

(2)佣金收入。阿里的佣金收入直接依赖天猫GMV,近十年来佣金比例一直在2-2.5%之间,为什么是波动的呢?这是因为本身官方对天猫的佣金比率是5%,但是商家店铺达到一定交易额时,官方会给予一定程度的佣金减免政策。佣金收入的增加只能来源于天猫GMV。

而不论天猫还是淘宝,GMV增速已快降至20%以下。

天猫GMV=天猫商家数x每店平均交易额=天猫商家数x买家数x人均消费,

中国电商20年,基本电商商家已被淘宝撸了一遍,甚至部分商家因成本问题已逐渐向拼系等低佣金平台转移。

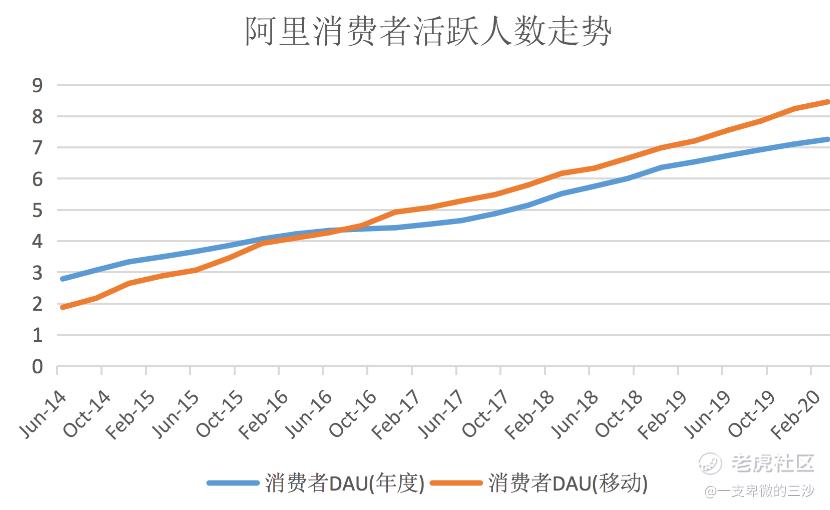

那淘宝买家数是否有增长空间呢?天花板是多少呢?如今年度活跃人数已近8亿,据公布财报2019年活跃人数增加7500w,增长11%。以2019年中国人口结构来看,16-65岁人口占总人口比重是82.1%,即11.5亿,假设这些人口都是有网购能力人群,淘宝能保持11%增速,还有5年就降到达消费者年度活跃人数天花板,届时淘宝交易额增速将完全取决于人均消费增长。但是,淘宝2019年公布数据,目前增加的人数70%来源于下沉市场,人均年度消费不超过2000元。(此处不提淘宝直播、淘宝特价版等因素,原因是淘宝直播只是流量内容的不同形式,可能对人均消费有提升帮助,但对流量增长并无太大影响,其次淘宝特价版补贴严重,目前处于亏损状态,平台无法赚取商家佣金,后续广告费用能否覆盖运营成本还未可知,而且如此大的日活增速很明显来自淘宝app导流占大比例)

既然如此,消费者人均消费增速有多快呢?2018年人均消费几乎0增长,2019年增长了319元。

根据以上的分析,淘宝天猫GMV=所有买家数x人均消费

=(旧买家人数x人均消费)+(新增买家x人均消费)

=(旧买家人数x人均消费1)+(新增一二线城市买家x人均消费2)+(新增下沉市场买家x人均消费3),

假设人均消费增速保持3%,我们可以大胆预测未来5年淘宝天猫电商交易额如下:

虽然2023年淘宝天猫交易额冲破10万亿,但佣金增速依然是拖后腿的一项收入。

(3)其他收入。核心电商营收里的“其他”藏了什么猫腻,请见下回:

【深挖阿里-电商Part2】核心电商还是核心吗?

精彩评论

从业者看财报着眼点果然不一样[强] $阿里巴巴(BABA)$