作者 | 唐飞

编辑 | 韦伯

261亿,一桩跨国收购案尘埃落定。

3月11日晚间,维达国际发布公告称,亚太资源集团以每股23.5港元的价格,总计261亿港元的价格收购Essity和李朝旺合计持有的72.62%维达国际股份。

资料显示,亚太资源集团是全球规模最技术最先进、效率最高的纸浆及纸制品生产商之一,背靠著名侨商陈江和及其创办的新加坡金鹰集团,后者在纸浆和造纸、纤维素纤维、特种纤维素布局颇多,是全球知名的上游企业。

261亿港元的价格,也成为目前中国纸品行业最大的股权交易之一。

将维达纳入麾下后,意味着新加坡纸业大亨陈江和的“跨国纸业王国”再下一城,且有望借助维达及旗下品牌发力中国市场。对于维达而言,有了国际资本的辅助,昔日“国内纸业大王”或许有了更多探索海外市场的可能性。

业绩下滑,维达无奈“卖身”

公开资料显示,维达集团在1985年创办,2007年在香港联交所主板上市。经过39年的发展,维达国际已成为亚洲具规模的卫生用品企业之一,并将销售网络扩展至马来西亚、韩国、新加坡、泰国等地。

截至目前,维达国际建立了13家现代化生产基地、1个东南亚总部,旗下发展了9大品牌,涵盖生活用纸、女性护理、成人失禁护理、婴儿护理、商用清洁卫生解决方案等四大品类,服务亚太地区共20亿消费者。

根据2023年财报显示,维达集团全年营收199.99亿港元。以维达棉韧、得宝和多康系列为代表的高端纸品组合销量取得双位数增长。除在国内有较高知名度,维达旗下婴儿护理品牌Drypers连续多年畅销马来西亚,稳居市场第一。

不过,受制于原材料上涨及竞争加剧等多方面因素,近三年维达国际的业绩遭受了一定的下滑,才导致了如今“卖身”的结局。

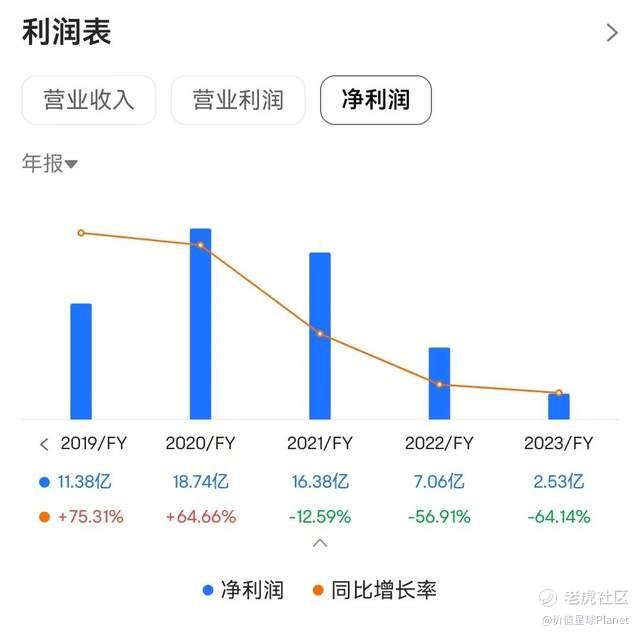

财报显示,虽然维达国际近几年营收一直在增长,但增速已经从2021年的13.11%下降至2023年的2.99%;归母净利润更是从2020年的18.74亿港元降至2023年的2.53亿港元,2020-2023年净利润增速分别为64.66%、-12.59%、-56.91%、-64.16%。

对于业绩下滑,维达国际的解释是,集团的毛利及净利润较2022年继续受到通胀压力以及市场竞争加剧负面影响。原材料价格虽然已显著回落,但由于需要时间消化前期采购的原材料库存,这对利润率带来了一定负面影响。

其实,整个生活用纸行业都深陷原材料价格上涨的泥淖。公开资料显示,纸浆的价格自2020年11月以来持续上涨,2020年11月纸浆报价约4583元/吨,2021年底在5500-6000元/吨徘徊,2022年底现货报价已涨到7400元-7800元/吨。进入2023年,虽然纸浆价格出现大跌,但在年底又反弹至中位水平,最后一个自然月的均价都在6000元/吨左右波动。今年3月以来,受到芬兰罢工的影响,全球木浆价格持续攀升,造纸行业迎来新一轮成本上涨。

华经产业研究院发布的《2023年中国生活用纸行业市场研究报告》显示,纸浆是生活用纸生产过程中的主要原材料,在生活用纸的生产成本中的占比约50%-70%。因此上游纸浆价格的细微波动,都会影响到下游企业的收入和利润。

业绩增长有限,加上国内纸业集中度较低,以及未来原材料成本的持续上涨压力,让几大生活用纸龙头企业经营普遍承压。这样的前提下,有产业资源丰富的买家愿意高价收购,未尝不是一个好的选择。

巨头加持下,维达有望扭转颓势

出价261亿港元的亚太资源集团也大有来头。

公开资料显示,亚太资源集团在印尼建设有全球规模最大的浆纸厂之一,陈江和本人也被称为印尼“造纸大王”。此外,金鹰集团业务还涉及纸浆和造纸、棕榈油、纤维素和能源开发等多个领域。

印尼是全球森林资源最发达的国家之一。数据显示,截止至2020年,印度尼西亚以约68%的森林覆盖率排名全球第三,拥有丰富的木材和纸浆资源。

而中国是世界最大的纸巾消费市场之一,《2024-2030年中国离家用纸巾行业发展趋势分析及未来投资前景报告》指出,2021年中国纸巾行业的市场规模达到了1750亿元。且这个市场仍有巨大增长空间,根据中国造纸协会生活用纸专业委员会数据,2012年-2021年,中国人均生活用纸消费量从4.3kg增至8.2kg,但相较于美国(29kg)、日本(17kg)等发达国家的数据仍有一定提升空间。

因此金鹰和维达的合作可以说是“各取所需”。

虽然国内生活用纸市场潜力巨大,但行业集中度较低。智研咨询数据显示,截至2022年行业CR5(金红叶、恒安国际、维达国际、泰盛科技和理文造纸)合计市占率只有36%。

作为对比,2022年美国生活用纸前三强保洁、金佰利、乔治亚太平洋的市占率分别为32.9%、18%和15.8%,合计占据66.7%的市场份额。同期日本生活用纸市场前三强(大王制纸、金佰利、王子纸业)也占有59.6%的市场份额。参考这些发达市场的发展规律,不排除未来国内生活用纸行业仍会发生整合的可能性。

智研咨询在研报里指出,由于行业现阶段产能过剩,市场竞争激烈,使产品销售价格提涨困难,生产企业利润空间受到严重挤压,亏损情况也较为普遍,行业已进入加速洗牌阶段。具备品牌知名度的大型企业,也将继续保持领先的竞争优势,抗风险能力差的中小企业将被加速淘汰出局。

迎来亚太资源集团和金鹰集团的加持后,将有利于维达国际控制成本,增强产业链上下游话语权,在新的一轮竞争中保持优势地位。

高端和出海成趋势

在2023年财报中,维达国际24次提及“高端化”,并在2024年愿景中指出“维达将继续砥砺行,积极识别市场化及紧贴消费者需求,聚焦高端化策略和创新理念。”

的确,高端化是整个生活用纸行业一个显著的发展趋势。

通常来说,人均生活用纸消费量与GDP水平高度正相关,在经济欠发达时期,居民消费能力不足,更多的只愿以较低的价格购买最基本的生活需要用纸(如厕用卫生纸),而当人均可支配收入上升时,人们对健康、高质量的生活的诉求提高,愿意并能够负担更高端的生活用纸消费(如面巾纸、手帕纸等),并能针对特定的场景使用特定的生活用纸品类(如擦手纸、厨房用纸等)。

随着我国经济的持续增长,人民生活水平日益提高,消费升级趋势明显。人们需求多元化,将生活用纸整体消费习惯向更细分、更高端的方向引导。

《2024中国品质生活用纸消费趋势洞察白皮书》指出,消费者需求升级后,功能、成分、体验感缺一不可。从人群上看,25-34岁追求高品质生活的高线级城市人群,尤其是皮肤敏感者和宝妈群体更愿意为好纸巾买单。尤其是功能需求越高、与皮肤接触更直接的品类,消费者愿意为其支付溢价的意愿越强烈。

另一方面,国产品牌纸业出海也逐渐成为趋势。

根据海关统计数据,2023年中国生活用纸产品继续呈现贸易顺差走势,并且出口数量呈现显著增长。生活用纸出口总量约为111.31万吨,同比大增41.67%,出口金额为23.73亿美元,同比增长16.71%。如果以出口量计算,生活用纸出口仍以成品(卫生纸、手帕纸、面巾纸、餐巾纸等)为主,占比达71.0%。

在政策以及市场的双重推动下,国内纸企海外布局积极性也提升明显。据卓创资讯统计,截至目前,金红叶、恒安国际、维达国际、晨鸣纸业等头部纸企均积极展开海外业务。

以维达国际为例,2022年12月16日,维达国际东南亚新总部一期正式投入运营。从披露信息可见,维达国际东南亚新总部配备了领先的生产设施,覆盖自动化、智能化生产全面覆盖研发、生产、仓储、配送、管理五大功能板块。借由此,维达将业务辐射至新加坡、印度尼西亚、泰国、柬埔寨、越南以及菲律宾等多个亚洲市场。晨鸣纸业则在美国、德国、俄罗斯、越南、印度等国家建立了多个分公司,产品销往亚洲、欧洲、美洲、中东、非洲等数十个国家和地区。

纸业商会顾问、中国造纸学会理事长曹振雷提到,实际上中国生活用纸的出口价格远高于国内市场价格。因此,建议更多企业积极开拓海外市场,寻求新的增长点。俄乌冲突导致欧洲能源价格飙升,生活用纸也成为紧俏商品。而中国拥有充足的高质量生活用纸产能,可以满足欧洲等地区的市场需求。

作为国内纸业龙头的维达国际在以上两个方面,均有一定成绩。比如旗下高端女性护理品牌Libresse薇尔、高端生活用纸品牌Tempo得宝、高端成人失禁护理品牌添宁,在业内均有不错的市场份额。上面提到的“海外建厂”动作,更加显示出维达对于国际市场的野心。

但另一方面,纸浆市场的价格依旧充满变数,难以预测。对于生活用纸这一刚需产品,消费者对于价格变动保持着高度敏感性。因此,大型纸企在面对成本上涨的压力时,难以仅仅通过持续提价来化解困境。虽然维达国际迎来了“白衣骑士”救场,但其能够在何种程度上有效缓解维达的成本压力,目前尚难以作出明确的论断。

精彩评论