近日,芯潮《10000家芯片公司“死于”2023》一时成为网络热文,赤裸裸地揭露了半导体行业的残酷现实——“每天有30家公司消失,芯片暴富梦碎。”

半导体行业的寒气,无情涌向国内的芯片初创公司们。一个个冒进与热衷的“故事”,为中国芯片产业洗牌埋下了伏笔。

行业泡沫逐渐破碎,一堆小企业倒下了。

而另一边,半导体市场又在经历新的“风暴”,那些曾在中国这片广袤大地上赚得盆满钵满的国际大厂,如今在行业的风云涌动下,裁员、清算、转身离去。

“蒙眼狂奔”的中国半导体市场,似乎迎来了新的阵痛。

国外大厂,不约而同“搬离”中国

01 SK海力士:重组中国区业务

据报道,韩国半导体巨头之一SK海力士正在重组中国区业务,计划关闭其在上海的子公司,该子公司成立于2006年。

根据SK海力士发布的2023年审计报告,去年四季度以来该公司一直在清算其上海子公司,并计划将业务重心转移到其半导体制造工厂所在的无锡。

据悉,目前无锡的生产和销售公司已经成为SK海力士在中国的核心业务,上海公司的销售额持续下降。

据知情者表示,由于上海和无锡的地理位置相近,而且公司在中国区的业务中心已转移到无锡,因此 SK海力士决定清算上海销售公司,以提高运营效率。此外,SK海力士希望通过对重要性相对较低的销售公司进行先期重组,以降低业务风险。

此外,过去两年存储行业的持续低迷给SK海力士造成了不小冲击。另一方面,中国国内的存储厂商也在不断发力蚕食其份额,众多因素导致其亏损增加。

02 设备大厂Lam Research考虑搬迁到越南

前不久,越南总理会见了美国芯片设备制造商泛林集团(Lam Research),敦促其投资 10 亿美元用于本地生产。Lam Research正在考虑实现供应链多元化,并警告其中国业务将受到美国出口管制的打击。

2023 年,中国市场占Lam Research收入的26%,低于2022年的31%。这家加州公司在一份证券备案文件中表示,美国对向中国客户出口的限制对收入产生了“不利”影响,并且将来“可能会造成更大程度的影响”。”

因此,Lam Research全球运营集团副总裁Karthik Rammohan前往越南,“评估使我们的供应链多元化并支持我们在亚洲的制造业务的机会”。

近些年来,数十家芯片公司在这个国家运营,从Amkor到Hana Micron等外国制造商都将在 2023 年进行数十亿美元的扩张。去年,Nvidia首席执行官黄仁勋在美国接待Chinh几个月后访问了越南,讨论投资事宜。

同时,越南一直在向全球投资者兜售其培训5万名半导体工程师、设计师和其他员工的计划,最新的政府职位将这一数字增加到10万名。

Lam Research表示,随着该行业继续实现地域多元化,越南凭借其基础设施和熟练劳动力,将在半导体价值链中发挥重要作用。

03 泰瑞达10亿美元制造业务撤出

在美国出口限制政策导致其部分供应链中断后,泰瑞达在2023年已经将价值约10亿美元的制造业务从中国大陆撤出。

被迁出的工厂原来是泰瑞达半导体测试设备的主要制造基地,泰瑞达还将其分包给伟创力(Flex),这也使得该工厂在获取泰瑞达设备制造所需的部分源自美国的零部件受到了限制。

泰瑞达在财报中警告投资人,美国2022年10月新规的潜在影响,这些限制影响了泰瑞达对中国某些公司的销售及其制造和开发业务。

今年初,泰瑞达全球合规与道德总监Brian Amero表示:“我们过去在中国生产产品,如今我们必须获得紧急授权才能继续进行这项活动。我们认为这样做风险太大,因此我们将制造业务迁出中国,而且花费巨大。”

他还表示,即使获得美国官方的授权,也不代表相关供应商会向泰瑞达公司发货,因此公司面临供应链中断的问题。

虽然泰瑞达并不是这些出口管制规定的"直接目标",但公司“受到了这些规定的重大影响,我们在市场份额上看到了这一点”。在截至2023年10月1日的季度财报中,中国市场占泰瑞达营收的12%,低于上年同期的16%。

泰瑞达中国区总经理Felix Huang表示,泰瑞达设备是属于后端制造设备,并不在美国限制之列,同时泰瑞达扎根中国已经有23年,大部分的零部件都已经做到了非美国供应,国内销售的设备当中的美国来源占比也已经低于3%。但是由于进口零部件组装的美国来源占比,要高于直接进口整机的美国来源占比,出于供应链安全考虑,泰瑞达把组装工厂从苏州转移到了马来西亚。这样,其设备当中的美国来源占比就能够保持低于3%,能够确保销售给大部分的客户。从行业动态来看,将生产基地转移到东南亚也是目前很多公司的常规做法。

Felix Huang一再强调,中国是泰瑞达最重要的市场,转移产能是为了更好地服务中国市场。

04 Lumentum:将产线转向泰国

全球领先的光学大厂Lumentum最近宣布了新一轮的裁员计划,将在全球裁员20%(包括中国区)。据知情人士透露,在去年12月,Lumentum已经在深圳福田工厂进行了一轮比例高达30%的裁员。

按照知情人士所说,Lumentum这次给出的裁员理由是在中美关系的影响下,公司将继续缩减中国区业务,并将产线转向泰国。就连之前收购的东莞云晖,后续也将大部分撤出泰国。

Lumentum公司总裁兼首席执行官Alan Lowe表示:“鉴于人工智能、数据中心的带宽需求激增,以及公司对新的收发器机会的强大吸引力,我们正在战略性地扩大我们领先的收发器制造能力。作为此次扩张的关键部分,我们正在泰国的制造工厂投资最先进的生产线。该工厂具有成熟的光电制造能力,并获得了众多客户的赞誉,这使我们对快速发展的能力充满信心。”

当前的国际竞争,给Lumentum带来了新的机遇和挑战。据悉,Lumentum后续在国内可能仅仅保留NPI业务——研发到量产中间的过度,也就是小批量生产。

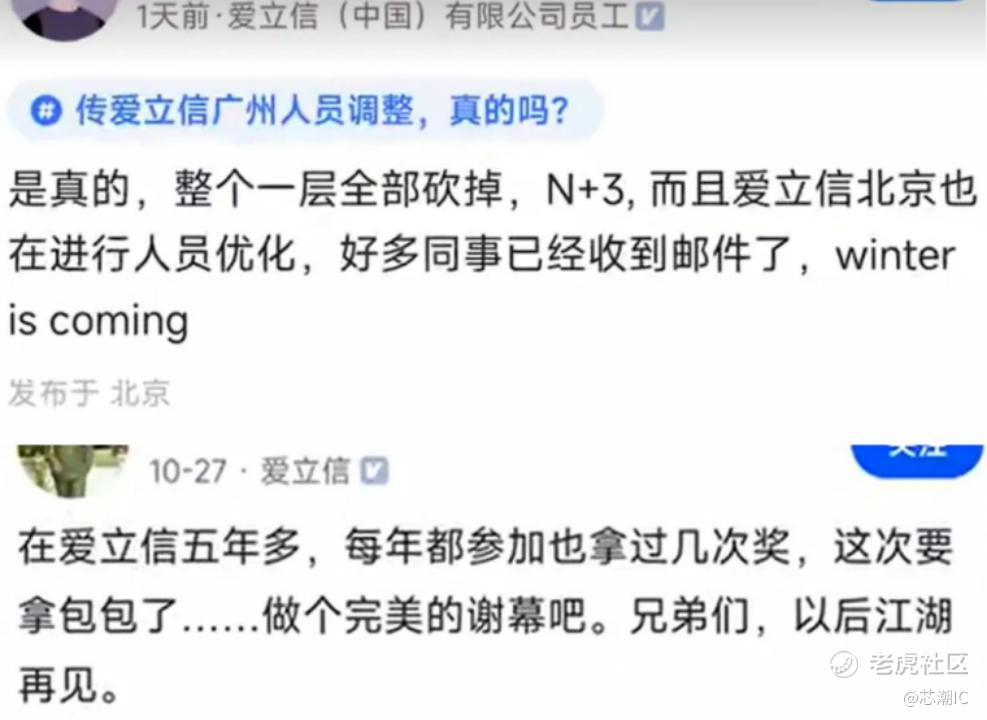

05 爱立信:研发岗大面积裁员

全球最大通信设备商之一的爱立信正对中国区业务进行战略性调整,研发岗大面积裁员,核心网业务部门成为重灾区。

爱立信官宣战略调整:中国区的业务权限、岗位数量将逐步收缩,其中核心网业务将撤出中国,该业务相应的人员将全部被裁,人员规模约为1000人左右。

去年年底,广州爱立信研发中心的员工透露,5G Tool研发团队已经被全部裁撤,只保留了市场销售和技术支持团队,提供N+3加年终奖的赔偿方案。

有爱立信员工透露,上海爱立信主要是做核心网业务的,到2025年底之前大多数同事都会离开,但在2024年春节前很多人已经被沟通大礼包了。

资料显示,爱立信目前在中国有五个研发中心,分别位于北京、上海、广州、成都、南京,整个中国区共有员工大约1.3万人,其中研发团队大约6000人。

从市场层面来看,爱立信在中国区的业绩并不理想。2023年爱立信在中国区的移动基站市场份额排名第四,远远落后于华为、中兴和诺基亚,在全球5G无线设备市场中也落后于排名第一的华为,市场份额也出现了较为明显的下滑。

据财报显示,去年爱立信不包括重组费用的总收入为 1044 亿瑞典克朗,毛利率39.6%。其中销售额同比下降17%,主要原因是网络部门收入下降23%。

爱立信预计5G设备需求今年将进一步下滑,此前再次宣布将全球裁员约8500人,占全员比例为8%,裁员会在今年上半年进行,将率先在瑞典裁员约1400人,其余将陆续跟进。

爱立信首席财务官Carl·Mellander表示,今年可能会进一步考虑削减成本,这可能包括裁员。不过对于本次上海的裁员,爱立信官方回应称不会退出中国,声称中国一直以来都是爱立信市场战略非常重要的组成部分,展望未来,中国仍然是重要的战略组成部分。

除了上述动态之外,头部厂商对“搬离”中国的决定似乎不约而同的一致,过去两年间多家大厂裁撤了在中国的研发团队。

德州仪器(TI):2023年11月,德州仪器裁撤中国区MCU研发团队,仅保留了市场和应用,并把原MCU产品线全部迁往印度。团队所有成员均被分散安排到了其他产品)线,名义上岗位与薪资待遇都保持不变。公司给员工两个选择:要么接受安排去其他产品线工作,要么自己主动提离职。

AMD:2023年10月,AMD进行了“小幅度”的组织架构优化和重组,有AMD上海研发中心员工被约谈(裁员)。

Marvell:2022年10月,Marvell宣布裁撤大部分中国研发团队。其中上海研发中心是重灾区,SPG部门、ASIC部门的Design Verification团队、PHY部门、IT部门的Engineering都被裁撤。上海的Infrastructure团队和GREWS部门也被部分裁撤,保留部分IT支援人员。此外,Marvell成都SPG部门、GREWS部门也全部被裁掉。北京和成都的研发部门似乎未受影响。2023年3月,消息人士透露,Marvell决定将剩余的中国研发团队全部裁撤掉,有知情人分析,这与美国对中国芯片长期的制裁措施有关。

恩智浦(NXP):2022年6月,恩智浦宣布关闭中国区APS(先进电源系统)研发部门,原中国区的研发任务转至中国台湾和国外。研发人员安置方案为与公司内其他部门进行双向匹配,双向选择匹配成功的员工进行内部调动,除此之外无裁员赔偿方案。

安森美:2022年4月,安森美发布通知函称,位于上海当地的全球配送中心被迫关闭,并将相关业务迁往新加坡。

美光:2022年 1 月,美光解散其位于上海的研发中心,并向部分员工提供技术移民美国资格,部分核心员工可携带家属移民美国。

近期,晶圆代工大厂台积电和三星电子也相继作出重要决定:台积电在美追加250亿美元建第三座晶圆厂,欲2030年实现2nm芯片量产;美国商务部根据《芯片与科学法案》批准向三星电子提供最多64亿美元补贴,要求其在美国得克萨斯州泰勒市建设一座新的晶圆厂,预计总投资将会超过400亿美元。

两大晶圆厂的举动或预示着未来半导体行业在中国市场的走向可能发生重大变化,可能给国内产业带来新的挑战。

今年4月,有知情人士爆料,亚马逊中国的部分员工也收到了来自总部的裁员通知。

苹果公司更是大量减少中国大陆的供应商数量外,还要求其代工工厂必须在其它国家和地区进行组装和生产。

此外,荷兰光刻机厂商ASML也是美国禁令的“受害者”之一。

ASML首席财务官Roger Dassen在近期的财报视频访谈时表示:“中国是ASML最大的市场之一,出口管制影响了我们在中国市场10%-15%的销售额,我们认为2024年中国市场受到的影响仍为10%-15%(以2023年在中国的销售额为基准),然而我们仍可以看到终端市场中成熟制程市场的需求依旧旺盛。”

大厂陆续选择撤离中国,为哪般?

“小企业倒下了,大企业撤走了”,成为当前摆在中国半导体产业面前最窘迫的局面。

前者是我国半导体行业泡沫破碎后的必然局面,中国有3000多家芯片设计公司,其中一半以上年收入不到1000万元人民币。这些没有造血能力的小公司,恐怕很难熬过新一轮的行业洗牌。

至于后者,为何大厂陆续选择撤离中国?原因或许是多方面的。

01 地缘政治因素

首先,肯定是政策和地缘政治因素的直接影响。

2022年10月,美国商务部全面禁止向中国出口AI芯片等先进半导体,2023年10月公布升级版半导体禁令,扩大了芯片、制造技术、设备和受管控国家等范围,进一步限制中国购买和制造高端芯片的能力,并将中国多家高科技企业及其子公司列入实体清单。

受此影响,不少美系科技企业出现供应链转移的趋势,其中越南、印度、菲律宾等地已成为新的转移阵地。

除此之外,美国还起草多项提案,要推动美国企业将业务或关键供应商移出中国,这些提案包括税费减免、新增规定、及精心设计的补贴办法。相关条款规定,若企业获得补助在美国建厂,则在10年内禁止在中国扩大半导体制造业务,这一规定无疑阻碍了部分大厂想在中国发展的脚步,使其不得不寻求新的出路。

02 市场因素

近年来,半导体市场经历了新一轮的周期波动,供需失衡。在需求下降以及市场竞争激烈等因素的夹击下,科技大厂会将资源投向更有潜力和增长的市场。以及在劳动力成本、原材料成本、生产成本等因素下,印度、东南亚等地区的经济效益开始凸显。

同时,考虑到如今芯片供应链布局,头部公司为了分散风险开始把产业链分散,希望在全球范围内建立更多的供应链多样性,以降低对特定地区的依赖。因此,外资公司不得不考虑出售工厂或向中国以外的市场扩张。

03 中国半导体产业的竞争压力

中国半导体产业的崛起,给外资公司带来了巨大的竞争压力。

近年来,随着半导体制造设施在全国各地如雨后春笋般涌现,中国的集成电路产能不断扩大。据报道,今年第一季度中国芯片总产量同比飙升40%,达到了981亿颗,产量几乎是2019年同期的三倍,这表明在先进制程发展受到美国限制之下,中国的成熟制程芯片的产能正在快速扩大。

在美国对向中国出口先进芯片技术设备实施禁令的背景下,中国的许多新投资都集中在成熟的半导体技术上。华盛顿的战略与国际研究中心发布的报告指出,美国对中国先进芯片技术的出口控制可能会导致中国在全球传统芯片生产中占据主导地位。

国家统计局公布的最新数据显示,仅今年3月份,全国集成电路产量就增长了28.4%,达到362亿颗,创历史新高。

这个数字无疑是向世界展示了我国在传统芯片生产领域的飞速发展,然而,这其中也包含着美国对先进制造设备出口限制带来的巨大挑战。面对这样的国际压力,我们的半导体行业依然展现出了强大的增长动力和韧性。

据市场研究公司TrendForce报告预测,到2027年,大陆成熟制程产能的全球份额预计将从去年的31%升至39% 。

可见,随着半导体产业逐渐本地化,中国的IC产业将迎来更加强劲的增长。

这一增长也表明,尽管面临国际制约,中国仍在积极扩大其在全球半导体市场中的影响力。在一定程度上,中国企业的迅猛发展改变了外企的市场地位,迫使部分国外公司选择裁员或退出竞争。

04 半导体市场需求不足

从行业整体来看,从2022年开始的新一轮行业周期中,绝大部分市场需求不振,科技企业营收大幅下滑,为了应对这一局面,美芯企业纷纷选择裁员来降低成本,以应对业绩的进一步恶化。

时至今日,部分应用复苏仍不如预期。

台积电总裁魏哲家在最新季度会上表示,HPC与AI应用仍强劲,至于终端应用来看手机稳健成长,PC复苏较慢,物联网(IoT)和消费仍在调整,车用也在去库存,并同时调整对车用复苏看法较前一次转为衰退。

展望2024年,魏哲家预计,总体经济和地缘政治的不确定性持续存在,可能进一步影响消费者信心和终端市场需求。预期整体半导体市场(不含存储市场)在2024 年将经历更和缓及渐进的复苏。因此台积直接降低了半导体全行业增长预期,预期全球晶圆代工产业产值年成长10%。

05 国产半导体,置之死地而后生

有悲观论调认为,裁员和撤退不仅仅是一种成本削减手段,它还传递出了美国企业撤离中国市场的信号。贸易战和芯片禁令的影响,使美芯企业意识到过度依赖中国市场带来的风险。他们希望通过裁员能够降低在中国市场的投资和风险,并将资源更多地用于其他市场的发展。

但笔者更倾向于这一种观点:裁中国研发团队不等于放弃中国市场。

中国庞大的市场需求也让一些公司想要在中美之间寻求平衡点,向美国政府施压,以期能够撤销禁令,保护企业的利益和核心竞争力。

这可以从英伟达、英特尔、AMD、ASML等多家公司的行动可以看出端倪。他们在美国政府不断加码限制措施后,还要不断研发符合规定、面向中国市场的产品。很多外企高管也多次强调不要低估中国市场,并且表示还会加强和中国企业的合作。

毕竟,制裁是把双刃剑。

美国对中国半导体行业进行的制裁,伤敌一千、自损八百。虽然能够在一定程度上延缓中国半导体行业的发展,但也一定会损害美国本土企业以及其它地区企业的利益。

而对于中国半导体行业来说,制裁同样具有两面性:一方面国内企业可能无法获得最先进的芯片、半导体设备等,延缓了技术的发展;但另一方面,对于国内企业来说这也是一种激励和发展的机会。

综合分析,国际大厂撤离中国的举措不仅对其自身业务和中国市场产生了重要影响,也反映了中美科技竞争的紧张态势和半导体产业链的重构。

面对美国政府的半导体出口管制政策升级,中国半导体产业正在寻求新的发展道路。

有业内人士指出,随着这些知名头部厂商陆续裁撤中国研发团队,市场会出现一定规模的“真空”区域。在这种情况下,对于中国大陆本土企业就是一个难得的发展机会,一定要顶上去。

首先,国内芯片企业要加大自主创新力度,加速自主研发进程,提高技术水平和生产效率。其次,加强产业链整合,优化产业结构,提升产业整体竞争力。此外,积极拓展国际合作,寻求更多合作伙伴,共同维护全球科技创新与发展的秩序,共同应对挑战。

虽然芯片禁令造成了短期打击,但也加速了中国芯片产业的自主研发和创新,为其在国内市场和国际市场上获得更大份额提供了机会。

正所谓,置之死地而后生。

全球芯片供应链面临重新洗牌的局面,外资公司的撤离无疑为中国本土企业提供了更多的发展机会和动力,中国芯片产业将继续努力提升技术和创新能力,与全球芯片巨头展开更大的竞争。

结语

挑战和机会总是相伴而生。

但毫无疑问,中国在全球半导体领域的地位正在发生翻天覆地的变化,正从一个主要的市场和制造基地逐渐转型成为一个创新和技术发展的重要引擎,中国半导体产业的未来将是一个令人翘首以待的崭新篇章。

正如著名哲学家尼采曾经说的:“那些杀不死你的,只会让你更强大。”

精彩评论