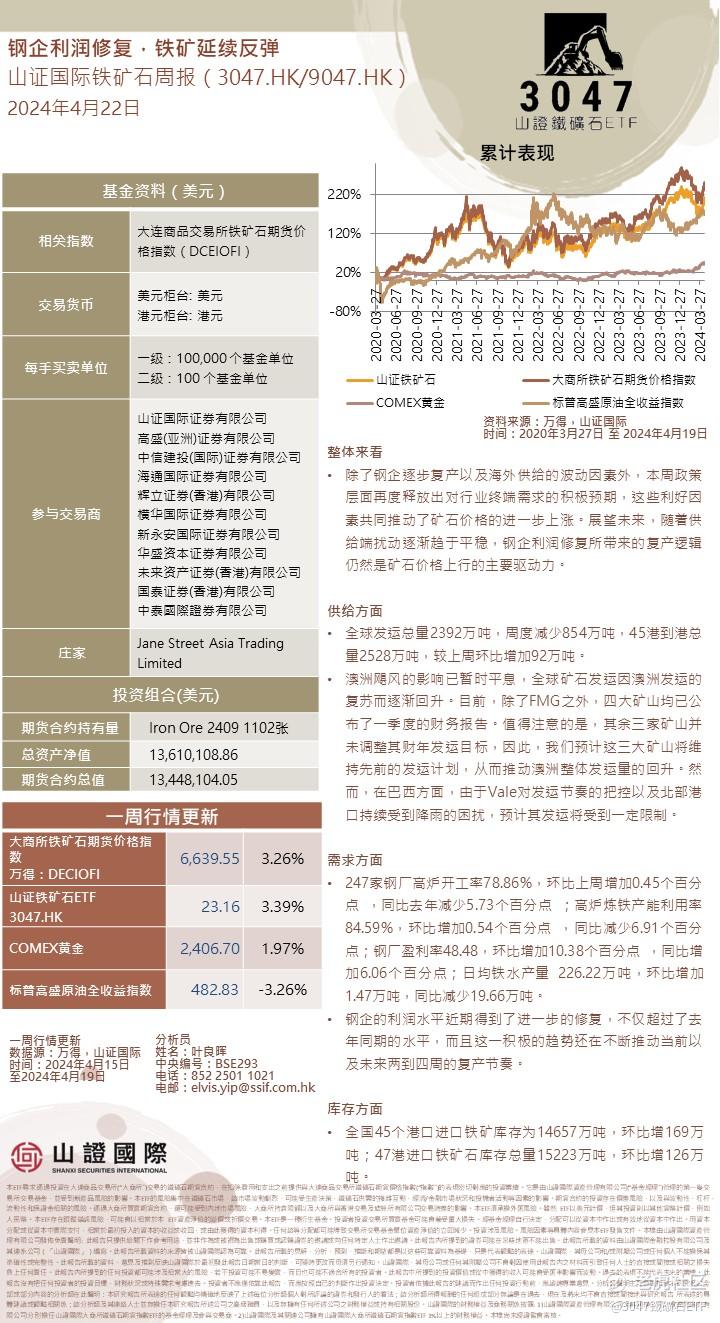

整体来看

• 除了钢企逐步复产以及海外供给的波动因素外,本周政策层面再度释放出对行业终端需求的积极预期,这些利好因素共同推动了矿石价格的进一步上涨。展望未来,随着供给端扰动逐渐趋于平稳,钢企利润修复所带来的复产逻辑仍然是矿石价格上行的主要驱动力。 $F山证铁矿石(03047)$

供给方面

• 全球发运总量2392万吨,周度减少854万吨,45港到港总量2528万吨,较上周环比增加92万吨。

• 澳洲飓风的影响已暂时平息,全球矿石发运因澳洲发运的复苏而逐渐回升。目前,除了FMG之外,四大矿山均已公布了一季度的财务报告。值得注意的是,其余三家矿山并未调整其财年发运目标,因此,我们预计这三大矿山将维持先前的发运计划,从而推动澳洲整体发运量的回升。然而,在巴西方面,由于Vale对发运节奏的把控以及北部港口持续受到降雨的困扰,预计其发运将受到一定限制。

需求方面

• 247家钢厂高炉开工率78.86%,环比上周增加0.45个百分点 ,同比去年减少5.73个百分点 ;高炉炼铁产能利用率84.59%,环比增加0.54个百分点 ,同比减少6.91个百分点;钢厂盈利率48.48,环比增加10.38个百分点 ,同比增加6.06个百分点;日均铁水产量 226.22万吨,环比增加1.47万吨,同比减少19.66万吨。

• 钢企的利润水平近期得到了进一步的修复,不仅超过了去年同期的水平,而且这一积极的趋势还在不断推动当前以及未来两到四周的复产节奏。

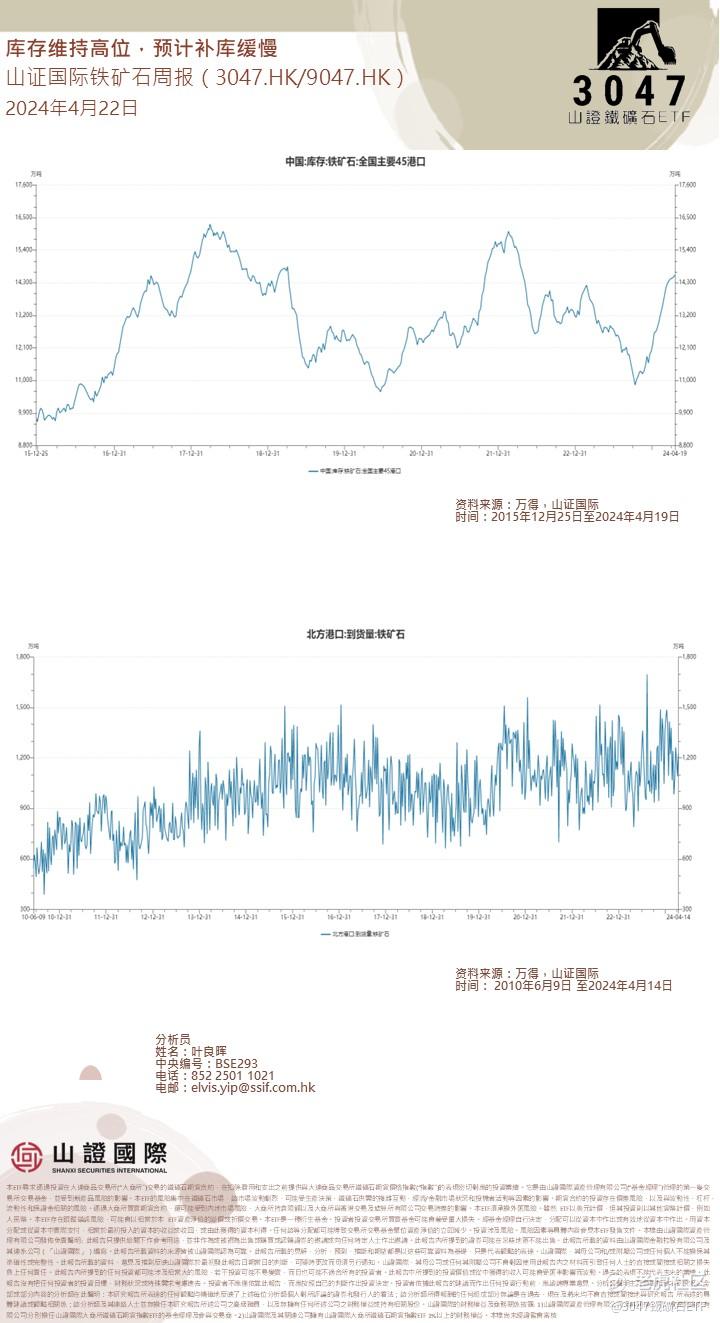

库存方面

• 全国45个港口进口铁矿库存为14657万吨,环比增169万吨;47港进口铁矿石库存总量15223万吨,环比增126万吨。

本周A股周报:

市场表现层面,低估值、红利指数延续强势,家用电器/银行/煤炭涨幅居前。盈利层面,4月美容护理24年Wind盈利一致预期上调。景气层面,3月地产投融资端仍较弱,近两周14城二手房成交接近去年同期;汽车以旧换新行动方案持续推进,出口延续高增;统计局数据显示3月能繁存栏加速去化,短期生猪供应仍充足。估值及交易热度层面,红利类资产热度上行明显。

$美的集团(000333)$ $中国银行(03988)$ $F中金碳期货(03060)$

全球资金市场周报:

我们预测 2024 年标准普尔 500 指数总现金支出将增长 9%,达到 3.7 万亿美元,其中现金并购(+15%)和回购(+13%)为主导。 首席执行官信心的上升表明企业将比去年更愿意部署资本。 并购活动将会增加,但高估值和利率飙升意味着企业将优先考虑股票; 在第一季度宣布的交易中,现金部分已降至仅 42%(2023 年为 58%)。 在人工智能投资的带动下,到 2023 年,仅有 10 家公司占资本支出总额的 29%。当经济增长加速时,投资者通常会奖励投资于增长的股票。

精彩评论