喜马拉雅日前再次向港交所提交了招股书,等待上市聆讯。按照港交所IPO流程,一般顺序是递表、聆讯、路演、招股、配售、挂牌,如顺利两个月左右能走完流程。

这是过去三年喜马拉雅多次招股失败后最新一次尝试,不免给人一种命运多舛、好事多磨的印象。最早它想在纳斯达克挂牌,早期VIE结构下的融资也都以美元完成,但当时中概股估值被华尔街打压,行情不利,撤回申请后调整架构,又连续向港交所提交申请,最后也杳无音信,港股也进入低迷行情。

与三年前相比,该公司内部运营和外部环境都发生了很大改变,不妨通过对招股书的对比分析,来看看这家“屡试不及第”的公司能否迎来命运的转机?

由亏损到盈利

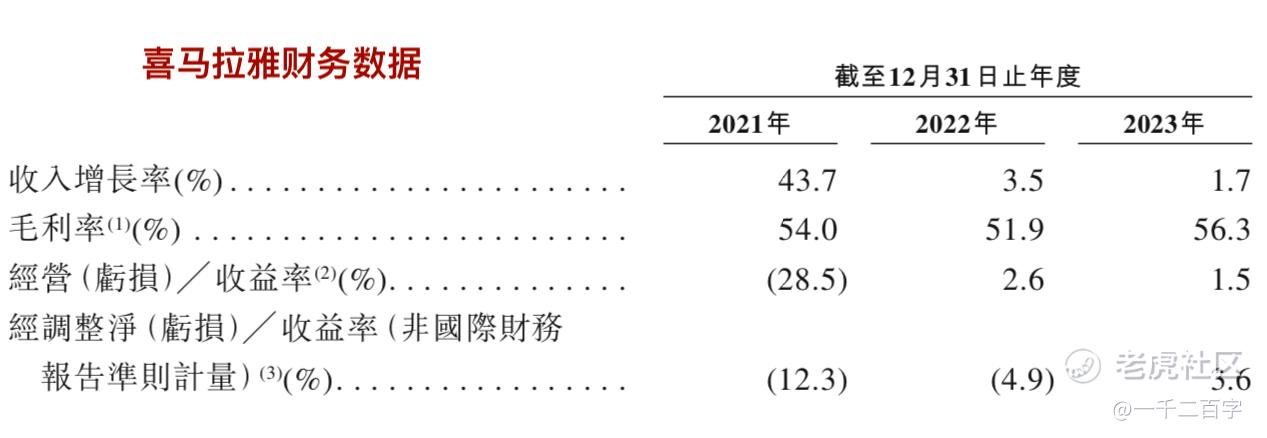

首先最直观的转变来自利润表。根据2011年提交给港交所的招股书,喜马拉雅当时处于亏损状态,2020年扣税后的净亏损接近30亿元,毛利大概有20亿元,剔除非经营因素后的经调整净亏损为5.4亿元。此外,当时经营现金流也基本为负,入不敷出。

据最新招股书,公司在2022年、2023年已连续两年保持盈利,每年大致在37亿元。但这里面有36亿元左右属于“可转换可赎回优先股的公允价值变动”账面收益,属于非经营因素。将其剔除后的经调整净利润这两年分别约为亏损3亿元和盈利2.2亿元。经营现金流从2022年开始转正。

这里提一句,可转换可赎回优先股是公司发行给投资者的一种可变债权/股权,可在债和股之间转换。既然是债,在资产负债表中以“金融负债”录入,随着公司估值变动,优先股的公允价值也随之变化,并计入利润表。当估值上升时,公允价值变动体现的是账面亏损,即负值,比如当年美团和小米IPO时的情况;反之为正值。与前些年对照看,喜马拉雅2022年和2023年这部分变为了正值,体现为公允价值收益,说明或者是因为公司整体估值有所下降,或者涉及到部分相关股东的退出或“裁员”等因素。

喜马拉雅确实裁员了。根据招股书,2021年底时公司有4342名员工,到了2023年底员工数缩减为2637人。其中技术研发人员占比44.5%,内容运营人员占比30.7%,为最大的两块员工构成。

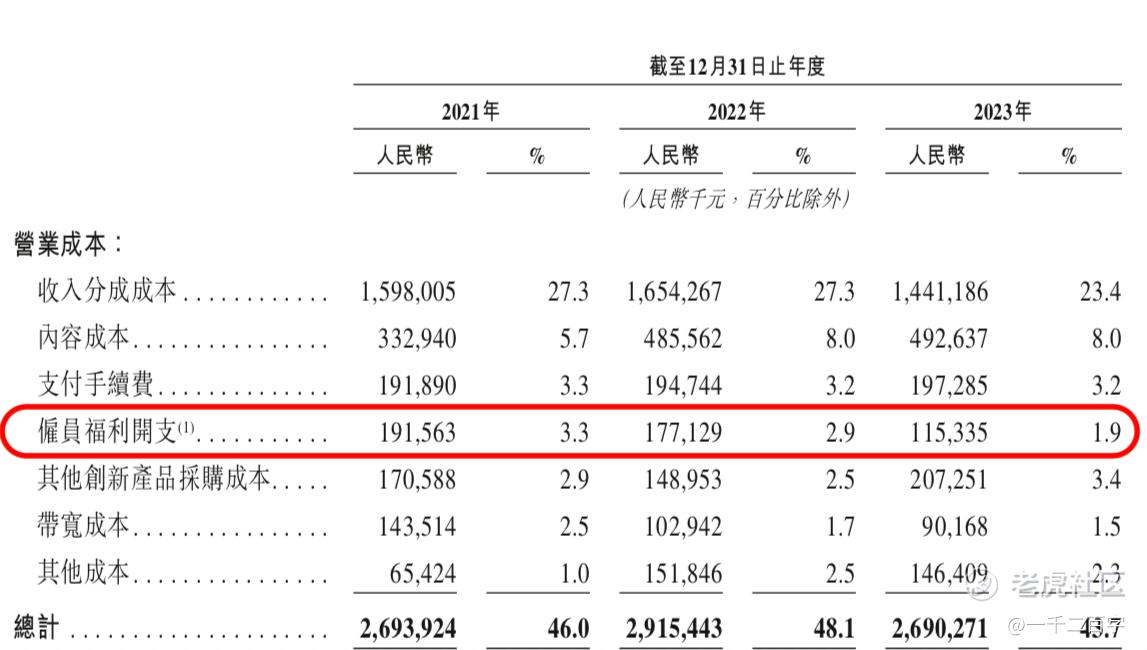

这给公司节省了一定的开支,但也要“分开看”。从整体的雇员福利开支看,从2021年到2023年,基本工资及薪金部分并未减少太多,更明显是体现在“股份支付费用”,即股权激励的降低。而从利润表明细看,研发与销售相关人员的薪酬开支变化不算大,行政人员开支明显降低。此外,参与内容制作活动的雇员开支从2021年的1.9亿元,下降为2023年的1.15亿元,几乎被砍了一半,注意只有这部分雇员开支被计入公司经营成本中,这也是导致公司毛利率上升的原因之一。

2023年该公司毛利率为56.3%,比上一年提升4.4个百分点,这个毛利率水平放在互联网中横向比较并不算低。拥有播客产品的音乐软件Spotify毛利率只有喜马拉雅的一半。除了裁员、效率提升外,毛利率提升原因还涉及成本项中“收入分成支出”减少。2023年由于实名制因素影响,喜马拉雅UGC个人创作者人数同比有所下降,这可能导致了收入分成的减少。

从2018年至2022年这五年中,该公司融资活动现金流净额依次为4.5亿元、8.3亿元、15.2亿元、4.6亿元和1.2亿元,到了2023年融资净额仅有6000万元。好在这时候经营活动现金流净额已经转正,可以依靠自身养分供给,但整体看仍处于比较“缺钱”的状态。截至2023年末流动资产中的现金及现金等价物约为7.2亿元,流动负债中的贸易应付款(包括应支付给第三方创作者和IP版权方的费用)为7.6亿元。此时以一个盈利者的形象再次尝试IPO融资,也不难理解。

AIGC风口?

喜马拉雅之前尝试IPO挂牌时,由人工智能生成内容的AIGC潮流还没兴起。随后短短一年半时间,各种AI大模型已如雨后春笋。这对内容类社区平台是一种利好。喜马拉雅也推出了自己的AI音频模型及剪辑工具,丰富的人声合成音色库可供创作者利用AI进行创作。

按理说,喜马拉雅早已和阅文集团、中信出版社等版权机构建立了合作关系,手握大量的有声书改编权,是一片广阔天地。如今AIGC可以在有声书创作中发挥很大价值,利用AI的文转声,效率高于人工录制,虽然听感上还不如真人那么赋予情感,但胜在多快好省。从成本角度讲,音视频类平台的内容供给无非来源于两大类:版权购买和改编,以及UGC/PUGC供稿。AI的引入对降低这两类内容的供给成本都将会有帮助。

但根据招股书,截至2023年末喜马拉雅平台上由AIGC创作的音频占总音频时长的6.6%。目前看,这一比例不算高,尚处于AIGC的起步阶段。未来可能20%以上的AIGC内容占比是更有利的。

据统计,收听平台上AIGC内容的月均用户从2022年的1280万,上涨到2023年的1960万,估算约占2023年平均月活跃用户数的14.8%。这说明在有声书或播客这个领域,用户对AI分身、虚拟助手等并没有很排斥,因为他们所消费的核心内容还是文字版权,无非是找人声情并茂地演播出来。未来的车载、亲子、家务等场景将有很大的伴听需求。

如果放在20年前,有声广播剧拥有一个庞大的用户市场,因为当时还没有短视频、没有微信、甚至没有智能手机,用户的在线娱乐方式单一,现在音频类App在短视频时代存在天然弱势。在国外市场也有TikTok挤占苹果播客和Spotify的现象。据喜马拉雅统计,该平台55%的用户集中在一二线城市,三四线城市占比36%,农村市场只有9%。也就是说它很难下沉下去,这需要一定的消费门槛,无法像短视频那样让大多数人上瘾,导致用户基数的天花板不太高。而AI有声书可能是突破用户数增长瓶颈的一条路。

这样看,喜马拉雅在招股书中把荔枝FM列为主要竞争对手,这里认为值得商榷,应该可以把眼光再抬高一些,去对标长短视频以及这些大厂旗下的音频产品,比如字节跳动下面的番茄畅听(也是借助AI将番茄小说里的文字版权以音频形式呈现)、腾讯音乐旗下的懒人听书、微信推出的微信听书等。这些背靠大平台的音频产品在获客上具有优势,给跑通商业模式开辟了新路径。毕竟荔枝FM与喜马拉雅的营收模式不同,而且荔枝FM于2020年抢先在纳斯达克成为中概音频第一股后,表现一路低迷,陷入增长停滞的困局。

2023年喜马拉雅的月活跃用户数在3亿左右,其中App端是1.33亿,同比增9%;其余用户来自智能音箱、车载等物联网设备,以及第三方平台。这个移动端用户基数决定了它目前无法以广告或直播作为主要的营收支柱,而是以订阅为收入基本盘,包括会员收费与音频点播付费。在2021年至2023年中,来自订阅的收入占比始终保持在50%以上。

这三年中,喜马拉雅移动端平均月活跃付费会员数依次为1440万、1530万和1550万,增长不明显。但ARPPU每月平均单个付费用户收入逐年增长比较明显,尤其是音频付费点播服务,客单价不断上涨。公司在2023年的策略也相应转向留住高客单价付费用户上,由此牺牲了整体付费率的增长。在付费点播服务上,公司寄希望于未来有更多人消费个人成长及训练营产品,这些是针对孵化音频创作者的定制类课程,通常拥有更高的客单价。但这也需要一个不断壮大的音频创作者+用户环境来支撑。

做个总结,如今站在盈利这个新起点上,喜马拉雅商业化面临的仍是用户基数增长的后续动力,以及相对应的收入增速放缓的问题。它本身毛利率不低,AIGC又是一个新的契机,通过人工智能可以扩充音频内容供给、降低内容成本,预期未来毛利率有进一步提升空间,这是对它有利的一面。

但是,外部环境进一步挤压音频平台的竞争空间,短视频消费过于强大,人的精力有限。喜马拉雅缺乏大厂引流,当前12%左右的付费率,距离像网易云音乐和腾讯音乐15%-20%这一档付费率,以及Spotify 40%这一档付费率仍有差距。如果能在用户基数不断扩大的基础上保持当前付费率,也能对收入增速起到拉动作用。优质内容的连续稳定供给成为解决这一问题的基本手段,AIGC推动的有声书将被看好。现在连微信公众号文章不是也开通了收听功能吗?

精彩评论