在最近看的一本书《投资最简单的事》中我看到一句话:投资中影响股价涨跌的因素是无穷无尽的,但是最重要的其实只有两点:估值、流动性。所以我个人认为投资的主要矛盾也是估值和流动性。

1、估值

估值就是价格相对于价值的关系,如果用量化指标的话可以用市盈率pe,我关注的市场主要是A股和港股,那么接下来就以A股和港股的代表指数:沪深300、恒生指数为例。

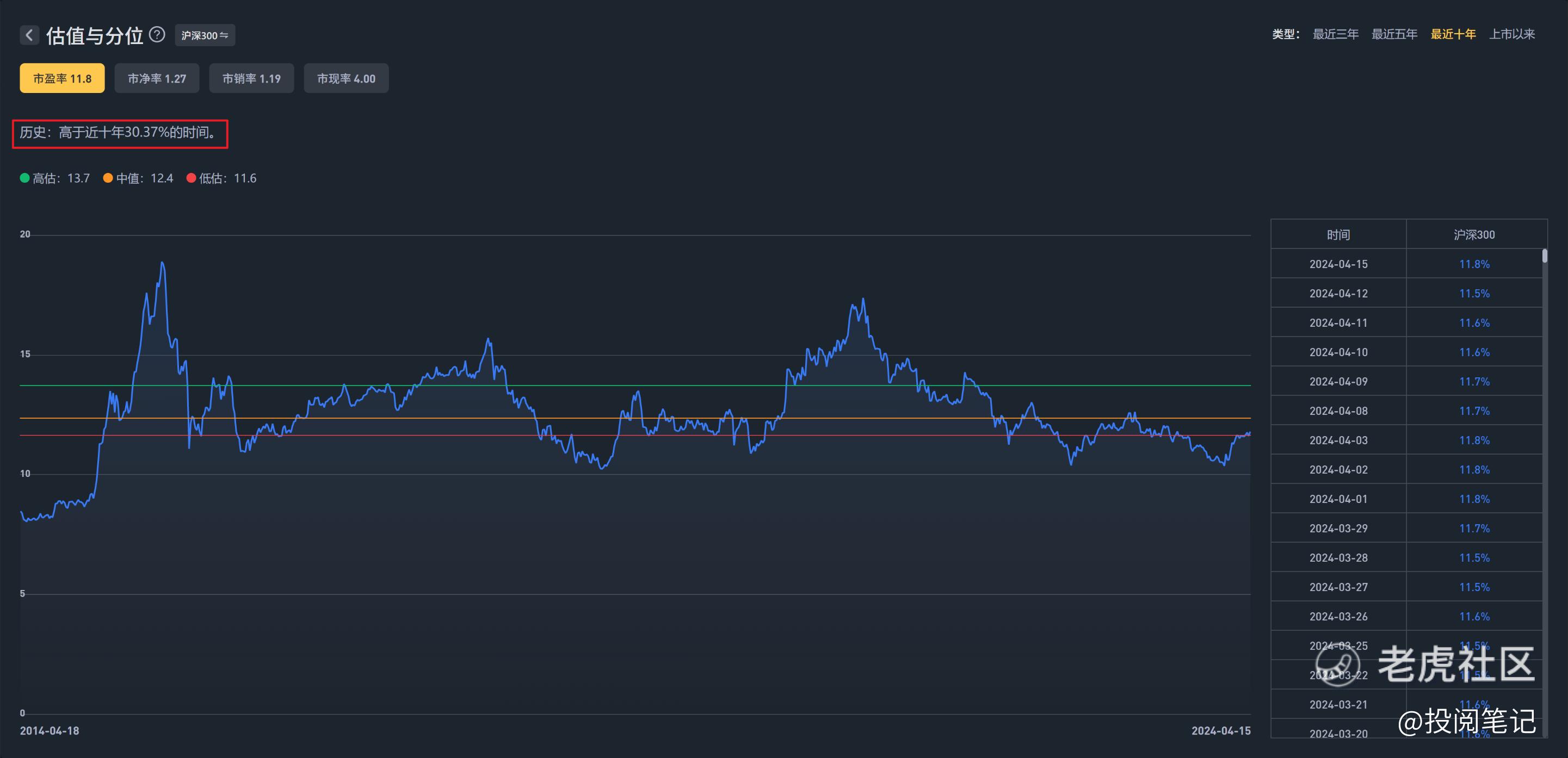

(1)沪深300

如上图所示,截止2024年4月15日沪深300的市盈率是11.8,这个意思说的是以现在的价格买入沪深300,需要11.8年可以回本。

接下来看下历史数据,沪深300现在的pe分位点高于近十年30.37%的时间,属于底部区域。如下图所示,沪深300的pe最近的低点在2024年1月23日,具体值是:10.4pe,百分位为6.95。

继续看下沪深300的k线,如下图所示,年线三连跌,时间段为:2021.1.04-2023.12.29,期间跌幅为34.6%。

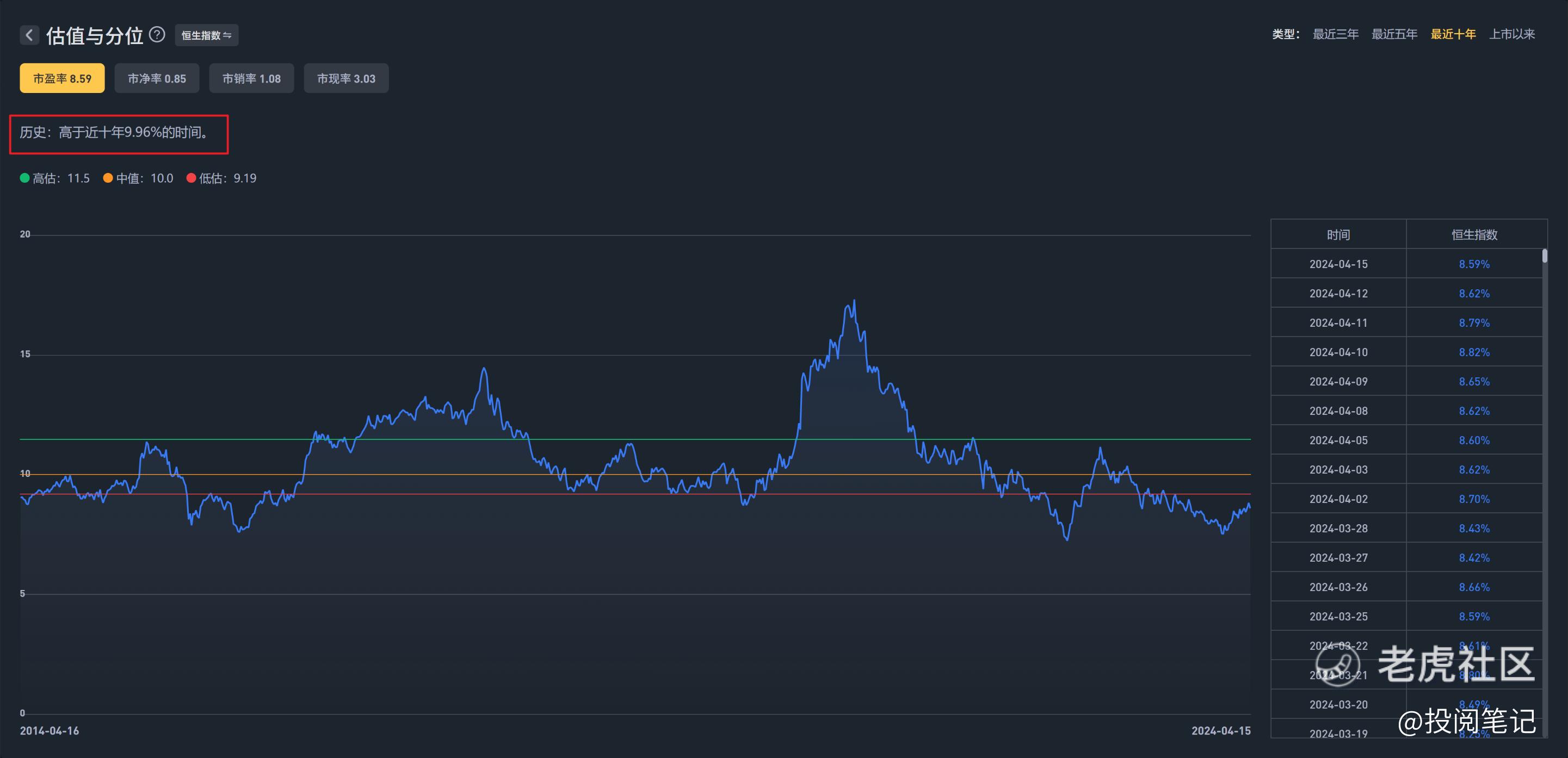

(2)恒生指数

如上图所示,截止2024年4月15日恒生指数的市盈率是8.59,这个意思说的是以现在的价格买入恒生指数,需要8.59年可以回本。

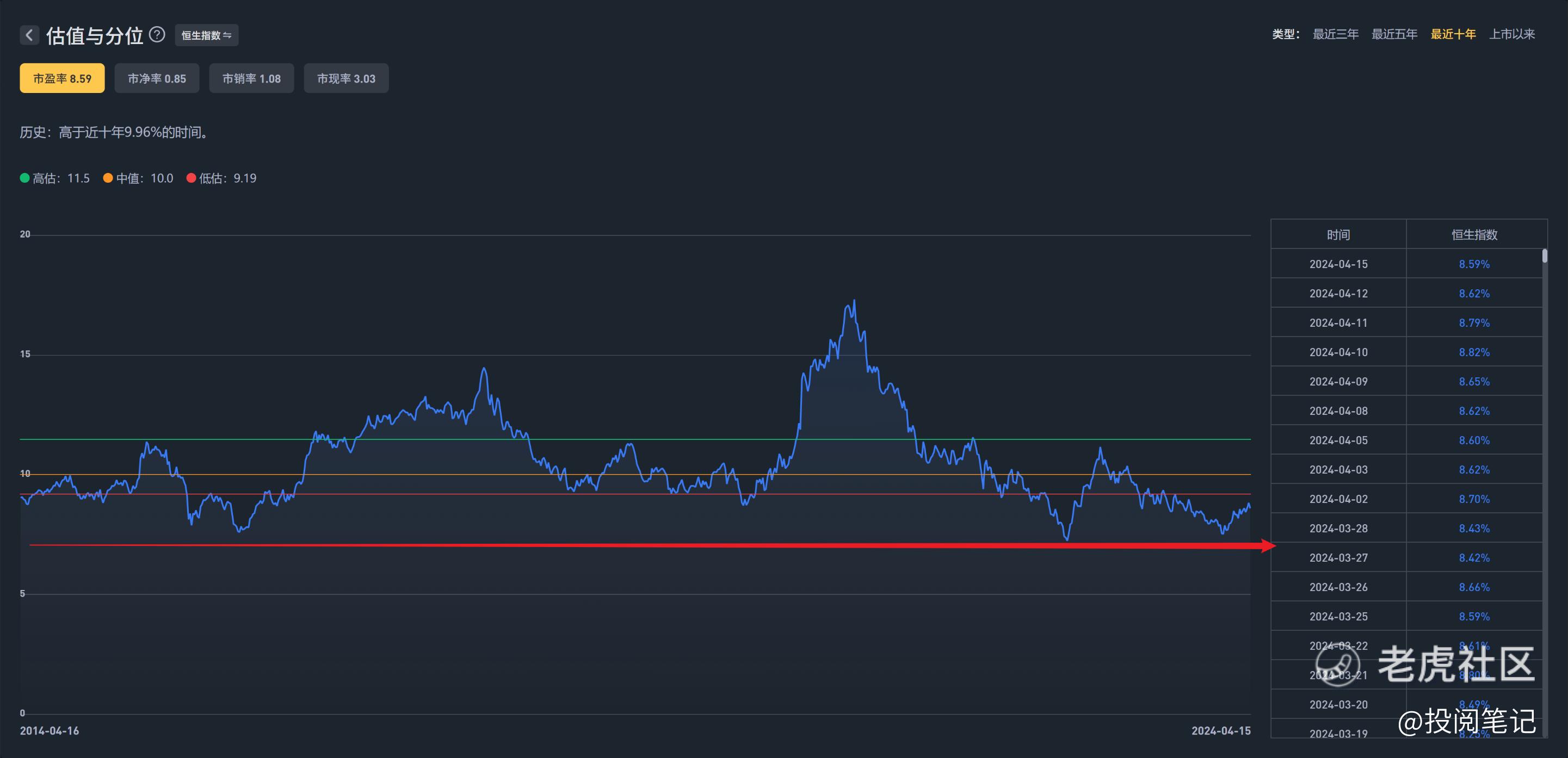

接下来看下历史数据,恒生指数现在的pe分位点高于近十年9.96%的时间,属于底部区域。如下图所示,恒生指数的pe最近的低点在2024年1月23日,具体值是:7.52pe,百分位为0.49。

恒生指数和沪深300的最近十年pe最低点都在2024年1月23日,这个是巧合吗?

继续看下恒生指数的k线,如下图所示,年线四连跌,时间段为:2020.1.02-2023.12.29,期间跌幅为39.53%;2021.1.04-2023.12.29,期间跌幅为37.40%;

2、流动性

如上图所示,2024年4月15日十年国债到期收益率处于2002年以来的低位,十年国债到期收益率相当于无风险收益率,同时也是借贷市场的参考基准,说明了现阶段资金借贷成本很低。

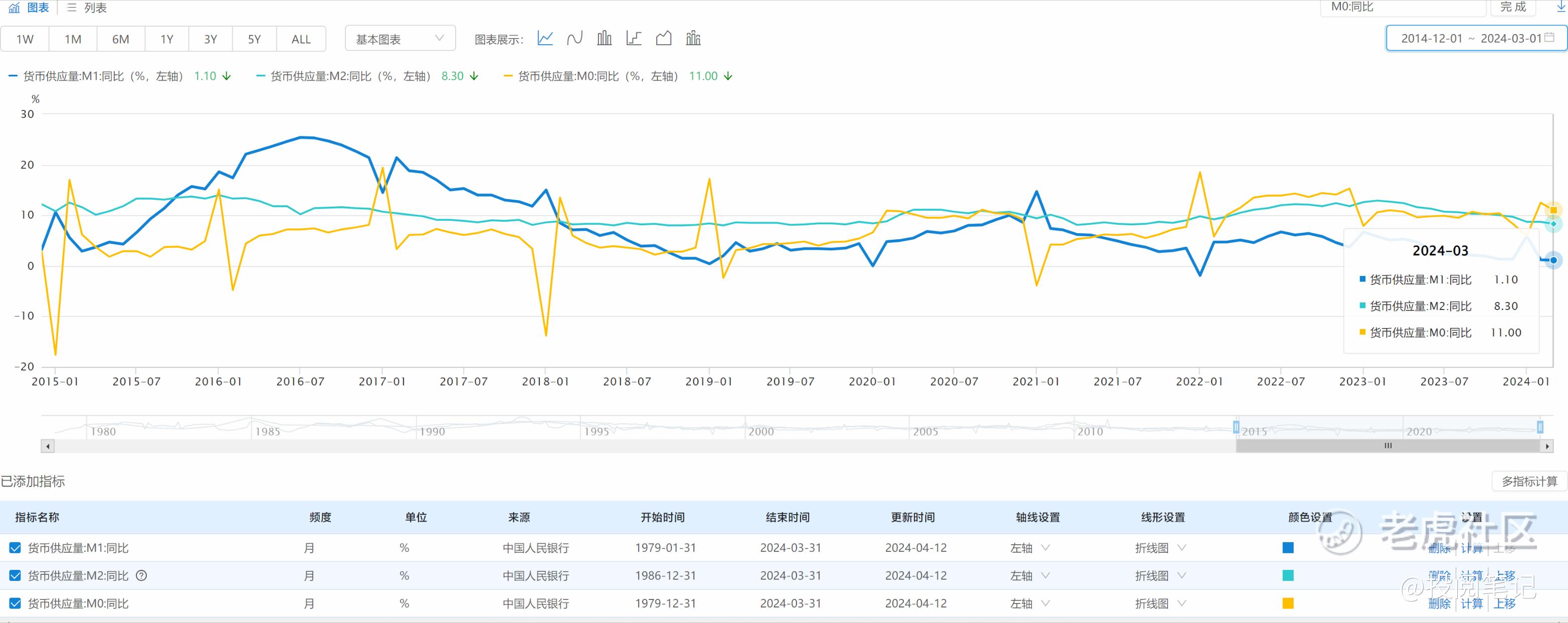

如上图所示,M0、M1、M2过去十年的数据,M0的含义是流动的现金;M1在M0基础上加了活期存款,所以M1叫狭义货币;M2在M1的基础上加了定期存款,所以M2叫广义货币。3月最新的数据,M0、M1、M2同比分别增长11%、1.1%、8.3%。总的来说流动性还是很不错的。

3、总结

综上所示,沪深300和恒生指数都估值处于历史低位,同时需要注意的是恒生指数的估值分位数比沪深300更低。同时我们可以看历史数据,如下图所示,每次估值低位之后都会上涨,只是时间长短的问题,有人说这次不一样,现阶段有各种各样的问题,不过我认为短期各种问题存在是正常的,不然还会看到现在这种市场价格吗?我认为便宜就是最关键的点,这就是安全边际。同时流动性也很不错。

对了这里还要提下价值陷阱,说的就是股价看着便宜,但是越跌越贵,主要是公司的主营业务持续萎缩,当然这主要是对个股,如果选择基金就不会遇到这种问题。

现阶段的应对方法就是定投基金(主动基金和指数基金都可以)。需要注意的是这种方法赚不了快钱,就是不适合快进快出,主打的就是以时间换空间,时间是站的我们这边,有的交易方式是需要和时间赛跑。

最后以巴菲特的投资准则结尾:投资的第一条准则是保证本金安全,永远不要亏损;第二条则是永远不要忘记第一条。

免责声明:以上内容仅作为投资记录,不构成任何投资建议。

精彩评论