在中文的语境下,有许多描述量变引起质变的词句和典故,诸如“水滴石穿”、“聚沙成塔”、 “千里之堤溃于蚁穴”等等,这些都是为人熟知且显而易见的道理。然而,当切换到数字世界时,人的直觉就不那么可靠了。

一定有不少人曾经思考(幻想)过一个场景:全国约有14亿人口,如果每个人都给我1块钱,我就会成为一个亿万富翁,就算只给我1分钱,我也能成为千万富翁。1分钱对任何人来说可能都是微乎其微或可有可无的,但全都给我的话就会让我变得非常富有!

△William Hogarth - "The importance of knowing perspective" (Absurd perspectives), Engraving on paper

当然,这个白日梦的最美妙之处就在于它总是止步于此,至于具体如何让每个人给自己这1块钱或1分钱则不在考虑(做梦)的范畴内。

那么,我们来看另一个(看起来)更实际一点的情形。

(几乎)“零成本”的税收,存在吗?

我们现在使用的email基本上都是免费收发的(忽略流量费用和订阅等增值服务,仅考虑基础email收发功能),所以经常饱受广告推销、低质、垃圾邮件的困扰。

为此,有人提议:对发送的每一封email收取少量的税费,比如每封email 1分钱,用以遏制垃圾邮件的泛滥,更重要的是,这可以带来一笔不少的税收。

据统计,2023年,全球平均每天发送和接收的email为3473亿封,如果每封email收取1分钱,每天将会产生约35亿的资金,一年将超过1.2万亿。

这样一来,既能提高垃圾邮件的发送成本进而减少它的存在,也能提高人们沟通的效率和价值,同时还能产生可观的经济效益,可谓是一举三得,岂不妙哉!

发现上面两种情形有何相似之处了吗?

两者都依赖于这样一个事实:个体的牺牲微不足道,但它们会乘以一个非常大的数字。而这是我们可以期望达到的最接近不劳而获白日梦的程度。

暂且把第一个幻想放到一边,我们来看对email收费的想法是否真的可行。

这个想法其实类似于交易税,而交易税的概念并不新鲜。这个概念最早的版本由诺贝尔经济学奖得主James Tobin于1972年提出,并以他的名字命名为托宾税(Tobin Tax),它还有另一个颇有英雄主义色彩的名字:“罗宾汉税”(Robin Hood tax),也就是“劫富济贫税”。

托宾税作为一种金融交易税(Financial Transaction Taxes ,FTTs),其最初的目的并不是筹集资金或创造收入,而是为了确保外汇市场的稳定性。对货币交易征税可以阻止利用套利机会进行双向快速兑换,从而降低投机失控的风险。其实在更早的时候,凯恩斯就提出过征收交易税以抑制流动性极强的市场投机的想法。

当然,金融交易不同于收发email,但它们都汇聚于一个特定的目标:最大化投入的长期回报。干预自由交易的措施必然会影响这一长期目标,尽管在这方面email没有类似的(税收)措施存在,但对于投入和回报的影响最终取决于两种情况下的两个共同因素:税收本身的成本,以及成本对参与者(投资者或email发送者)行为的影响,尤其是他们可能采取的避税措施。

“微”,并非不足道

现实中,大多数金融交易税的建议起征点都是交易价值的0.5至1个基点(0.005%-0.01%)。任何更高的税率都会被认为不利于资产价格和流动性,进而影响企业的资本成本和储蓄回报。而这将直接或间接地影响到每个人。

原因在于,即使是微薄的回报,也可能需要多次交易,其成本(尽管可能很小)会随着时间的推移而累积,并不可避免地降低回报。

再来看对发送的每封email征收1分钱的税会产生什么影响。

假设一个人每年可能会发500到1000封email,将产生5到10元的费用。这笔微小的支出不太可能对大多数email用户的行为产生重大影响。

但问题并没有那么简单。

△Het Luilekkerland(荷兰语,“Cockaigne”,字面意思是“慵懒美味的土地”寓意神话般的富饶之地)英语The Land of Cockaigne,Pieter Bruegel the Elder

我们开头提到,2023年每天的email收发量约为3473亿封(其中3%以上为私人email),那么每天产生的约34亿或每年1.2万亿的费用中有97%由公司或机构承担。

这笔数目相当于全球每个人每年150元,或全球GDP的1.2%。它也许是由大量小额税款组成的,但无论以何种基准来看,都是一笔非常大的金额——毫无疑问的是,这笔费用最终将被转嫁给消费者,也就是所有人。

由于每个人最终将为每封email支付税款,所以每发送一封email都将使一位用户损失大约3毛钱(注意,不再是最开始的1分钱了),这个成本已经没那么微不足道了。

尽管一个人对每年需支付的10元可能不大在意,但高频发送email的大体量用户可能就会寻求其他非email的通讯方式。出于方便等原因,这样的情况已经在发生。

但如果一项占营业额1.2%的费用支出正在逼近公司的利润底线,出于财务方面的考虑,这种情况将大大增加。比如公司将通过在自己的网站、APP或是通过社交媒体平台等其他方式直接传递消息进行沟通。每个人的成本都得到了降低,但这项税收本应带来的收入也将大打折扣。

因此,在每个人对微薄的成本几乎没有感知的情况下筹集大量资金的想法,貌似也不太现实。

“无限”巧克力悖论

其实,现实中确实有人尝试过将开头提到的那个白日梦付诸实践,即通过大量小额资金获取巨额财富。这甚至有一个专属的名字,叫做“萨拉米香肠战术”(Salami slicing tactics),用来表示通过一系列小动作来产生更大的动作或结果的做法。在金融上,则是用于描述通过重复转移难以察觉的小额资金来欺诈性积累大笔资金的计划。

在美国加利福利亚州的一个真实案例中,一名22岁的程序员Michael Largent编写了一个程序利用虚假身份开设了超过58000个经纪账户,用来窃取金融机构为测试新开账户的功能而存入的“小额存款”,本案中存入的金融为0.01美元到2美元不等。Largent从中获利数万美元,最后被判处15个月的监禁并赔偿20万美元。

有趣的是,还有一种物理上等同于无中生有的“萨拉米香肠战术”:可以实现巧克力自由的“无限巧克力吃法”。

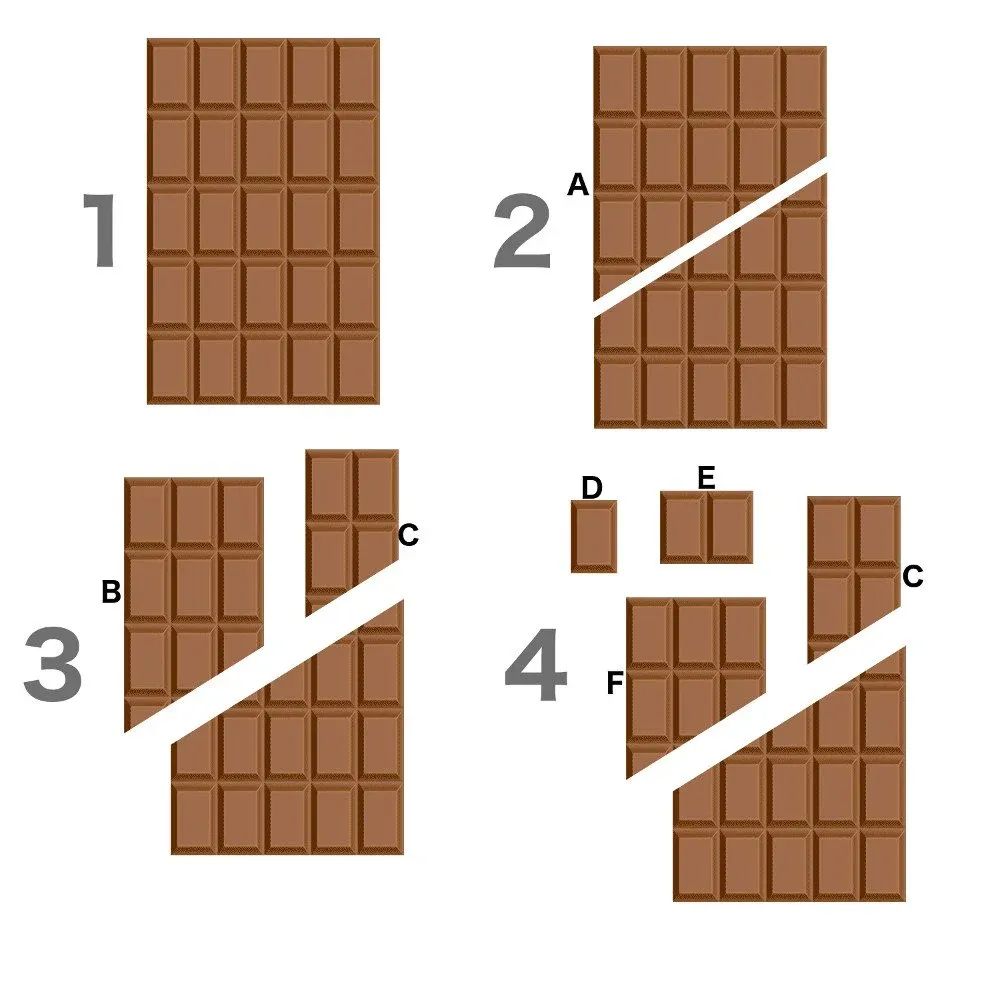

方法很简单,只要你按如下图示重复切割巧克力,就能永远多出一块免费的巧克力!

△无限巧克力切割法

可惜,这也不是真的。无限多出的一块巧克力只是幻觉,它被称为无限巧克力悖论(The Infinite Chocolate Paradox),是巴拿赫-塔斯卡悖论(The Banach-Tarski Paradox)的粗略表述。

事实上,我们看到的图示经过了严重的扭曲,这种扭曲视觉上难以直接察觉。

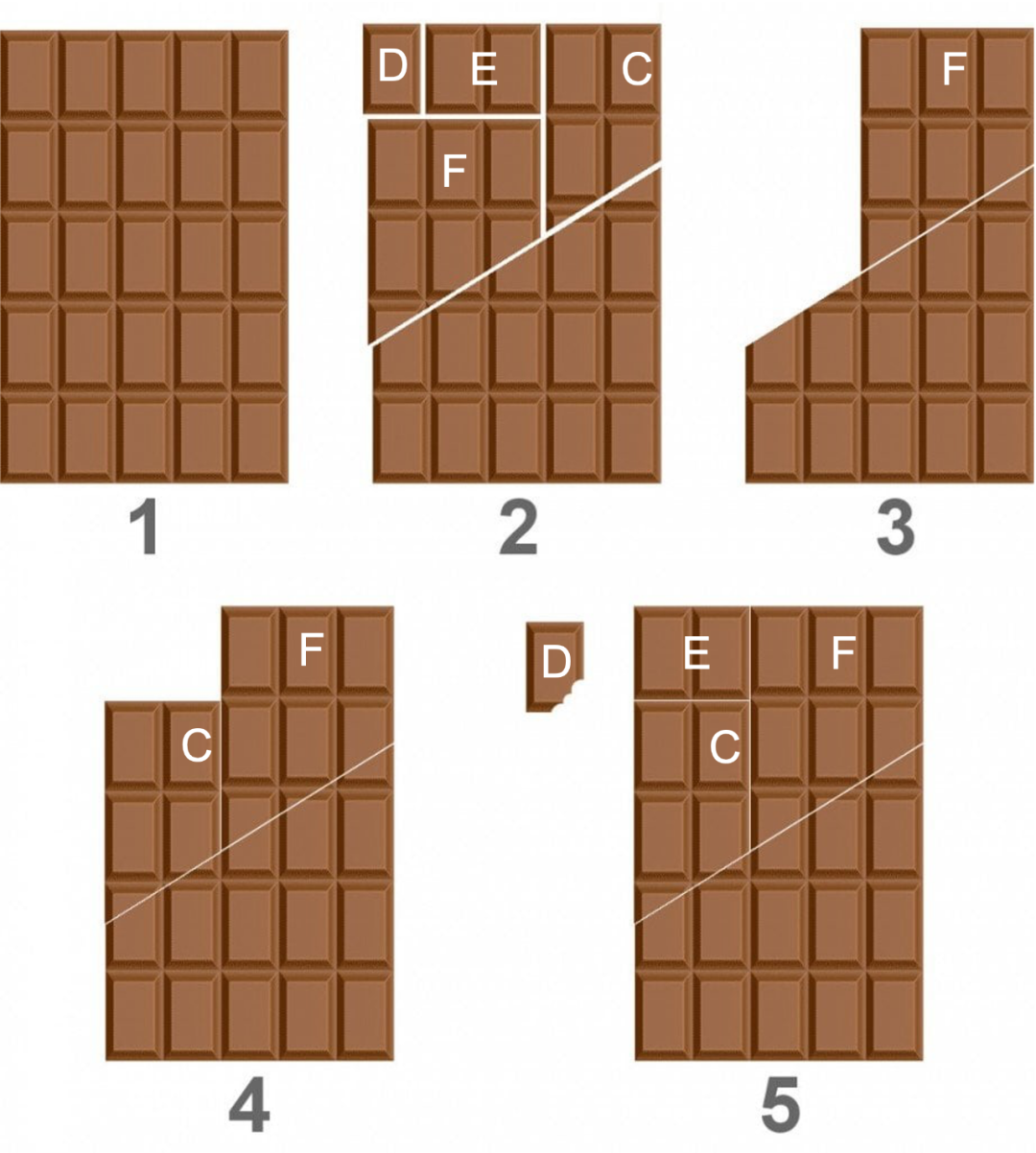

当巧克力碎片被重新排列时,得到的巧克力块并不是最初的巧克力块。测量巧克力的垂直长度,你就会发现,这种切割方式实际上让巧克力变短了,多出来的巧克力块是以缩小整体的尺寸为代价的。

△无限巧克力的真相

就像永动机一样,这种无需任何形式的努力或牺牲即可产生收入的机制似乎是不可能的,无中生有的无限巧克力和无需付出任何成本与代价获取的税收,都只是一种幻觉。

精彩评论