照例写在前面:这个系列是我自己阅读公司然后顺便记录用的。“浅读”就是字面意思,基本上都是公开信息,没什么深度分析或深刻见解,不作为对任何人的投资建议。我浅读的主要是上市公司的定期报告,甚至就是业绩发布会的PPT,所以可想而知信息是偏正面的,或者说过度美化的。实际情况多半还得打折,打几折得看公司品行了。

本人持有一些雅生活,仓位还挺高。

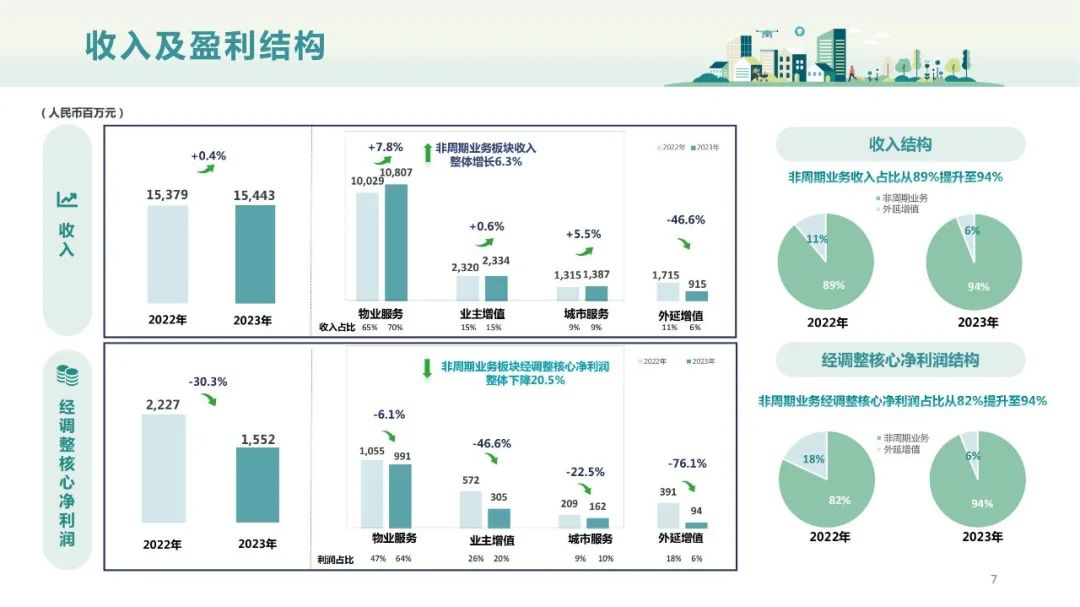

1、收入及盈利结构

收入同比+0.4%,持平,保持正增长,有点点假。

分块来看:

- 物业服务占比从65%提升至70%,同比+7.8%

- 业主增值占比保持15%,同比+0.6%

- 城市服务占比保持9%,同比+5.5%

- 外延增值占比从11%降到6%,同比-46.6%

外延增值少了8个亿,雅生活把它当做周期业务。

而非周期业务板块收入整体同比+6.3%,总的也就增长了8.64亿。

但非周期业务板块收入的占比已经从89%提升至94%,未来影响应该越来越少了吧。

净利润方面,首先它给的是经调整核心净利润,意思是撇开一些乱七八糟的业务,想让大家看看“真实”经营情况。

经调整核心净利润同比-30.3%,大幅下滑。

分块来看:

- 物业服务占比从47%提升至64%,同比-6.1%

- 业主增值占比从26%下降至20%,同比-46.6%

- 城市服务占比从9%提升至10%,同比-22.5%

- 外延增值占比从18%下降至6%,同比-76.1%

非周期业务板块经调整核心净利润整体同比-20.5%,但是,在这种情况下,占比从82%提升至94%。

但不管怎么说,这个业绩和结构,应该差不多到底了吧?

2、资产负债表摘要

算一下资产负债率——

2022年底:8577÷22702=37.8%

2023年中:8818÷23670=37.3%

2023年底:9601/24051=39.9%

负债率还是提升了一些,不过还在可控范围。

流动资产+7.8%,现金及现金等价物+7.3%,然而负债总值+11.9%。

说明物业公司的经营还是严重受到了房地产行业景气度下行影响。

3、“规模稳健,品质回归”

“规模稳健增长”:

合约面积+4.8%,在管面积+8.2%。83.3%在管面积来自第三方项目。

业态分布方面,住宅大致占42%,非住宅大致58%,其中主要是公建。

区域布局方面,73.8%集中于一、二线城市,长三角占33.7%,大湾区占30.7%。

“回归品质初心”:

完善服务标准体系,细化住宅服务分级。有弄了什么1套模型+4大服务SOP标准,我看了下好像是秩序类、环境类、工程类、服务类。

服务改造升级,换发品质新活力。出于安全和年限等考虑,修缮和设备改造投入近亿元。强化四级品质巡查及监督机制。

建设智慧社区,科技创新赋能服务。升级智慧化系统,包括停车、照明、电梯等。上线企业微信交互工具平台。

社区共建共治共享。设立100+红色物业项目,覆盖40万+业主、8000+场社区文化活动。

这里头最有意义的我觉得是科技创新赋能,究竟好不好用,能不能提升效率,是很直观的。其他主要靠服务文化和管理能力。

但这些都是公司自吹,看材料很难探出虚实。

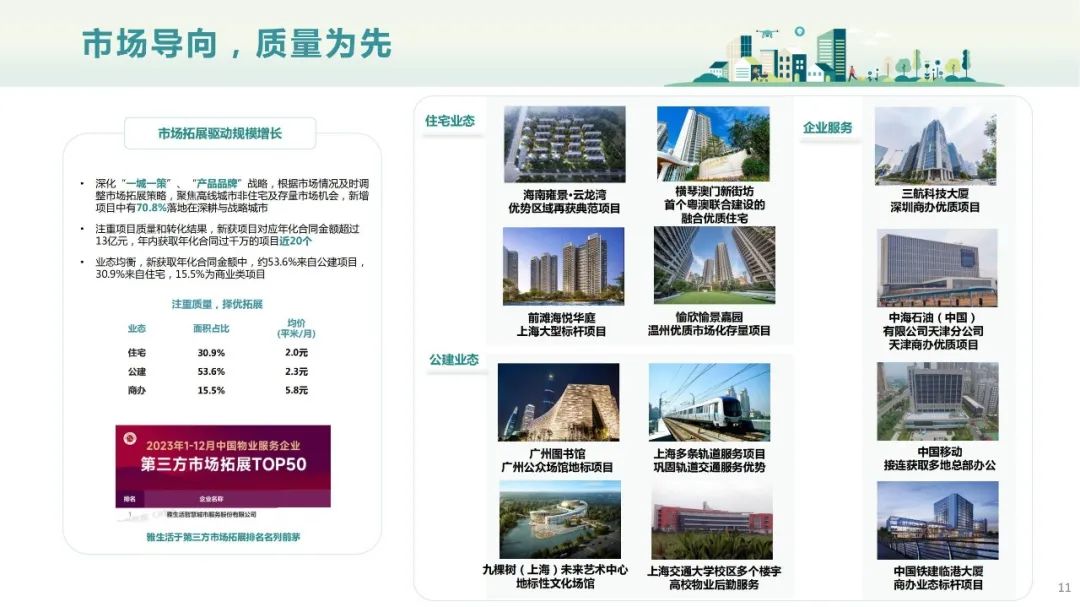

4、“市场导向,质量为先”

深化“一城一策”、“产品品牌”战略,聚焦高线城市非住宅及存量市场机会,新增项目中有70.8%落地在深耕与战略城市。

注重项目质量和转化结果,新获项目对应年化合同金额超过13亿元,年内获取年化合同过千万的项目近20个。

业态均衡,新获取年化合同金额中,约53.6%来自公建项目,30.9%来自住宅,15.5%为商业类项目。这个住宅占比,较现有的更低了不少。

2023年1-12月中国物业服务企业的第三方市场拓展,雅生活名列第1名。

雅生活列了一些项目。住宅就不说了。公建案例有广州图书馆、上海多条轨道服务项目、上海交通大学校区多个楼宇等。企业案例有中国移动多地总部办公、中国铁建临港大厦、中海石油天津分公司等。

总之,作为一家物业公司,有拓展才有成长,否则还是挺难成长的。

这是一个高度分散的行业,而头部企业份额完全是有空间做大的。

而拓展和做大又对应科技能力、管理能力、服务文化等等。

5、“聚焦核心,多元发展”

聚焦核心和多元发展,其实是有点矛盾的。但雅生活说的多元,主要是围绕产业链发展,那就合理了。

业主增值服务全年收入23.34亿元,占总收入15.1%。

年内梳理业务架构,集中发展轻资产、可持续的优质服务,从大而全,到小而精,深耕家庭生活服务、机构类增值服务以及节能管理三大业务。会做减法的公司我们是喜欢的。

团餐业务:打造乐美膳业务平台,首年签约15个项目,总额1.5亿元。案例包括东莞市公安局员工食堂、广州益云科技园智慧员工食堂。

节能管理:对约70个项目改造,推动停车场向智能化、绿色化发展。案例包括中国移动南方基地二期(新建)、广州正佳广场(旧改)。

居家业务:小雅保洁全面升级,制定7区241项服务指标。物业管理公司要扩张一定得做标准化,这一点是对的。

空间业务:完善社区安全充电桩,在管项目累计插口超10万口,并推行项目合伙人机制(其实就是合作商分钱吧?)。

城市服务全年收入13.87亿元,占总收入9.0%。

2023年上市物业城市服务类项目合同排名位居前列。聚焦效益、择优发展、品牌协同。案例包括深圳龙岗区园山街道城市管家服务项目、智慧城服务指挥中心、郑州市二七区三环至四环道路清扫宝洁项目,吉林市资源型生态公厕运营项目、中山市翠亭新区南朗街道物业城市服务项目。

说实话,看了这些城市服务项目,不禁捏一把汗——真的赚钱吗这些?当然咱也不熟,不好乱下结论。

6、“组织提效,科技赋能”

树品牌:持续夯实品牌。打造优质、高标准的服务,多个项目入选全国示范。行业排名再创新高,位列第2,品牌价值突破200亿元。

稳发展:优化管理架构。推动平台组织扁平化转型升级。资源下沉,根据区域及城市特性差异化构建管理组织(其实就是每个地方管理情况不大一样)。年内持续推动了大区融合。

强能力:数字全面提升。持续夯实主数据系统,推动跨组织、全周期信息化管理。全面升级结算支付平台,有效降本增效,支付率支出减少50%。我怀疑支付率支出对公司大盘影响应该不大。

促融合:组织深化融合。推进投后管理专家委员会管理机制。持续践行“一企一策”,联动资源帮扶。

说实话,雅生活提的这些东西还蛮虚的。

7、未来展望

“回归经营本质、成长本质”

高质量拓展物管市场:

- 做有质量的拓展,以现金流佳、盈利能力强为基本原则,重视项目转化及品质口碑。

- 进一步优化品牌组合,有全国性品牌,分区域有差异化的住宅服务品牌,专业赛道品牌。(但总体感觉是有点并购式扩张却缺乏整合。)

选择性开展增值服务:

- 专注可持续性业务,坚持轻资产模式,选择性集中资源发展可持续、效益佳的业务。

- 深度挖掘需求创造服务价值,社区生活服务主要是抓供应链和销售、提升变现盈利能力,机构类服务以团餐为切入点、试点后勤一体化服务,节能管理服务完善资质、积极开拓。

策略性发展城市服务:

- 坚持轻资产模式,量入为出,稳健至上,进一步提升现金流及回款水平,降低经营风险。

- 优化布局及延伸服务能力,持续瞄准优质项目,优先保障在管优质项目稳定续约,布局方面注重项目的体量和服务周期,保证可持续的项目利润率。

“回归服务本质、管理本质”

夯实品质基础:

- 提升基层服务的能力及标准,优化服务响应与风险管控。

- 落实四级品质巡查机制,对重点项目、安全风险、设备维保、客户投诉等专项督查。

- 推进多业态服务及作业标准迭代更新与落地,输出集团标准化标杆项目,完善集团品牌体系建设。

数字赋能提效:

- 以信息化驱动服务标准化,以智能化打造服务特色。

- 主数据系统更新,持续覆盖经营单位,提供预警及分析数据。

- 通过信息化工具提升运营效率,完善收费管理、合同管理、采购管理。

深化组织融合:

- 完善经营架构,持续推进扁化组织转型,持续下沉资源。

- 持续推进属地化融合工作,践行一企一策。

- 聚合各细分业态的龙头品牌资源,优势互补。

浅读小结

说实话,雅生活的未来展望基本就是今年的“成效”再复述一遍!相当不务实。虚头巴脑!

至于总结出来的年度成效也大都很虚。可能这个行业就是这样,没啥好讲的?或者这家公司是这个德性?就是简单并购扩张而已,实际没啥特别能力?

总之,我跟踪了一段时间之后,对雅生活这家公司的真实能力多打了几个问号。

加之2023年净利润大幅下滑、经营现金流也负了,不由得令人怀疑这家公司到底赚不赚钱。按理说多少也得赚一点吧?只是可能我们错判了物业管理这个行业,真没那么赚。

倘若不是估值低得离谱,我很可能会准备离开对这家公司的投资了。

说起来,市场对雅生活的担心主要还是跟母公司雅居乐集团扯不清的利害关系,甚至就是直接影响到了雅生活的利润和现金流。

事实证明,这样的担心似乎是完全合情合理的,有迹可循的,逐步被验证的。

我投资于雅生活服务,投资于物业这一行业,有一个逻辑是认为,即便房地产很差,只要地产商苟活下来了,抑或整个行业触底复苏,那么物业公司就能恢复良好发展,从而估值爆发性修复。我认为这个逻辑还是成立的,尤其是前面说的,当前估值低得离谱。

但市场并不那么认同这个逻辑,一是因为地产商(母公司)是真的有可能苟活不下去,二是因为进而怀疑物业公司的生产经营都会受实质性影响,或者甚至财务报表都是造假。

如此这般,我还是决定适当降低对雅生活服务的评级和仓位权重。之前一路下来超90%的跌幅也是难以置信,不由得还是感觉市场情绪出了问题。

低得令人发指的估值,还是让我有些不忍。希望雅生活未来用赚钱,赚真金白银,用现金流,来给我惊喜吧。

精彩评论