在医美、消费板块连续几年的低迷之下,有新人不惧市场的环境阻力,逆势而起。

自年初以来,江苏吴中累计涨幅已经超过了50%,稳压医美龙头爱美客(累计涨幅17.9%),成为医美板块最靓的仔。

作为医美赛道新选手的江苏吴中,转型医美,或许将成为其发展史上最浓墨重彩的一笔,至少目前在股价反应上是积极的。

01 医美改变江苏吴中

江苏吴中是一家成立于1994年的上市公司,并于1999年上交所上市。公司成立以来走过不少的弯路和进行过多次的战略调整,曾涉足过服装、医药、贵金属加工、化工、房地产、医美等多业务板块,2020年确定“医药+医美”的双轮驱动战略。

可以从公司过往的业绩看出,公司在收入方面并没有呈现出稳定的趋势,同时公司利润端波动非常大,近6年有3年呈现大额亏损,主要被化工业务环保事件所拖累。

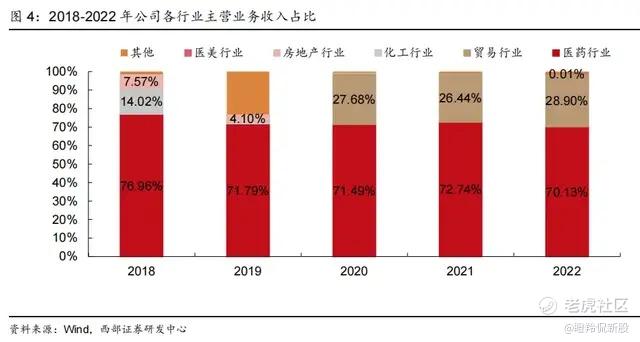

在江苏吴中确定“医药+医美”的双轮驱动战略后,公司收入结构趋于清晰稳定,主要由医药收入和贸易收入贡献,占总营收的比例大约为70%、30%。

从贡献绝大多数营收的医药板块看,公司以仿制药业务为核心,其中拳头产品匹多莫德口服溶液、注射用卡络磺纳、美索巴莫注射液、盐酸阿比多尔片和注射用普罗碘铵等均为仿制药,涵盖骨骼肌松弛、抗感染、免疫调节几大类药物。

2016-2019年期间年复合增长率为16.5%,随后2020-2021年受到疫情、集采等多重影响营收有所下滑,2022年重回增长轨道(板块收入14.21亿,同比增长10.04%),2023前三季度更是收入13.02亿元(同比增长46.25%),实现了高速增长。

即便是仿制药业务回暖,也不足以让江苏吴中有足够的想象力,毕竟公司医药板块的毛利率一直在30%左右徘徊,贸易板块利润更为微薄,毛利率仅有5%左右;而医美业务的加入,正是公司大幅提升盈利能力的绝佳搭配,如童颜针、少女针这样的爆款单品,能够使医美板块的毛利率上升至85%甚至90%以上。

这对于江苏吴中的投资者来说,是一个很有想象力的叙事,也是实际能让公司脱胎换骨的完美战略。

02 关键的AestheFill

进口童颜针AestheFill的获批及未来的商业化预期,是引爆江苏吴中股价的核心驱动因子。

2021年底,江苏吴中通过“增资+股权转让”合计投入1.66亿元,取得达透医疗51%的股权,顺势获得了达透医疗所拥有的韩国公司Regen Biotech童颜针产品AestheFill在国内的独家代理权。

海外市场主流及备受欢迎的童颜针产品目前有三种,分别为Sculptra(塑然雅,法国)、Derma Veil(得美妍,美国)、AestheFill(爱塑美,韩国)。

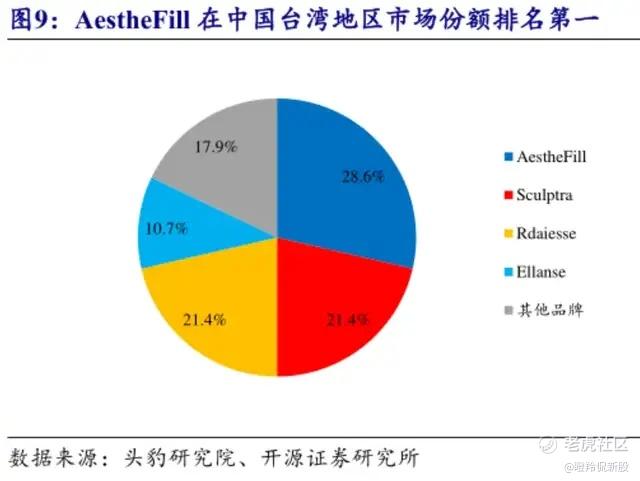

AestheFill实际上2014年最早在韩国获批,目前已在全球超过60个国家和地区销售。值得注意的是,AestheFill在中国台湾备受欢迎,以近30%的市占率排名第一,且终端产品价格高于竞品Sculptra和Ellanse(伊研仕)。

之所以能定价高于同行及具备较强市场竞争力,AestheFill具备一定的差异化特点。

目前,国内无论是圣博玛的艾维岚还是爱美客的濡白天使,使用的都是PLLA微球(聚左旋乳酸),而Aesthefill使用的是聚双旋乳酸(PDLLA微球)。

相比PLLA微球,PDLLA微球在相同质量下体积更大且即刻塑形效果更为明显。另一层面,PLLA微球注射后几天内体积效应将完全消失,并在逐渐在注射后未来几个月内逐渐增长;PDLLA微球不仅能产生更大体积效应,在注射后体积效应仍然存在,而由于PDLLA微球呈海绵状多孔微球结构的特性,刺激再生的胶原和组织在微球降解的同时将填充微球间缝隙,从而保持了原始体积效应。

基于Aesthefill产品PDLLA的特性及在大量的多浓度临床数据支持,可根据人体不同组织的软硬程度制定多种浓度的复配方案(不局限于面部),一方面使用范围广泛,另一方面也可以实现个性化定制,在中国台湾市场又称“百变童颜”。

另外,专业人士还指出:对于长期使用玻尿酸注射且出现蛮化现象(脸部充气感过重、过于肿胀不自然)的消费者来说,Aesthefill可被视为抗衰老有效手段,治疗后自然且效果逐渐显现,这也为Aesthefill的国内顺利商业化打下基础。

Aesthefill商业化潜力是可预见的。

国内同类竞品或童颜针产品在国内一经上市销售就呈现了快速放量的态势。2021-2023年,爱美客的濡白天使分别实现收入分别为0.64亿元、3.14亿元、7.83亿元,华东医药旗下的“少女针”分别实现销售收入1.85亿元、6.26亿元、10.5亿元。

AestheFill作为全球最受欢迎的三大童颜针之一,只要江苏吴中的销售和市场教育不拉跨,商业化快速放量可以期待。

03 转型的后手

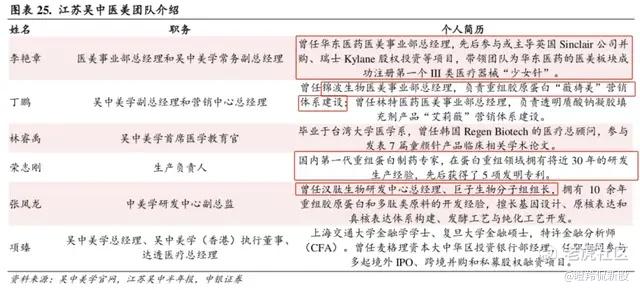

其实从江苏吴中配备医美事业部的人资来看,公司能够在当时耗资近2亿冒风险收购经营状况不好的达透生物获得AestheFill国内独家代理权,背后是有“高人指点”。

江苏吴中的医美团队班底,来自于华东医药、锦波生物、巨子生物等已经在国内市场取得成功的同行们,同时也不乏专家人士,这可能是助力公司发展驶入快车道的原因。

除了AestheFill童颜针之外,江苏吴中还通过“引进+自研”双轮驱动的方式进一步丰富了公司的产品管线。

目前,公司的重组胶原蛋白生物修复敷料婴芙源已经上市销售,取得了一定的收入;同时,公司独家代理Humedix的HARA玻尿酸(交联技术)也处于临床阶段,主打中高端轻奢人群。

不过更值得注意的是,江苏吴中在胶原蛋白赛道和溶脂针赛道的布局。

众所周知,近年来重组胶原有替代动物胶原产品的趋势,尤其是具备三螺旋结构和蛋白质活性的重组胶原技术更是稀缺,这也导致锦波生物的薇旖美放量奇快。

江苏吴中在“研产销”各方面布局全面,2022年10月从美国引进了具有三螺旋和三聚体结构的重组Ⅲ型人胶原蛋白生物合成技术,2023年10月与东万生物达成技术合作,取得东万生物重组人胶原蛋白原料(三螺旋结构)在合作领域内独家开发权和经销权。同时,公司旗下中凯生物制药厂系原医药生产基地正积极转型开展重组胶原蛋白的研发及生产,后续产能无忧。

全球目前已有多款溶脂针上市,不过仅有艾尔建Kybella溶脂针被FDA批准,核心成份是脱氧胆酸。江苏吴中在2022年底完成脱氧胆酸制剂的内部立项,同时也已完成脱氧胆酸注射液的原料合成工艺,目前正在进行剂型改良,最大程度降低注射产品的同感和副作用。

目前尚未有溶脂针获批,但据弗若沙利文预测,国内溶脂针市场预计在2030年到达39.27亿元,2023-2030年年均复合增长率为61.9%。尽管江苏吴中落后于复锐医疗和迈诺威医药,但后续该市场需要较长的市场教育,公司仍然有机会。

结语:AestheFill童颜针未来给江苏吴中带来的盈利结构蜕变逻辑非常清晰,只要对其商业化放量进程有一个清晰的跟踪确认,那么中短期估值修复仍会继续。 $江苏吴中(600200)$ $巨子生物(02367)$ $爱美客(300896)$

精彩评论