照例写在前面:这个系列是我自己阅读公司然后顺便记录用的。“浅读”就是字面意思,基本上都是公开信息,没什么深度分析或深刻见解,不作为对任何人的投资建议。我浅读的主要是上市公司的定期报告,甚至就是业绩发布会的PPT,所以可想而知信息是偏正面的,或者说过度美化的。实际情况多半还得打折,打几折得看公司品行了。

1、2023年度亮点

加强对主要产品的关注,转向高质量的收入增长模式:

- 视频号总用户使用时长翻倍还多,内容生态系统丰富,变现扩张

- 小游戏总流水增长超50%,巩固了中国最大休闲游戏平台的地位

- 国内主要热门游戏数量(高平均DAU和大量变现)从2022年的6款增加到2023年的8款

- 国际游戏收入实现两位数增长,占游戏收入上升至30%

- 腾讯音乐1.07亿付费会员数,腾讯视频1.17亿付费会员数,二者ARPU都增长

- 企业微信和腾讯会议加强了企业软件的领导地位,并增加变现

技术的快速发展和生成式AI部署:

- 发布自研基础模型——腾讯混元——现已跻身国内顶级模型,有强大的中文内容生成能力和高级逻辑推理

- 升级广告AI模型,提供更好的广告目标定位和更高的收入

利用技术和平台创造社会价值:

- 数字公益平台在99公益日活动中创下人民币38亿元的公众捐款记录,同比增长15%

- 新基石研究员项目在基础科学研究方面支持了104位科学家

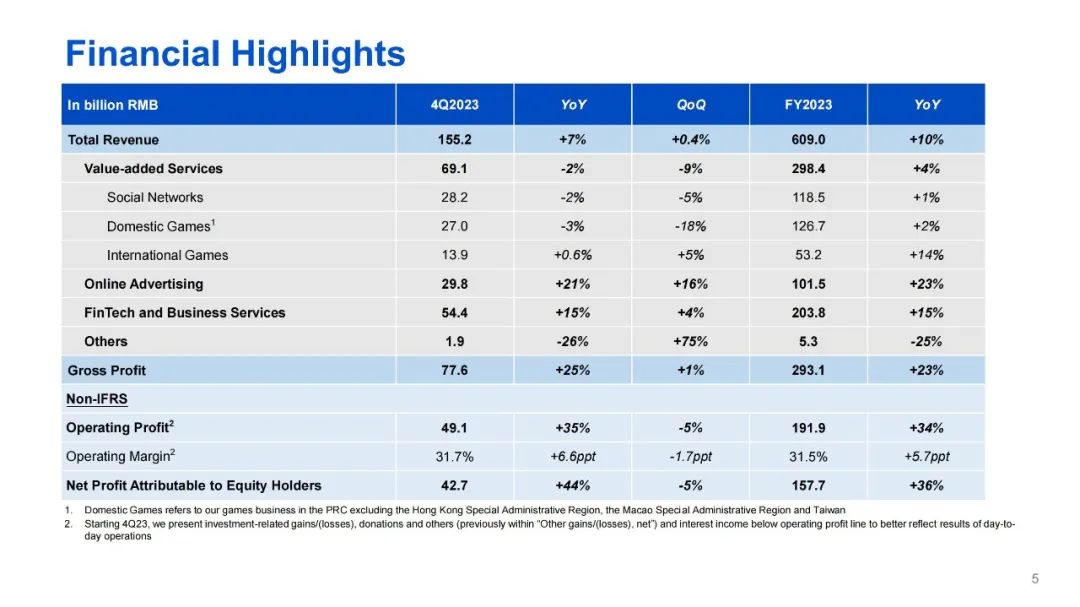

2、财务亮点

总收入同比+10%,毛利同比+23%。基本保持了Q3的水平。单看Q4还是很优秀的。

若是按国际财务报告准则:

- 经营盈利同比+44%,经营利润率由去年的20%上升至26%

- 年度盈利同比减少37%,净利润率由去年的34%下降至19%

- 年度公司权益持有人应占盈利同比减少39%

- 每股摊薄盈利为人民币11.887 元

非国际财务报告准则(Non-IFRS),主要是撇除若干一次性及/或非现金项目的影响,以体现核心业务的业绩:

- 经营盈利同比+34%,经营利润率由去年的26%上升至32%

- 年度盈利同比+36%,净利润率由去年的21%上升至27%

- 年度公司权益持有人应占盈利同比+36%

- 每股摊薄盈利为人民币16.320元

当然是看Non-IFRS更有意义些。

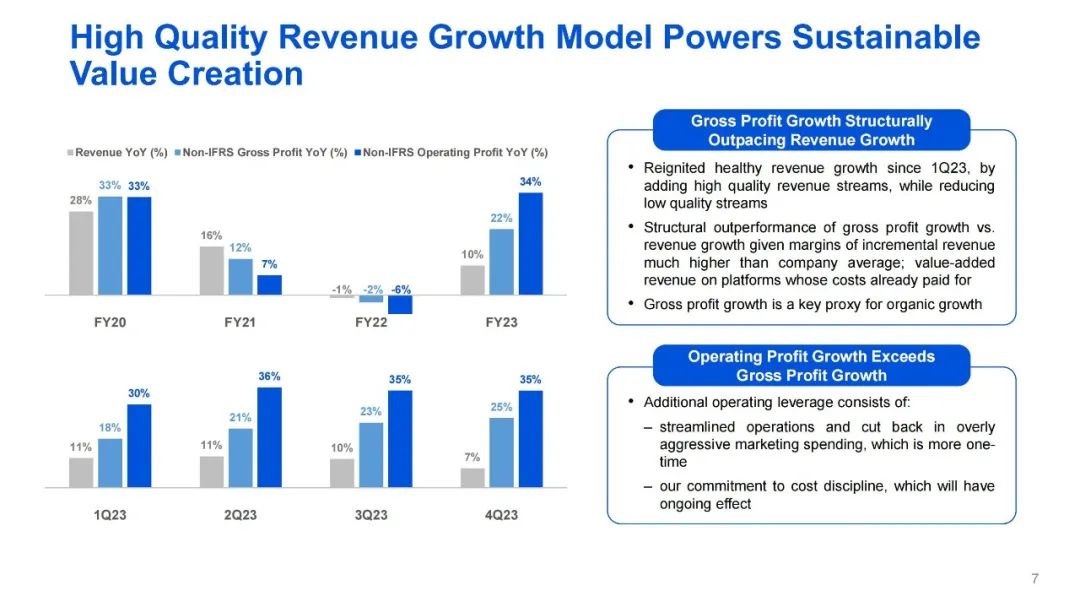

3、高质量收入增长模式助力可持续的价值创造

全年营业利润增速(+34%)高于毛利增速(+22%),又高于收入增速(+10%)。

毛利增长结构性地超过收入增长:

- 自2023年Q1起重启健康的收入增长,通过增加高质量的收入流,同时减少低质量的收入流

- 毛利增长结构性优于收入增长,鉴于增量收入的利润率远高于公司平均水平;已经支付过成本的平台带来增值收入

- 毛利润增长是有机增长的关键指标

营业利润增长超过毛利增长,额外的经营杠杆包括:

- 精简运营,以及削减过于激进的营销支出,这更多是一次性的

- 致力于成本自律,这将产生持续影响

4、微信:新服务推动平台和毛利增长

- 微信的DAU和人均日使用时长呈现持续上升趋势

- 视频号、小游戏和微信搜索通过创造与产品、服务和内容的无缝连接来提升用户价值,同时提供令人兴奋的收入机会

- 从自有流量中产生高利润的收入流,而平台成本已经支付过

视频号:

- 2023年的总用户使用时长翻倍还多,有赖于DAU和每DAU使用时长的强劲增长推动

- 广告收入激增,得益于自然流量的显著增长、用户的富裕,以及和高转化率,同时广告加载保持远低于业内同行

小游戏:

- 2023年总流水增长超50%,有赖于DAU和ARPU的推动

- 留存率和每DAU平均使用时长显著优于同行,因为拥有高粘性的平台、完善的生态系统,以及先进的游戏技术基础设施

微信搜索:

- 超过1亿的DAU广大客户基础在2023年同比增长超过20%

- 内容QV同比增长超过30%,利用了平台特色内容、功能和服务

- 营收同比增长数倍,刚刚开始逐步增加变现

我觉得微信方面的关键信息是“广告加载保持远低于业内同行”,现有情况下仍不会出现客户觉得微信广告骚扰严重、容易误点之类的问题。

在这个基础上微信生态仍有进一步变现的空间,而且几乎都是高利润的收入流,因为平台已经在那里了。这便是腾讯的重要护城河。

微信搜索的使用比重肯定也在提升,这个想必很多人会有感受。

而未来AI时代,一旦把AI工具做到微信,也会成为最广泛的AI应用。

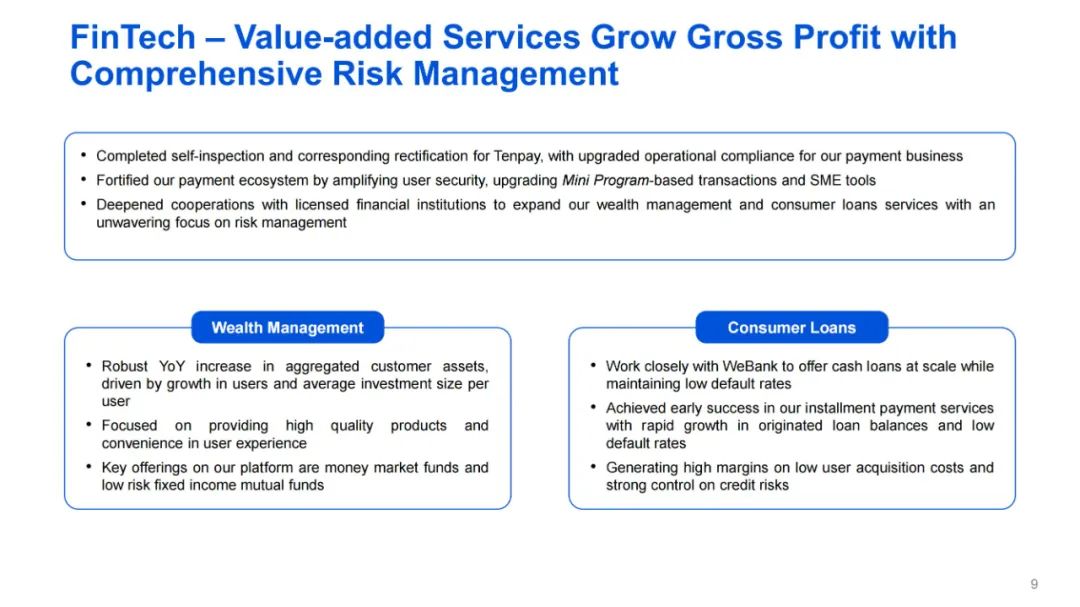

5、金融科技:增值服务增长毛利,全面风险管理

- 完成财付通自查及整改,支付业务运营合规性提升

- 加强支付生态系统,通过增强用户安全性、升级基于小程序的交易和中小企业工具

- 深化与持牌金融机构的合作,拓展财富管理和消费贷款服务,同时坚定专注于风险管理

财富管理:

- 客户总资产同比强健增长,受用户增长和每用户平均投资规模增长的推动

- 专注于提供高品质的产品以及用户体验的便利

- 平台主要产品是货币市场基金以及低风险的固定收益共同基金

消费贷款:

- 与微众银行紧密合作,提供大规模现金贷款,同时保持低违约率

- 分期付款服务取得早期成功,原始贷款余额迅速增长,违约率低

- 以较低的用户获取成本和对信用风险的强力控制来产生高利润

以前觉得互联网金融空间广阔,现在嘛,合规监管的背景下,也能保持较快增长。

其实,这是又一个微信变现的通路,这个平台的护城河太强大了。

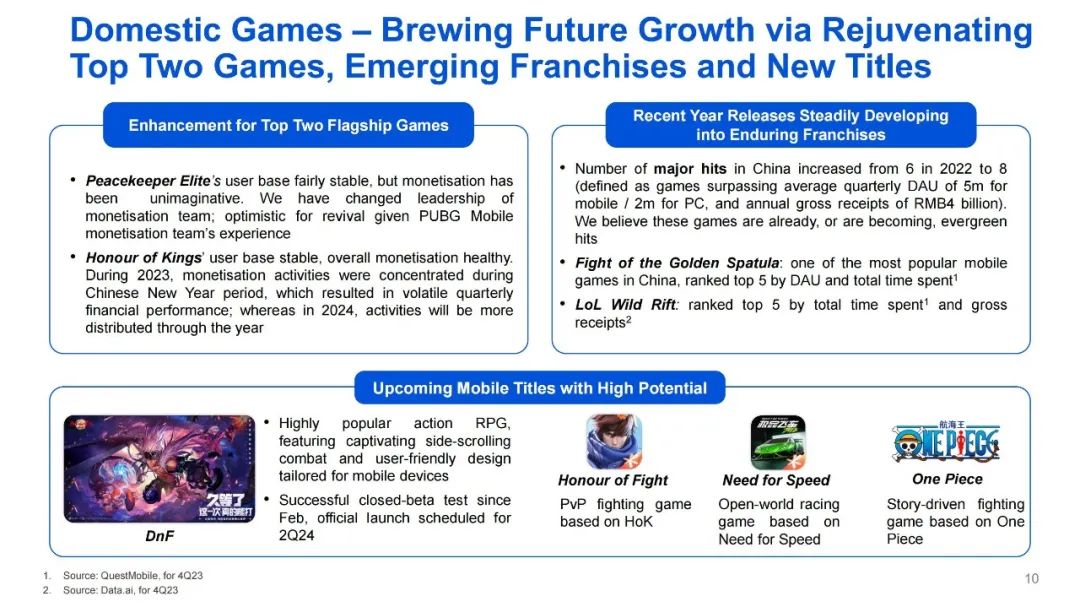

6、国内游戏:通过复苏前两名游戏、新兴特许经营和新游戏来酝酿未来增长

增强前两名的旗舰游戏:

- 《和平精英》用户基础相当稳定,但变现却缺乏想象力。改变了变现团队的领导;鉴于《绝地求生手游》变现团队的经验,对其复苏持乐观态度

- 《王者荣耀》用户基础稳定,总体变现健康。在2023年,变现活动集中在中国新年期间,导致季度财务业绩波动;而在2024年,活动将更多地分布到全年

近年的发行稳步发展为持久的特许经营:

- 中国的爆款数量从2022年的6款增加到8款(即手机游戏平均季度DAU超500万/PC游戏超200万,且年总流水超40亿元人民币)。相信这些游戏已经或正在成为长盛不衰的热门。

- 《金铲铲之战》:中国最受欢迎的手游之一,DAU和总使用时长排名前5

- 《英雄联盟手游》:总使用时长和总流水排名前5

即将到来的高潜力手机游戏:

《地下城与勇士:起源》

- 非常受欢迎的动作RPG,具有迷人的横向卷轴战斗和为移动设备量身定制的用户友好设计

- 2月以来成功的封闭测试,计划于24年Q2正式发布

《王者荣耀星之破晓》

- 基于《王者荣耀》的PvP格斗游戏

《极品飞车:集结》

- 基于《极品飞车》的开放世界赛车游戏

《航海王:燃烧意志》

- 基于《航海王》的故事驱动格斗游戏

腾讯在国内游戏界的地位还是难以撼动,尽管有米哈游等强劲对手,但短时间内应该还是问题不大。

长期确实有一定隐忧,因为创新少了,深度研发少了,都是比较务实、好变现的手游。时间久了用户还是容易舍弃的吧?

7、技术:增长乘数的长期投资

腾讯混元:

升级基础模型

- 在中文方面表现一流——基于综合基准——特别是在数值推理、逻辑推理以及多回合对话方面

- 通过混合专家(MoE)架构实现了万亿参数模型规模,提供增强性能

- 开发多模态模型,支持“文本-图片”和“文本-视频”服务

推出用例

- 腾讯会议:部署新的AI助手,实时解读会议内容

- 腾讯文档:实施AI功能,促进基于提示的文档创建和多方面数据处理

通过新的GenAI解决方案增强内容生产效率

利用AI技术:

广告业务大幅增长

- 升级的广告目标定位模型正在推动收入大幅增长

- 巨大的未来潜力:

- 通过AI持续提升目标定位技术

- 通过流量增长扩大广告存货,从低基数开始增加广告负载

- 通过腾讯混元赋能

通过新产品推进云业务

- 量身定制的行业解决方案:提供行业特定的LLM,为AI支持工具的效率增压

- 向量数据库:业界领先的AI应用数据库解决方案

我并不是很确定腾讯的AI技术是否能有多领先。但我相当确定,在AI应用普适化的未来,腾讯占据着绝佳的身位。

当然,毕竟是一次切换赛道的机会,也不排除会生出什么颠覆性的幺蛾子。但是也完全有可能,AI会像电力、像电脑、像互联网那样,都会衍生出N多应用,而不会只有几个赢家通吃。

那么在这种情况下,腾讯仍能有巨大的发展和增长空间。

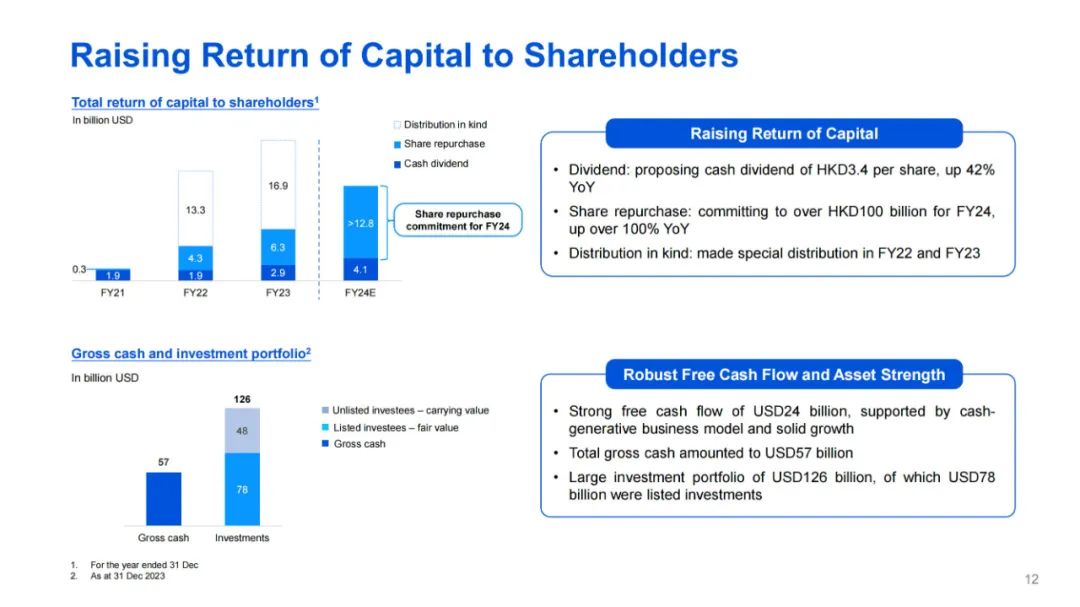

8、提高股东资本回报

提高资本回报:

- 股息:拟派发现金股息每股3.4港元,同比增长42%

- 股票回购:承诺在24财年超过1000亿港元,同比增长超100%

- 实物分配:在22财年和23财年进行了特别分配

稳健的自由现金流和资产实力:

- 240亿美元的强劲自由现金流,由生成现金的业务模式和稳健增长所支持

- 现金总额达570亿美元

- 1260亿美元的大型投资组合,其中有780亿美元为上市投资

当腾讯从快速成长期步入稳健成长期,甚至未来可能出现的平台期,其对股东的慷慨回报有望能持续支撑股价,就像苹果和许多美股那样。

当然前提是它赚的是真金白银,这点从自由现金流可以看出来还是很靠谱的。

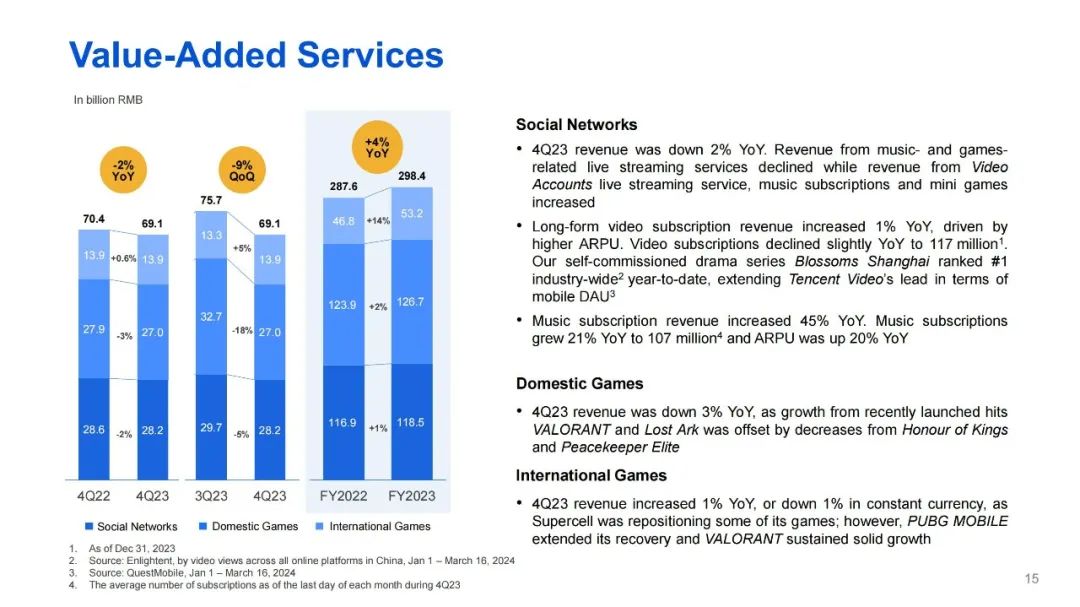

9、增值服务

社交网络:

- 23年Q4收入同比下降2%。来自音乐和游戏相关直播服务的收入下降,而来自视频号直播服务、音乐订阅和小游戏的收入增加

- 长视频订阅收入同比增长1%,受ARPU提高的推动。视频订阅量同比略有下降至1.17亿。自制剧《繁花》今年至今在全行业排名第1,扩大了腾讯视频在手机DAU方面的领先地位

- 音乐订阅收入同比增长45%。音乐订阅量同比增长21%至1.07亿,ARPU同比增长20%

国内游戏:

- 23年Q4收入同比下降3%,最近推出的热门游戏《无畏契约》和《命运方舟》的增长被《王者荣耀》和《和平精英》的下降所抵消

国际游戏:

- 23年Q4收入同比增长1%,按固定汇率计算下降1%,Supercell正在重新定位其部分游戏;然而,《绝地求生手游》延长了其复苏,而《无畏契约》也保持了稳定增长

23年全年来看,社交网络+1%,国内游戏+2%,国际游戏+14%,合计+4%。

再补充几个数据。

微信23年Q4的总用户使用时长同比增长多少呢?答案是超80%。其中DAU的增长只是部分因素,主要还是每用户使用时长,靠的是增强的推荐引擎。

虽然抖音如日中天,但视频号的成长壮大也是有目共睹。从视频号产生收入的创作者数量在23年Q4也是同比增长了2倍多。

同时,QQ频道听说也是很火热,挺成功的。

游戏方面依然强势。

《金铲铲之战》大火,DAU和总使用时长跻身手游前5,是我out了,我是前阵子才听说这款游戏,柯洁在抖音首播的时候就直播这玩意儿,称之为“电子围棋”。

《暗区突围》总使用时长排名第7,23年Q4总流水和平均DAU同比增长超30%。

《元梦之星》平均DAU排名前10,这是腾讯寄予厚望的休闲游戏,虽然目前为止不足以挑战网易的《蛋仔派对》,但凭借腾讯的资源支持,分一杯羹想必还是能够的。

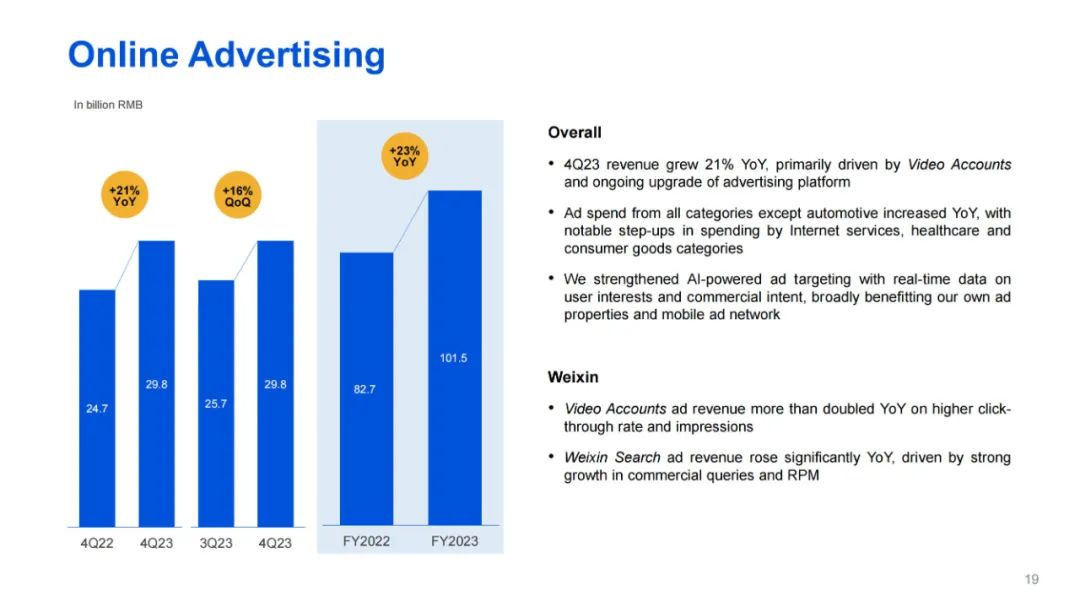

10、网络广告

总体:

- 23年Q4收入同比增长21%,主要受视频号和持续升级的广告平台推动

- 除汽车外所有类别的广告支出均同比增长,其中互联网服务、医疗保健和消费品类别的广告支出增加显著

- 加强了AI赋能的广告目标定位,通过用户兴趣和商业意图的实时数据,广泛受益于自己的广告资产和移动广告网络

微信:

- 视频号广告收入同比翻倍还多,点击率和曝光率均有所提高

- 微信搜索广告收入同比大幅增长,受商业查询和RPM强劲增长推动

说白了,就是微信广告更多地变现了。大家应该肉眼可见地看到朋友圈广告多了一些。但说实话,还不算骚扰,比其他平台仍算很节制。其它位置好像也还没见到太多广告。哦,可能还有小程序开屏广告。总之还是真挺节制的。

而且,确实挺精准的。AI不AI,讲不清楚。但是后台大数据能力,腾讯肯定是很强的。

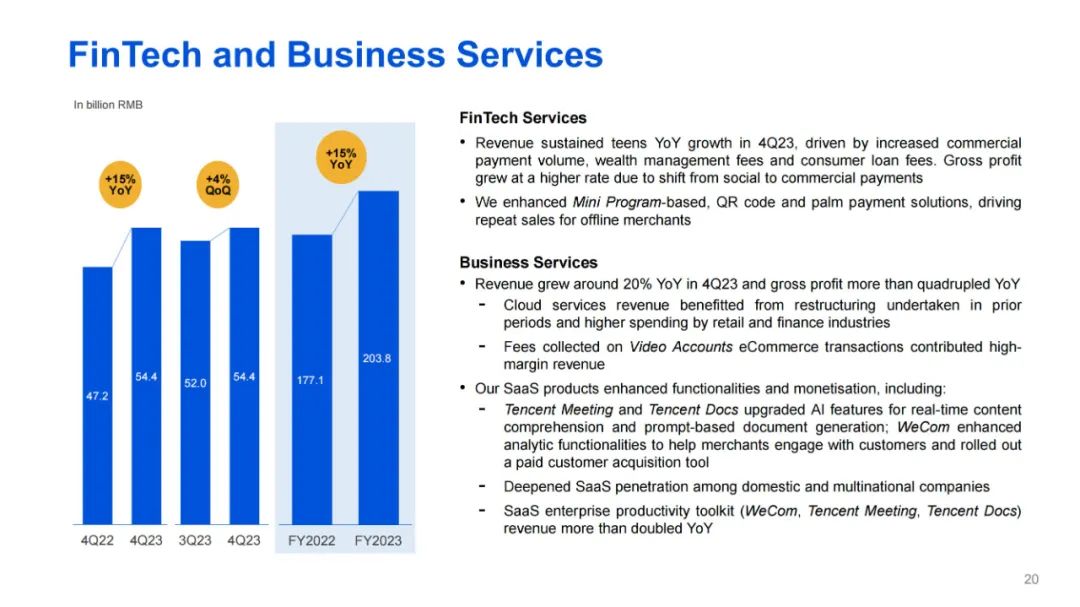

11、金融科技及企业服务

金融科技服务:

- 收入在23年Q4保持了十几个点的同比增长,受商业支付量、财富管理费用以及消费贷款费用增加的推动。毛利增长还更快,因为从社会支付到商业支付的转向

- 增强基于小程序、二维码和掌纹支付的解决方案,推动线下商家的重复销售

企业服务:

- 23年Q4收入同比增长约20%,而毛利同比增长逾3倍

- 云服务收入受益于前期启动的重组以及零售和金融行业支出的增加

- 视频号电商交易收取的费用贡献了高利润收入

- SaaS产品增强了功能和变现,包括:

- 腾讯会议和腾讯文档升级AI功能,实时内容理解和基于提示的文档生成;企业微信增强了分析功能,帮助商家与客户互动,并推出了一个付费客户获取工具

- 加深SaaS在国内及跨国公司的渗透

- SaaS企业生产力工具包(企业微信、腾讯会议、腾讯文档)收入同比翻倍还多

这部分收入合计同比增长15%,还是比较快速的。而且占收比33%,比去年多了1个点,仍然是腾讯控股的最大收入板块。

12、毛利率

各业务板块的毛利率全面提升,总的从21年的43.9%、22年的43.1%,直接抬升到23年的48.1%。

增值服务的毛利比较稳定,保持高位,是毛利率最高的板块,同时也是有所提升,52.5%→50.6%→54.3%。

网络广告的毛利也很高,45.8%→42.3%→50.6%,而且从23年分季度的趋势看,24年很可能再创新高!大概真的是AI加持吧。

金融科技及企业服务的毛利略低一些(其实也不低了),但问题是连着三年,连着N个季度持续攀升,近三年是29.8%→33.0%→39.6%,大概率明年也是再创新高。

看了这些数据,真的不由得对腾讯的明年业绩充满期待。

精彩评论