近日,美国上市公司Nuvation Bio(NASDAQ:NUVB)和葆元医药达成合并协议,Nuvation Bio将以全股票交易的方式收购葆元医药,将向葆元医药的股权持有人发行Nuvation Bio的约4359.02万股A类普通股、85.12万股A类无投票权的可转换优先股和可行使289.37万股A类普通股购买权的认股权证(行权价格为每股11.50美元);该笔收购交易完成后,葆元医药股东将持有Nuvation Bio约33%的股份。

这笔交易,无疑揭示了国内Biotech公司除了IPO、被MNC或中大型药企并购之外的第三条出路:与美国Biotech合并。

部分投资人发出疑惑,为何葆元医药以看似如此“屈辱性”条件,选择成为另一家美国Biotech的一部分?

更让人注目的是Nuvation Bio给出的认股权证部分,要说在合并消息发出之前,该公司3月22日的收盘价为2.31美元每股(对应市值约5.06亿美元),而其给到葆元医药股东289.37万股认股权证的行权价格居然高达每股11.5美元(现价需要涨299.3%,还不考虑权证本身的价格)。

这到底是饼,还是彰显了双方合并后将公司价值提升的信心?值得投资者揣摩。

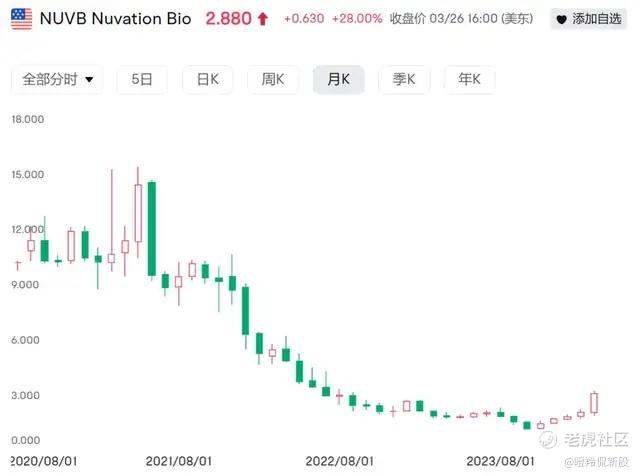

(Nuvation Bio上市以来的走势)

01 没有明牌的考量

对于葆元医药而言,短期拿到Nuvation Bio约33%股票实则并不划算。以最新Nuvation Bio收盘市值6.31亿美元计算,这部分股票价值大约为2.08亿美元(约15.03亿人民币)。

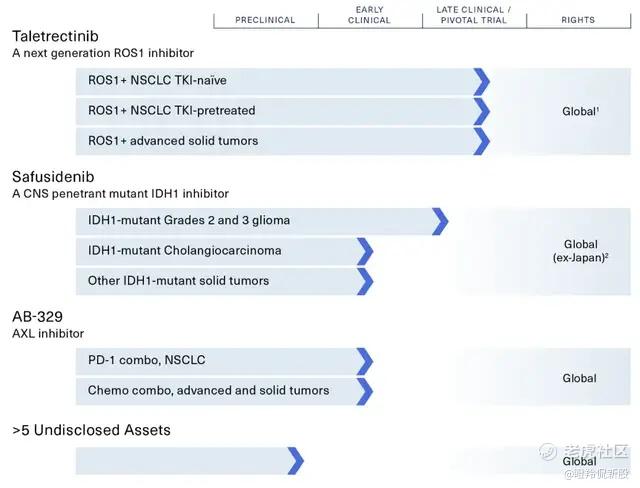

从葆元医药已公开的正向现金流事件看,公司成立以来进行了三轮融资,累计募资额约1亿美元;同时,公司还将ROS1/NTRK抑制剂产品他雷替尼对外进行了多次授权,分别将韩国、中国、日本权益权给了NewG Lab Pharma(700万美元里程碑与后续销售分成)、信达生物(1.89亿美元交易包)、Nippon Kayaku(4000万美元预付款+里程碑付款+销售分成)。

另外,ROS1/NTRK抑制剂他雷替尼在国内的两项上市申请已经获得CDE受理,适应症为未经和接受过ROS1 TKI治疗的局部晚期或转移性ROS1阳性非小细胞肺癌两类患者。

尽管ROS1阳性、NTRK融合阳性在非小细胞肺癌中占比不大,但其对标产品克唑替尼2023年在国内公立医院的销售峰值仍超过10亿元,同时其未来在联用或全球各地区开发空间并不小。

综上通过葆元医药的已获得现金流(融资和产品授权收入超过1.4亿美元)、临近商业化产品潜力(全球销售峰值有望冲刺2-3亿美元)及其他产品管线(IDH-1抑制剂、AXL抑制剂)的分析考量下,目前获得33%的Nuvation Bio股票交易价值显然不足以吸引公司管理层或股东,所以Nuvation Bio的条件及其他因素一定有着更有吸引力的地方。

02 饼还是协同价值?

合并葆元医药的Nuvation Bio,是有些光环在身上的。

Nuvation Bio的创始人David Hung,其创办的Medivation在2016年被辉瑞以143亿美元收购,给投资人带去了丰厚的回报,Medivation核心产品是治疗去势治疗抵抗晚期前列腺癌的AR抑制剂恩杂鲁胺,2021年达到产品的销售峰值56.36亿美元。

Nuvation Bio更为早期,公司成立于2018年经历多轮融资,在2021年通过SPAC形式上市,市值一度超过25亿美元。

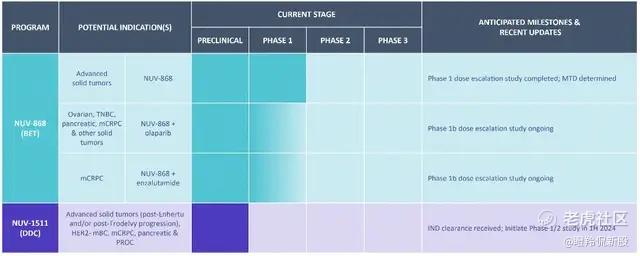

目前,Nuvation Bio进入临床阶段的共有两条管线,一个是口服小分子BET抑制剂NUV-868,正在进行剂量递增的1b期研究;另一个则是公司基于DDCs平台(药物偶联物类)开发首个临床候选药物NUV-1511,准备在2024年上半年进行1/2期剂量递增研究。

NUV-868的核心适应症是转移性去势抵抗性前列腺癌(mCRPC),被认为联合AR抑制剂定向疗法有望解决mCRPC的耐药性;NUV-1511则初步瞄准接受Enhertu和/或Trodelvy治疗进展的后线HER2-转移性乳腺癌患者,同时也计划探索其他适应症。

从葆元医药和Nuvation Bio协同性考量,两家除了均专注于小分子药物的研发,靶点或管线之间似乎目前很难从协同性、联用方向发现一些初步双赢的端倪。

当然,对于Nuvation Bio来说,葆元医药的加入丰富了公司单薄的在研临床管线,同时截止2023年底,Nuvation Bio还有6.11亿美元的现金及等价物、短期投资,有足够资金推进几项早期资产。

换句话来说,葆元医药最终选择加入Nuvation Bio,很可能有几个动因:1)资金遇到困难;2)看重了大咖的资源与实力,强强合并赌未来;3)不为人知的底牌和丰厚条件。

03 Biotech爱呼吸香甜的海外空气

葆元医药加入美国Biotech,相当于改了一次“底色”,这带来的便利其实是肉眼可见的。

1)合并后强强联合被收购的案例

两家甚至多家Biotech合并成一家公司,在美国是一件稀松平常的事情。历史上也不缺乏合并后企业获得资本市场青睐甚至被MNC收购的案例。

2020年6月,Aduro Biotech和Chinook Therapeutics宣布进行合并且以后者为命名,组成了一个专注于肾病方向的Biotech,Aduro贡献了自主研发的APRIL单抗BION-1301,Chinook则是早在2020年初从艾伯维初获得了Atrasentan的全球权益。

当时两者合并后拥有2亿美元的现金储备,同时Chinook现有投资者承诺给予2500万美元的融资,合并后将推进Atrasentan三期试验和BION-1301的一期临床。

正是这次合并顺利促成了Atrasentan三期临床顺利推进且获得中期积极结果,也吸引到了关注肾病领域MNC诺华抛出橄榄枝,Chinook Therapeutics最终以35亿美元的总价被诺华溢价并购。

在Aduro和Chinook两者宣布合并到被诺华并购,公司股价涨幅高达1500%。

2)融资环境宽松

海外投融资环境对于优质Biotech似乎更为友善。

据BioPharma Dive数据,2024年Q1(截至3.14)美国Biotech领域5亿美元以下规模投融资延续2023年水平,但5亿美元以上大额收并购回暖。另一方面,2024Q1(截至3.18)美股市场Biotech IPO事件总量热度延续,2024年一季度的IPO募资总额已经达到了2023年半年的水准。

从另外一个角度而言,欧美生物科技行业投融资更为火热和愿意给予更高的优质创新药更高的溢价和试错成本;比如在自免领域可以看到,恒瑞医药的TSLP单抗SHR1905和海思科的TYK2抑制剂均在授权之后,一个被GSK收购,一个则是在市场上募集了大额的资金。

3)估值不再受国内政策或流动性限制,减持更为方便

目前,未盈利生物科技公司面临资本化窘境,一方面国内科创板政策收紧(获得A股充足流动性而带来的高估值可能性不再),另一方面港股流动性匮乏带来估值压制、IPO发行难以募得大额资金也让Biotech们犯难。

更重要的是,随着A股上市公司对减持的规范更严格、港股流动性愈加匮乏,Biotech创始人或者机构们未来从资本市场获得可观的超额收益只能通过被并购。

在欧美,市场会根据Biotech公司的质地或进展对公司股价给予最严厉的惩罚或最疯狂的奖赏,同时公司管理层可以相对宽松的进行公告减持,可能不用背负道德层面的约束。

葆元医药的管理层和机构,或许早已把账算明白了。

内心OS:我换个市场募资&玩,还有大佬带飞,还不用困窘于国内的上市、减持规则,这不香?(如有雷同,纯属虚构)

结语:葆元医药这条路,或许是未来部分Biotech的退出路径。为了活下去或赚钱嘛,不寒碜。 $Nuvation Bio, Inc.(NUVB)$ $天境生物(IMAB)$ $诺华(NVS)$

精彩评论