照例写在前面:这个系列是我自己阅读公司然后顺便记录用的。“浅读”就是字面意思,基本上都是公开信息,没什么深度分析或深刻见解,不作为对任何人的投资建议。我浅读的主要是上市公司的定期报告,甚至就是业绩发布会的PPT,所以可想而知信息是偏正面的,或者说过度美化的。实际情况多半还得打折,打几折得看公司品行了。

本人当前持有一定仓位的平安银行,替换了之前持有好久的兴业银行。

平安银行今年最大的亮点是提高了现金分红率,我大概算了下现价股息率都到7%了。

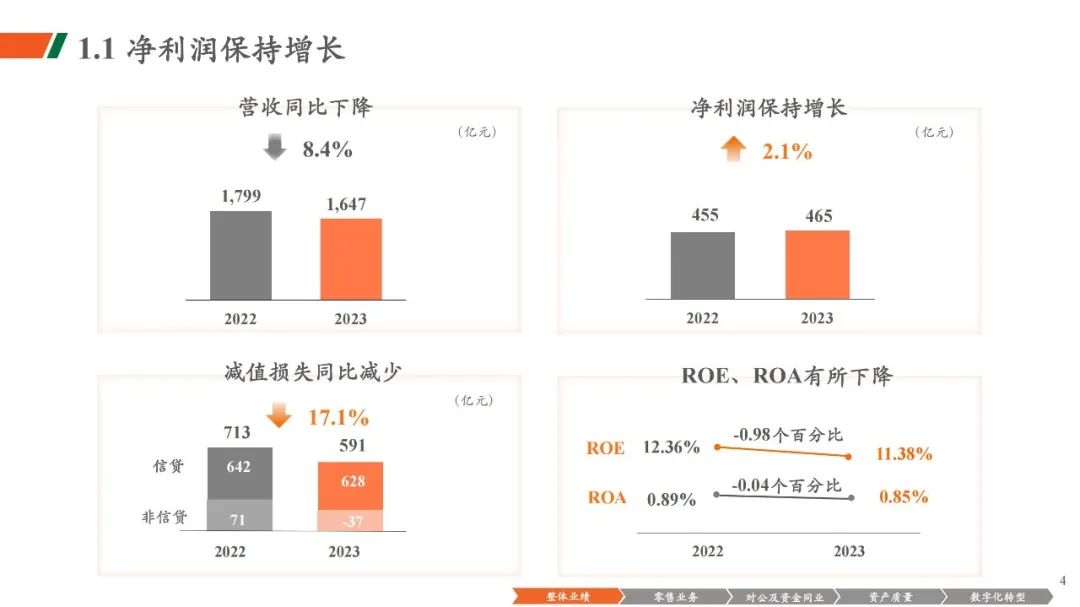

1、“净利润保持增长”

言下之意,净利润保持净增长已经不易。

营收毕竟同比下降了8.4%之多啊。银行是百业之母,基本代表着经济大环境基本面。

但是另一方面,减值损失同比减少了17.1%,少了122亿元。

所以最终净利润同比增长2.1%,增长10亿元。

这样一份数据,就是悲观中孕育着希望(触底?)的那种感觉。

ROE和ROA都差强人意。

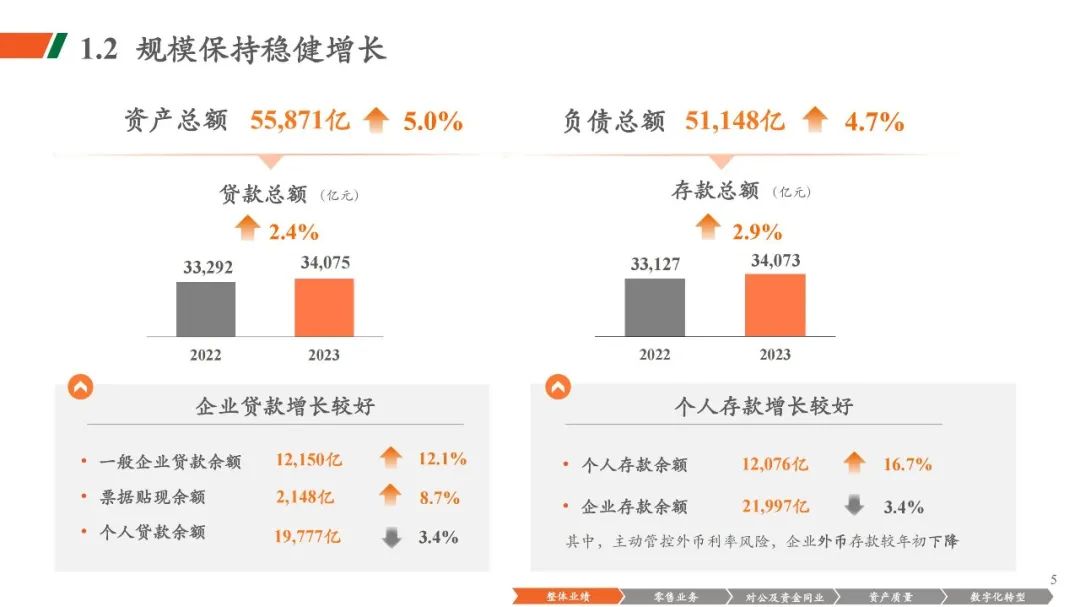

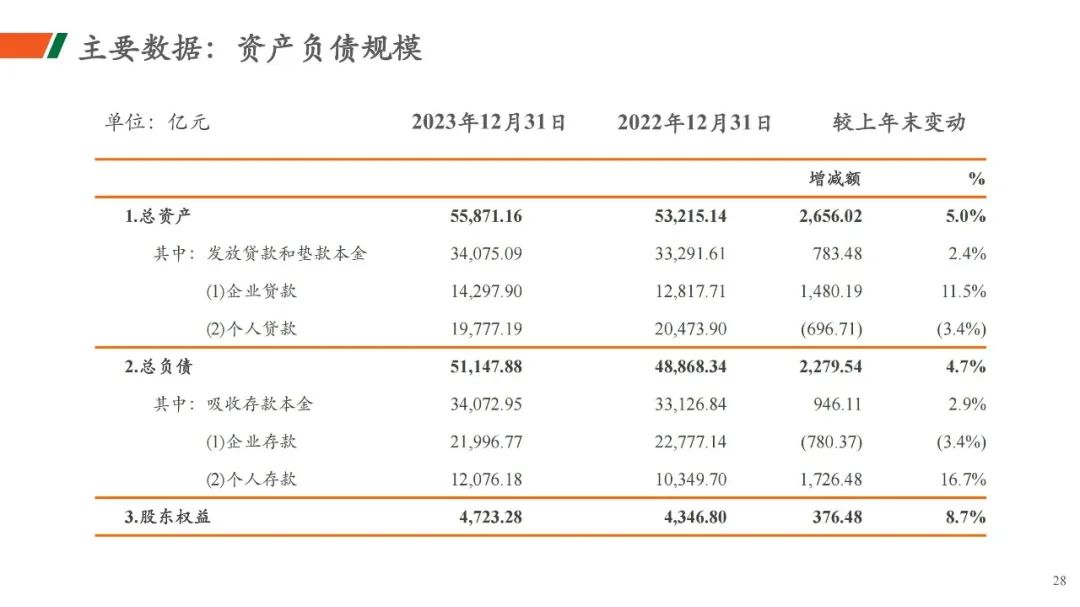

2、“规模保持稳健增长”

资产总额+5.0%,贷款总额+2.4%。

负债总额+4.7%,存款总额+2.9%。

企业贷款增长较好,一般企业贷款余额+12.1%。

个人存款增长也较好,个人存款余额+16.7%。

意思是业务正常在增长,那么为什么营收下降了呢?

息差减少了呗。这就相当于金融业支持实体经济了。

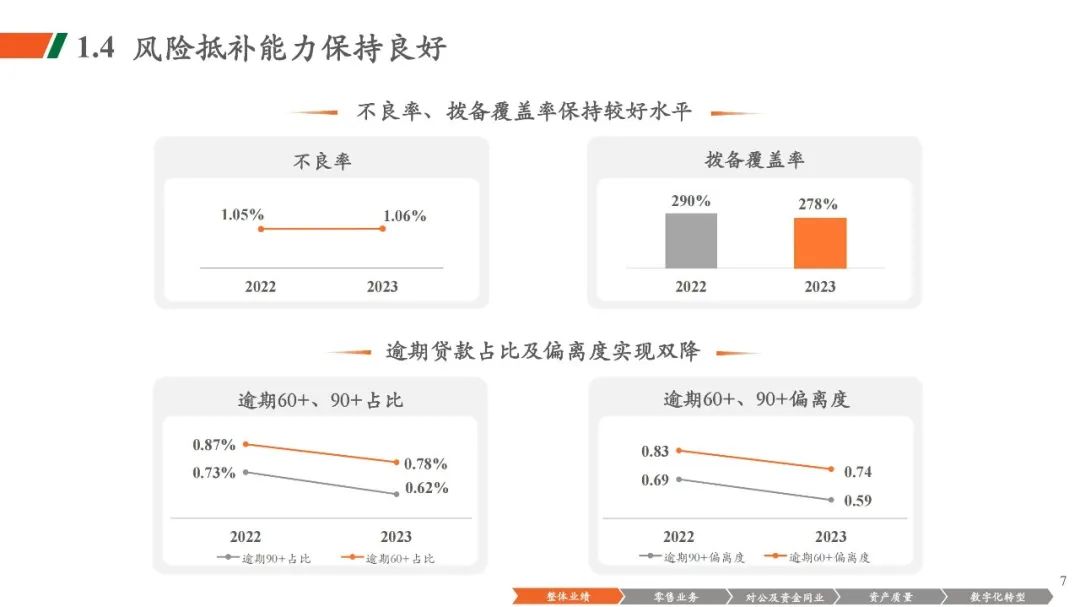

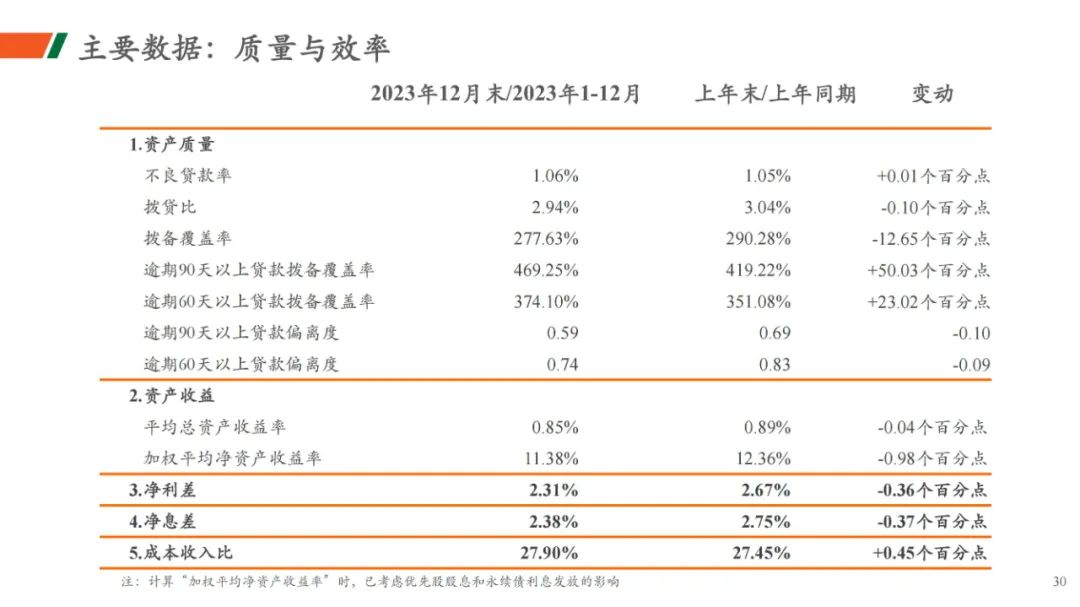

3、“风险抵补能力保持良好”

不良率从1.05%到1.06%。

拨备覆盖率从290%到278%。

虽然平安自己说的是保持较好水平,但老实说这个情况还是不太理想。

逾期贷款占比及偏离度实现双降。

这个就是我前面说的,也许暗含着触底的希望。

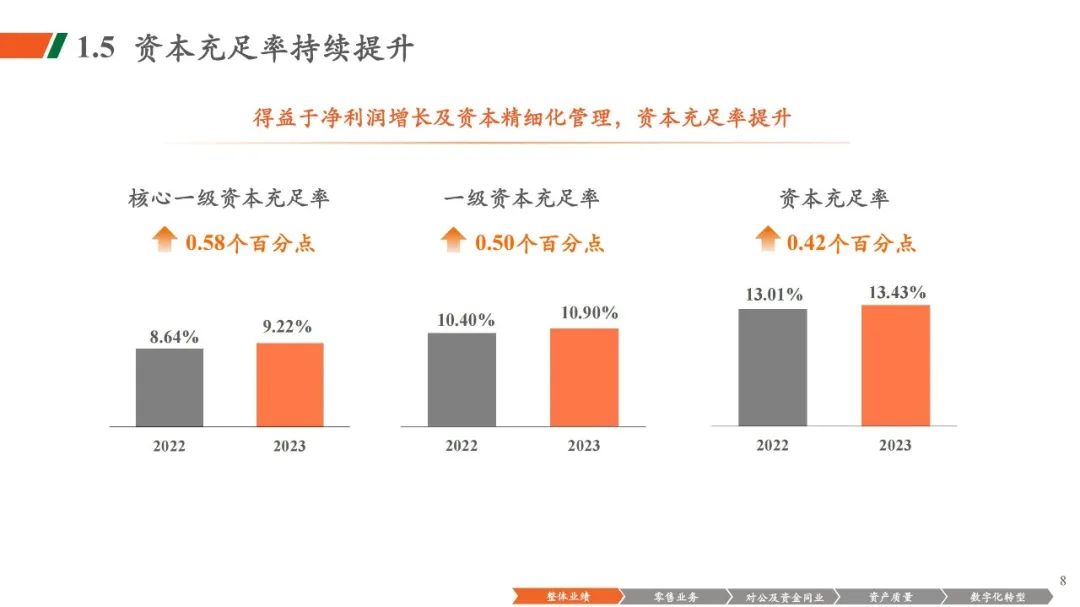

4、“资本充足率持续提升”

这起码是好消息吧。

资本充足率的提升,说明融资需求(相对)下降,分红能力(相对)提升。

资本充足率永远是影响银行个股估值的限制性因素。感觉你们赚的都是假钱。

所以银行赚的到底是不是假钱呢?看看资本消耗的情况,是个重要参考。

5、零售业务

零售个人存款余额+16.7%,个人存款日均+31.9%,代发及批量业务带来客户存款余额+33.1%,增速还是比较快的。

而个人存款成本率2.33%,与上年持平。

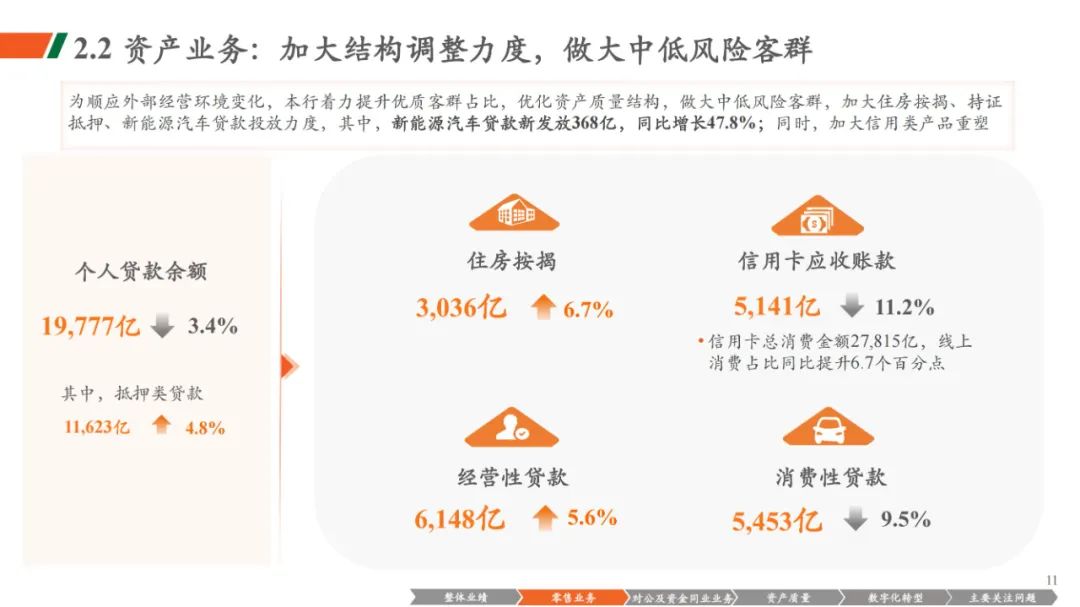

个人贷款余额却是下降了3.4%。但抵押类贷款+4.8%。

说明什么?信贷消费收缩了吧。

信用卡应收账款下降了11.2%,消费性贷款下降9.5%。

6、对公及资金同业

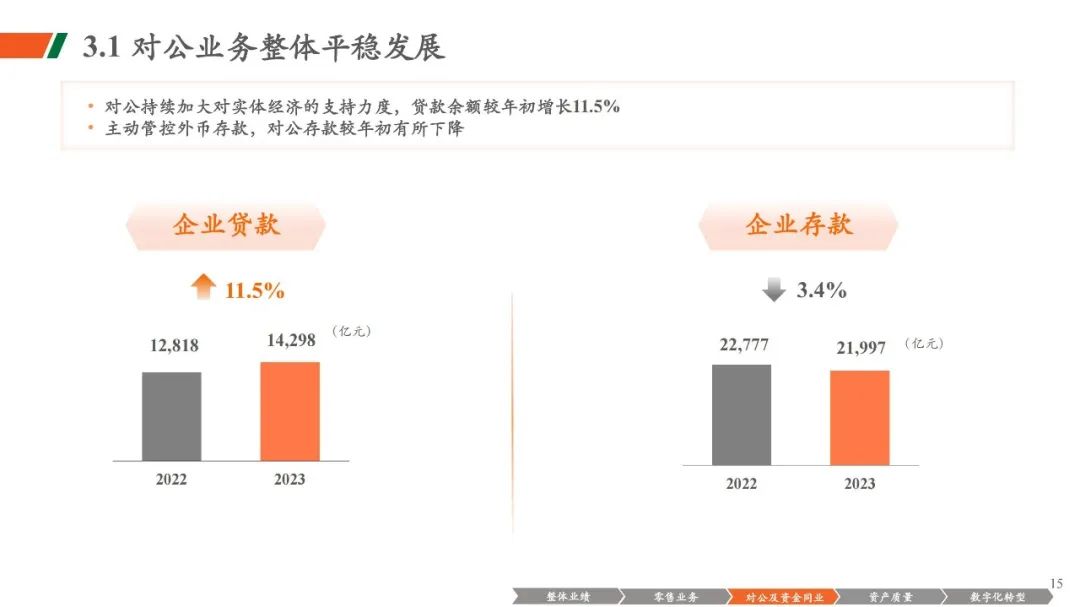

企业贷款+11.5%。企业存款却下滑3.4%。与零售业务趋势相反。

也许这便是经济复苏期的特点?

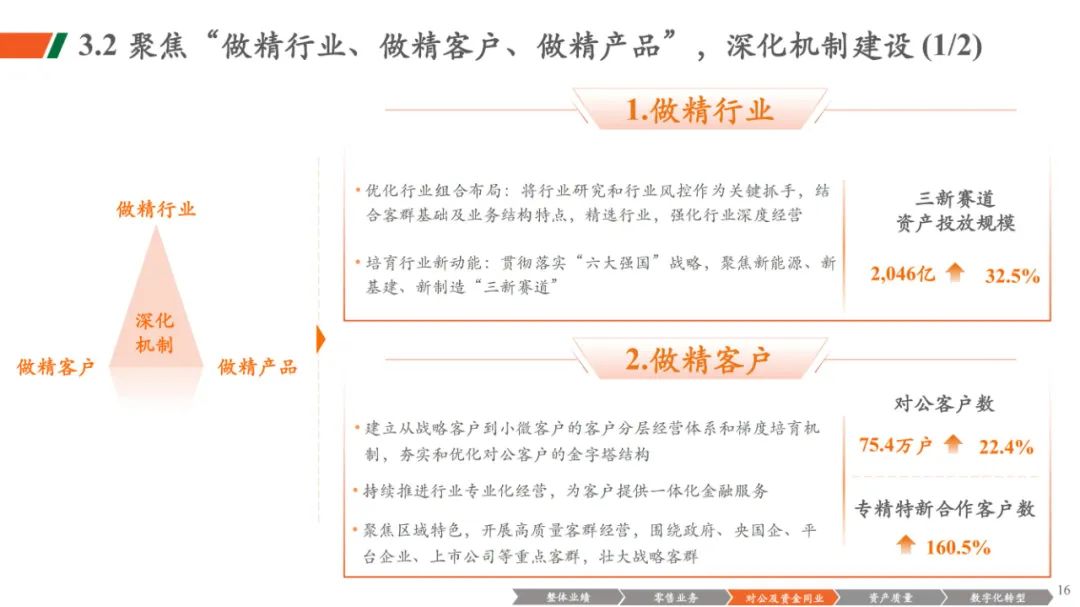

做精行业:聚焦新能源、新基建、新制造“三新赛道”,这部分资产投放规模+32.5%。

做精客户:对公客户数+22.4%,其中专精特新合作客户数+160.5%。

做精产品:互联网支付结算业务服务的平台企业,交易笔数+110.9%,交易金额+18.5%;供应链金融融资发生额+14.1%……

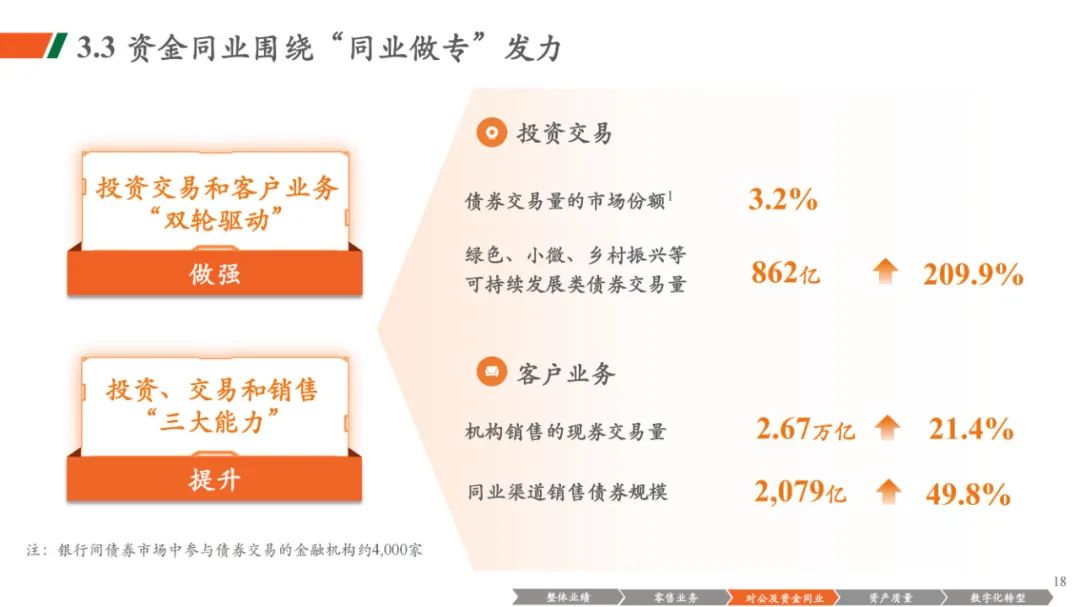

有意思的是,平安银行在发力同业业务。

银行间债券市场中交易量的市场份额达到3.2%。绿色、小微、乡村振兴等可持续发展类债券交易量+209.9%。

机构销售的现券交易量+21.4%。同业渠道销售债券规模+49.8%。

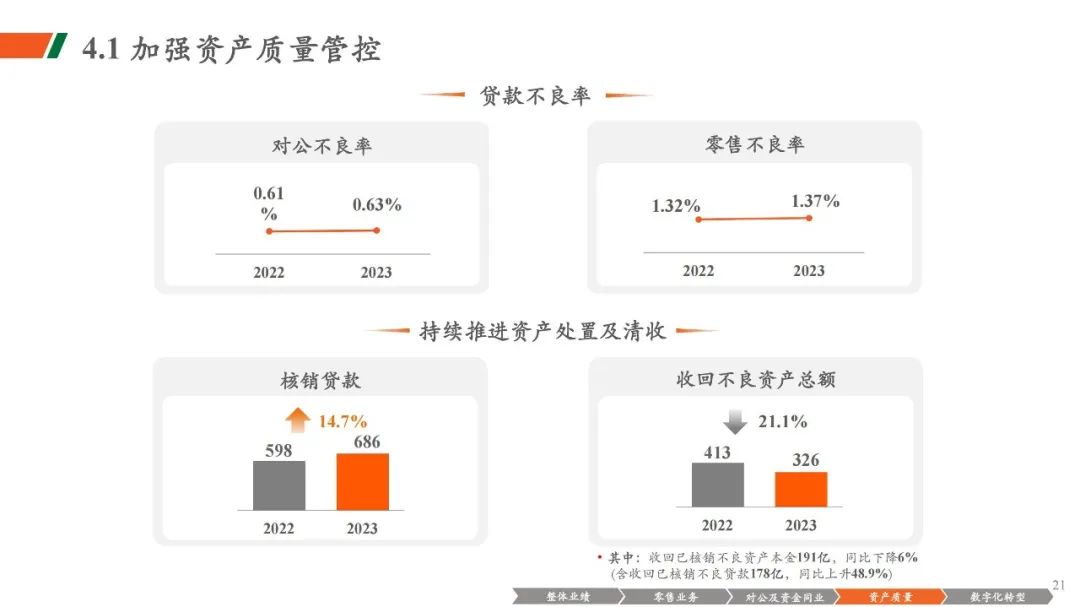

7、资产质量

对公不良率从0.61%到0.63%,零售不良率从1.32%到1.37%,还是不太好。

另外核销贷款+14.7,%,收回不良资产总额却下降了21.1%。

房地产领域,占发放贷款和垫款本金总额从2.8%下降到2.4%,不良率从1.43%下降到0.86%(改善这么明显?)。

地方政府融资平台贷款余额+17.6%,占发放贷款和垫款本金总额从2.0%上升到2.3%。

8、附录:主要数据及监管指标

总资产+5.0%,总负债+4.7%,股东权益+8.7%。

营业收入下降8.4%,营业支出下降6.7%,准备前营业利润下降9.1%。

但是,信用及资产减值损失下降17.1%。

于是,净利润反而还+2.1%。

资产质量总体是恶化的,不良贷款率上升,拨备覆盖率下降。

净息差从2.75%降到2.38%,幅度也较大。

9、小结

大概就这样了,基本面一般般,但是估值还是蛮便宜的,然后因为分红率提高,股息率比较感人。

涨了我就减仓一些。跟其他比如兴业银行还是得稍微比较下。

精彩评论