回顾下A股市场热点。

一个是中小盘股阶段性机会突出。

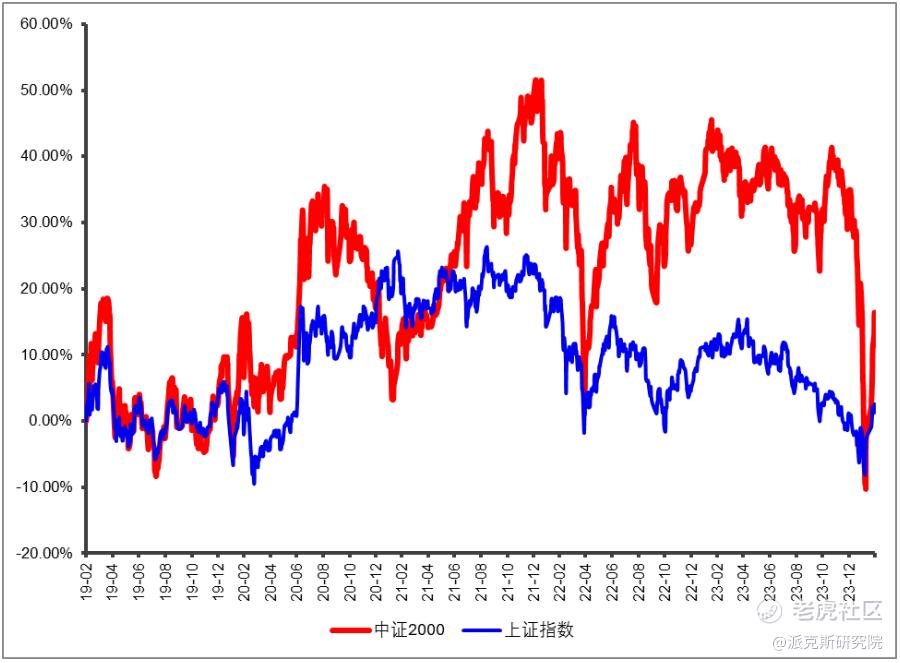

如下图所示,自2021年2季度开始,中小盘风格表现更好,相比大盘持续跑出超额收益。

(数据来源Wind,2019.2.28至2024.2.27)

中小盘的上涨,不仅是市场情绪推动,也是时代因缘际会下,各行业黑马股有了更多机会实现突破。

2022年美联储加息+地缘战争+国内经济走上复苏周期,多种变量齐出历史少见,既是挑战更是机遇。

比如出口方面,对俄贸易、一带一路下对中亚贸易其进出口规模相比此前都有了明显增长,而此前国内相关企业多以欧美贸易为主,新市场的开辟与勃兴给了其它公司迎头赶上的机会。

再比如科技升级、产业转型,从“双碳战略”到“人工智能”,政策、资金的支持,使得部分高精尖企业充分发挥自己的潜力,在全球产业链上谋得自己的生态位,甚至有可能上演从默默无闻到上下游环节中不可缺少的一环的黑马神话。

但我们也要认识到,中小盘股里虽然隐藏着未来股市中的“参天大树”,但也有不少个股是“滥竽充数”。并且作为不透明量化策略的常用股池以及各类游资“兴风作浪”之地,中小盘的波动、风险不小。上图中证2000指数陡峭的下跌斜率便是最直观的说明。

第二个是红利策略成为市场焦点。

大盘在2022、2023两年下跌18%,虽然客观上A股各板块估值更为便宜,但长期亏钱的体验实在不好受,确定性更高的红利策略便受到广泛关注。

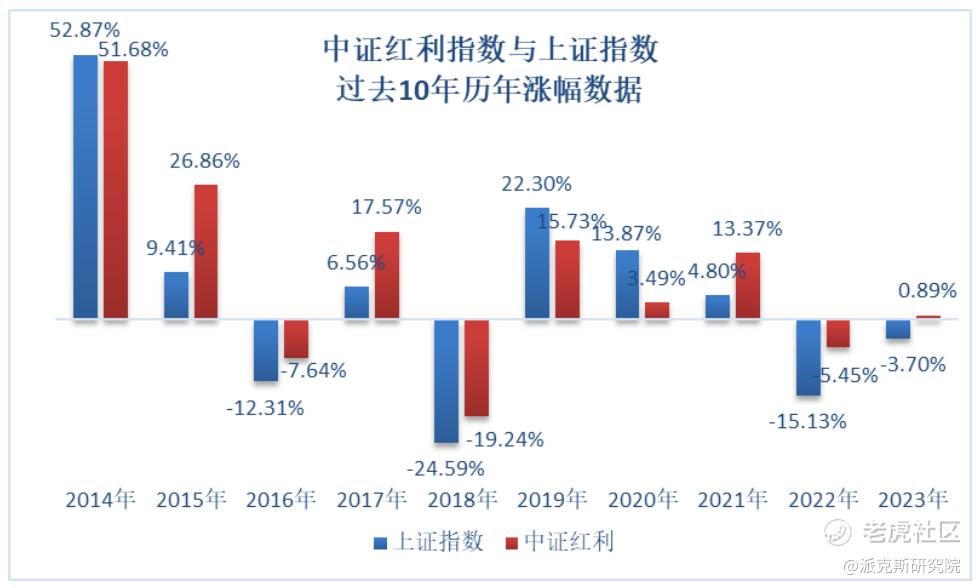

以中证红利指数为例,该指数过去10年有3年涨幅为负,正收益概率较高。且除了在2018年熊市那年跌幅较大外,另外两年亏损幅度也不大,长期发挥稳定。

(数据来源Wind,截至2023.12.31)

再看更详细的数据对比。同期:

指数年化收益为8.36%,上证指数为3.56%;

指数年化波动率为20.15%,上证指数为22%;

指数最大回撤为46.5%,上证指数为56.3%;

(数据来源Wind,截至2024.2.27)

综合来看,在大盘持续表现不佳时,红利策略确实更值得依托。

不少投资者也认可了红利策略的投资价值。截至去年底,挂钩中证红利指数的公募基金产品有7只,总份额与2021年初相比增长率约140%。

红利策略的价值体现在分红率上,分红率=股息/股价。而今年来中证红利指数涨8.72%,一定程度上推高了股价,导致分红率降低,换言之眼下红利策略性价比降低。(数据来源Wind,截至2024.2.27)

中证红利指数的编制规则中,最关键的一条是“采用股息率作为权重分配依据,以反映A股市场高红利股票的整体表现”,所以当个股股价大涨拉低分红率时便会被剔除指数,从而保证红利策略的高分红率。

所以大家不用太过担心红利策略的长期有效性。

综合来看,布局2024权益市场,既要看到各种因素叠加下细分行业黑马可能存在的逆袭机会,也要有一定的防守意识,不会迷失在大A深V行情的情绪躁动中。

以下三只基金产品比较适合今年的市场风格,大家可以了解下。

1.华宝动力组合

华宝动力组合目前聚焦TMT领域,契合当下的AI投资热。个股配置较分散,令基金更有机会抓住受益于这轮AI技术迭代而迅速崛起的黑马个股。

该基金现由实力派老将刘自强管理,自他任职以来近16年的时间内,基金年化收益6.4%,同期沪深300指数年化收益约为-0.5%……(数据来源Wind,截至2024.2.27)

从行业配置历史数据看,该基金几乎覆盖所有申万一级行业,配置范围广所以能更好适应市场变化。比如2021年重仓新能源,却又在当年末大幅调仓至金融地产板块,有效避开了新能源后续的回调。

2.华夏行业景气

在本轮结构性行情中,华夏行业景气涨幅靠前。2021年至今基金年化收益为5%,在同类基金中业绩排名24/1486。(数据来源Wind,同类基金指偏股混合型基金,截至2024.2.27)

华夏行业景气行业、个股配置均衡,近两年第一大重仓行业仓位降至25%以下,前10大重仓股仓位降到了40%以下,这有助于基金更好应对市场波动。

目前基金风格偏成长,重点布局TMT领域。人工智能技术迅速发展,拓展了产业版图,拉高了市场需求,使得TMT行业景气度提升

而基金本就以“灰马股”挖掘为主,即重点关注那些有一定确定性且未来有高成长可能的个股,在AI风口下有望获得更多收获。

(数据来源Wind,截至2023.12.31)

3.国联核心成长

国联核心成长的仓位配置集中在两个方向。

一个是布局红利资产,基金重仓股中多次出现高分红的金融股与公用事业股的身影;

另一个是配置景气度较高的细分行业龙头股。

(数据来源Wind,截至2023.12.31)

整体来看,国联核心成长用长期表现更稳的红利资产平滑市场高波动,再精选可能迎来爆发的细分行业龙头,从而为基金组合提供更多Alpha,进可攻退可守,贴合今年市场风格。

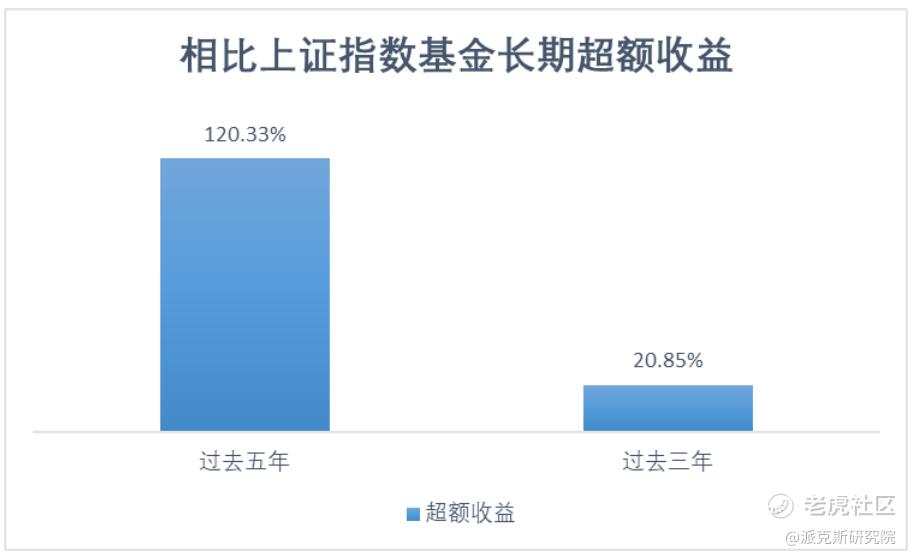

从长期业绩表现来看,国联核心成长超额收益显著。基金近五年涨幅为122.42%,业绩排名59/1707,相比大盘表现超额收益高达120%;近三年涨幅为6.75%,业绩排名192/1921。(数据来源Wind,同类基金指灵活配置型基金,数据截至2024.2.27)

(数据来源Wind,截至2024.2.27)

国联核心成长目前由吴刚管理,他投资逻辑的核心关键词是高景气度+低渗透率,展开来讲就是在新政策、新技术、新形势推动下形成的蓝海市场中找到有优势的细分龙头公司。

布局2024权益市场,极目远眺处是低估值+基本面改善+技术推动的美好前景,但也需脚踏实地,正视目前A股存在的巨大空头压力与层出不穷的各种噪音。道路漫漫,但前路坦然!

精彩评论