贝克街探案官

作者:鲁镇西

同行不断丰富产品线,龙旗科技闷头做手机

曾经试图登陆创业板未果的龙旗科技($龙旗科技(SH603341)$ ),贴着“小米代工厂”的标签成功主板,将于21日正式申购。

据公司招股书,龙旗科技此次募集的18亿资金中,除了用来补充流动资金的4亿元,将8亿元投入惠州智能硬件制造项目,4亿元用来改扩建南昌智能硬件制造中心,2亿元用于上海研发中心升级建设,预计完工后每年至少新增3080万台手机产能。

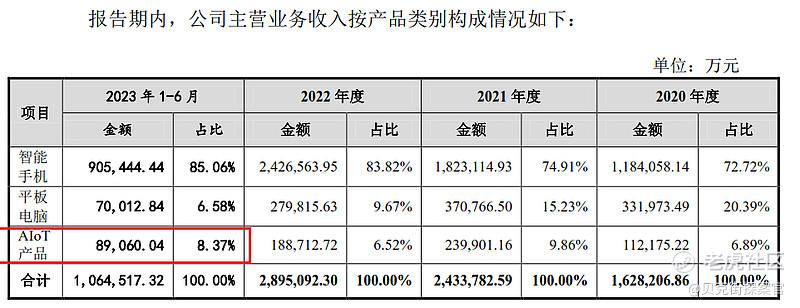

聚焦公司智能手机代工业务,在报告期内,龙旗科技总收入的8成都来自于手机代工业务,总收入的5成来自于为小米代工,2020年的68.91亿元增至2022年的133.57亿元,最高为公司贡献了总利润的54%,推动公司净利润从5.68亿元增至9.67亿元。

值得注意的是,小米还是龙旗科技的重要股东,公司高管刘德目前仍在小米及多家小米子公司内任职。对此,龙旗科技在招股书中特别提示,若小米未来经营情况或采购策略发生变化,进而导致向公司的采购金额显著下降,公司的业务和经营业绩将受到重大不利影响。

也许有人觉得龙旗科技的提示只是走走过场,仔细查询公司招股书,我们发现在小米手机出货量成为国产手机厂全球第一的2023年,龙旗科技预告公司上半年营收同比下滑29%,全年同比下滑14.74%,检索公司2023年和小米的关联交易,来自小米的销售额占比从5成左右降至37.83%,净利润占比也从5成左右降至26.62%。

从数据上来看,龙旗科技的业绩确实因小米的采购策略变化而发生了波动,同时也暴露了龙旗科技过于单一客户的单一业务,导致抗风险能力较差的弊端。2023年上半年TOP5客户中,不仅小米的销售占比下降明显,三星的销售占比也从2022年度的21.77%降至7.06%,A公司跌出前五大客户名单,新开拓的荣耀和OPPO两个新客户,销售额比例并未补足三星和A客户损失。

在大客户小米手机出货量勇夺国产手机厂全球第一的时候,龙旗科技营收不增反降引起了上交所的关注,特意下发“第二轮审核问询函”询问公司2023年业绩下滑原因,龙旗科技将此归因于2023 年上半年智能手机市场同比、环比仍然出现了不同程度的下滑,只字不提来自小米的业务量减少,并预计智能手机市场在2023年下半年或2024年迎来回升。

公司对智能手机行业回暖不只是说说而已,充分体现在行动上,此次IPO将所有精力都放在智能手机产能扩产方面,似乎就是为了证明公司管理层的判断,但这个判断真的对吗?

01 巨头封堵,同业企业试图弯道超车

大多数情况下,企业会在稳住基本盘的前提下,通过切入新赛道,找新增长点的办法提升抗风险能力,但通过龙旗科技的IPO项目来看,公司似乎想要通过提升智能手机产能,扩大规模效应的方式提升抗风险能力,但是除非龙旗科技的智能手机产能可以做到行业第一并大幅领先第二甚至身后所有企业,否则这条路大概率行不通。

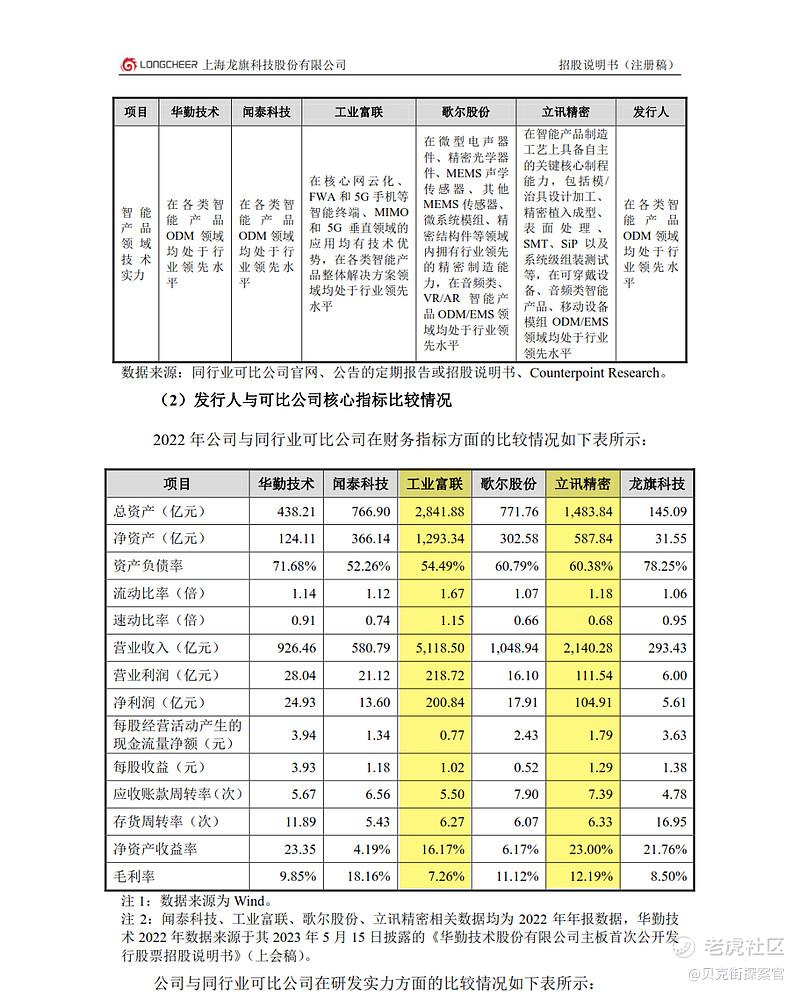

龙旗科技在智能手机代工领域的主要竞争企业,是工业富联(富士康)、立讯精密等ODM领域龙头,前者2022年营收规模约是龙旗科技的17倍,净利润约是龙旗科技的40倍;后者营收规模约是龙旗科技的7倍,净利润约是20倍,净资产规模分别约为龙旗科技的40倍、19倍。试问,龙旗科技如何增产才能反超工业富联和立讯精密的规模效应?

反观龙旗科技提供的其他竞业企业,资产规模倒数第二的华勤科技知道规模效应拼不过工业富联、立讯精密,于是直接依托现有的2500项专利切入和智能手机、穿戴设备之外的新赛道,在2017年进入AI服务器市场,2019年切入新能源汽车市场,试图从已经趋近于红海的智能手机代工市场抽身,寻求新机会弯道超车,从结果来看,华勤技术如今在上述两个细分市场均取得重大突破。

根据华勤技术三季度报告,公司服务器业务实现营收 41.53 亿元,同比增长达 670%,实现了头部互联网客户TH5主流交换机中标,完成交换机大客户的突破;汽车电子方面,华勤技术已经覆盖智能座舱、智能网联、智能车控和智能驾驶等多个新能源汽车产品,2023年座舱域控8155平台量产发货,可谓是充分把握了新兴市场趋势。

另一家非典型代工厂闻泰科技,更是直接从内地第一家ODM企业,摇身一变成为芯片企业。公司2019年通过收购安世半导体切入odm上游的芯片行业,并和清华大学联合成立车规芯片研究中心,202年收购其客户的光学模组资产,在全球设立研发生产中心,试图打造全生态供应链。

从产品分类来看,华勤技术、闻泰科技的新业务布局均属于AIoT领域,而龙旗科技在这个领域的布局令人啼笑皆非。

02 没有企业会扩产低毛利产品线

根据龙旗科技招股书,公司AIoT产品2023年上半年产销率达到104.49%,这意味着产能不足,已经开始去库存,但营业收入占总收入的比例依旧不足1成,无法成为公司业绩的新增长点,且毛利率较低。

据龙旗科技透露,和第一大客户小米的关联交易中,2021年因为Redmi watch 项目出货量及贡献收入较大,且毛利率较低导致当年AIoT业务整体毛利降低1.48个百分点,2022年毛利较高的修须器产品收入占比从5.59%降低至1.35%,导致AIoT 产品的毛利率水平进一步下降,2023年上半年毛利水平基本保持稳定,这稳定的毛利率主要依靠小米系列的手表产品。

众所周知,小米一直以“性价比”作为卖点,Redmi系列更是性价比中的代表作品,小米想要维持这个卖点,势必会严格控制供应商的毛利率更低,聚焦龙旗科技和小米的合作,公司因为上半年收入占比较高的Redmi Note 12机型毛利率较低,导致毛利率较2022年下降0.24个百分点至为6.75%,整机业务毛利率为6.84%,较2022年提升 0.4 个百分点。

令人费解的是,小米将整机毛利率的提升归因为原材料采购成本下降以及 AIoT 产品占比提升所致,却在AIoT产品去库存的背景下只提升智能手机的产能,既然虽然公司认定未来智能手机市场将要回暖,但与之而来的必然是原材料采购成本的回升,毛利率提升的第一大原因将不复存在。

更重要的是,龙旗科技AIoT产品代表性产品是各家品牌的手表,而同业企业都已经开始面向AI服务器、汽车电子等细分市场开拓用户并取得突破,深耕手机、手表市场的龙旗科技,如何才能把握更多增量市场,毕竟消费者的换机周期已经从18个月拉长到43个月,就算有5G技术迭代带来的部分换机需求,也难以支撑行业增速回到2020-2021年,这个行业再怎么回暖,新增市场规模也无法和AI服务器、汽车电子这种新兴的增量市场对标。

一味追求手机代工规模的龙旗科技,真能凭募投项目完成逆袭吗?答案恐怕只有时间知道,敬请拭目以待。

© THE END

本文仅作为分享学习使用,不构成任何投资建议。

本文由贝克街探案官原创,未经许可,请勿转载

精彩评论